19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Der Aufbau neuer Kapazitäten in Asien habe einen weitaus grösseren Einfluss auf die Umwelt als die bestehenden Kapazitäten im Westen zu ersetzen, sagt Nandita Sahgal-Tully von ThomasLloyd. Sie zeigt auf, wie Impact Investing in nachhaltige Infrastruktur in Schwellenländern Chancen bietet, wo andere nur Herausforderungen sehen.

"Unser Fokus lag bisher auf Investitionen in nachhaltige Infrastruktur – wie Solarenergie und erneuerbare Energien – in wachstumsstarken und aufstrebenden Märkten in Asien, insbesondere in Indien und den Philippinen, aber wir planen noch mehr, denn wir sehen viele Möglichkeiten in Bangladesch, Sri Lanka und Vietnam, wo die Herausforderungen im Energiebereich sehr ähnlich sind", erklärt Nandita Sahgal-Tully, Managing Director bei ThomasLloyd.

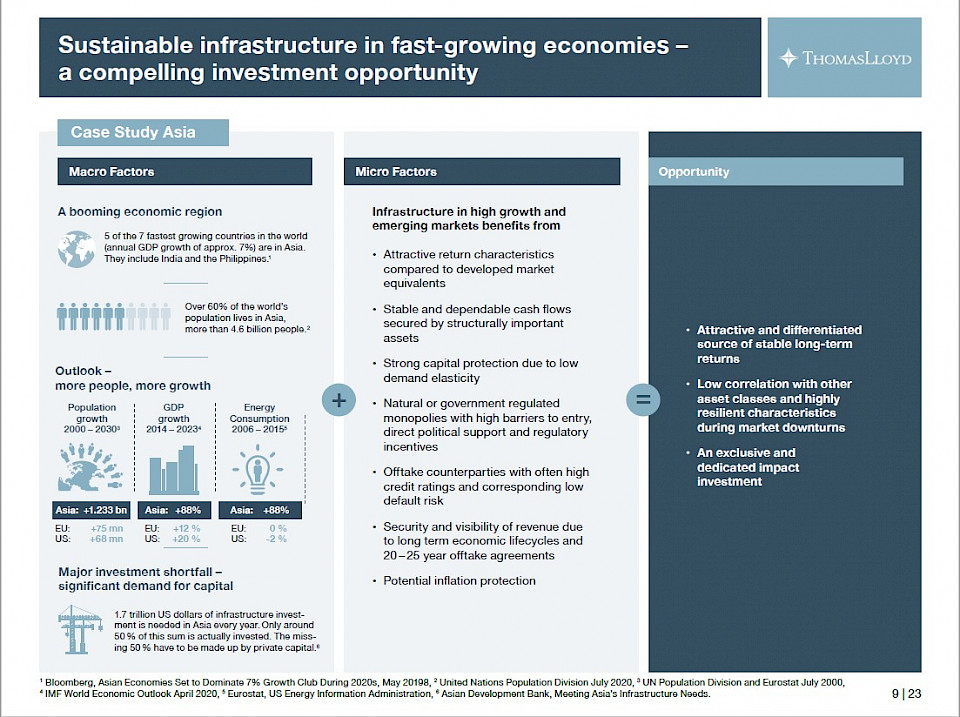

Infrastruktur in Asien sei die herausragende Investitionsmöglichkeit des 21. Jahrhunderts, sagt sie. In Asien lebt bereits die Hälfte der Weltbevölkerung, es ist die am schnellsten wachsende Wirtschaftsregion der Welt mit einer Bevölkerung, die in den nächsten 25 Jahren um mehr als 650 Mio. Menschen wachsen wird. Energie versorgt Häuser und Schulen mit Licht, treibt die wirtschaftliche Produktivität an und unterstützt die sozioökonomische Entwicklung – die indirekten Auswirkungen sind also exponentiell. Das Wirtschaftswachstum zusammen mit dem demografischen Wandel und der Urbanisierung erzeugen einen höheren Strombedarf. "Die aktuelle Lücke bei den Infrastrukturausgaben in unseren Zielmärkten beläuft sich zwischen 2015 und 2040 auf 1,1 Bio. USD", rechnet Sahgal-Tully vor.

Herausforderungen seien es nur für diejenigen, die keine Erfolgsbilanz oder Expertise in diesem Bereich vorweisen können. Wo andere einen aufstrebenden Markt als Herausforderung betrachten, sehe ThomasLloyd eine Chance. Der Ansatz des Impact Investors für Investitionen in diesen Ländern habe sich bewährt.

Als ThomasLloyd vor zehn Jahren auf der Insel Negros auf den Philippinen investierte, habe es dort keinerlei Investitionen in erneuerbare Energie gegeben. "Wir waren echte Pioniere und haben 2013 das erste Projekt für erneuerbare Energien im Land vollständig finanziert", so die Expertin. Zu diesem Zeitpunkt waren Stromabnahmeverträge (Purchase Power Agreements, PPAs) neu und die Regierung hatte ein Gesetz für erneuerbare Energien eingeführt, war aber noch dabei, einen Grossteil der Gesetzgebung dazu zu verfassen, also habe ThomasLloyd mit ihr zusammengearbeitet, um diese mitzugestalten. "Wir verwandelten ein Land, in dem es zuvor keine Investitionen in erneuerbare Energien gegeben hatte, in eine Chance", betont Sahgal-Tully.

Neben den offensichtlichen Vorteilen für die Umwelt und die Gesellschaft seien erneuerbare Energien deutlich günstiger als Energie aus dem Import fossiler Brennstoffe. Die Unterstützung der Regierung habe man also leicht bekommen. "Wir sind als die ältesten und grössten Investoren in erneuerbare Energien in diesem Markt anerkannt, und dies bietet uns weiterhin kontinuierliche Möglichkeiten", ist sie überzeugt.

ThomasLloyd ist der Meinung, dass der Bedarf an nachhaltigen Investitionen in den Industrieländern zwar gut ist, aber nicht wirklich einen globalen Unterschied macht, da er sich darauf konzentriere, bestehende Anlagen für fossile Brennstoffe durch sauberere Energie zu ersetzen. Das sei durchaus lobenswert, lenke aber von dem grösseren Problem Asiens ab, wo es eine riesige, ungedeckte Nachfrage nach Strom gebe. In Asien und bei den erneuerbaren Energien liege die eigentliche Chance: neue und saubere Kapazitäten hinzuzufügen, nicht nur bestehende Kapazitäten zu ersetzen. Die Auswirkungen der CO2-Emissionen auf den Klimawandel seien eines der dringlichsten Probleme, mit denen die Welt heute konfrontiert ist.

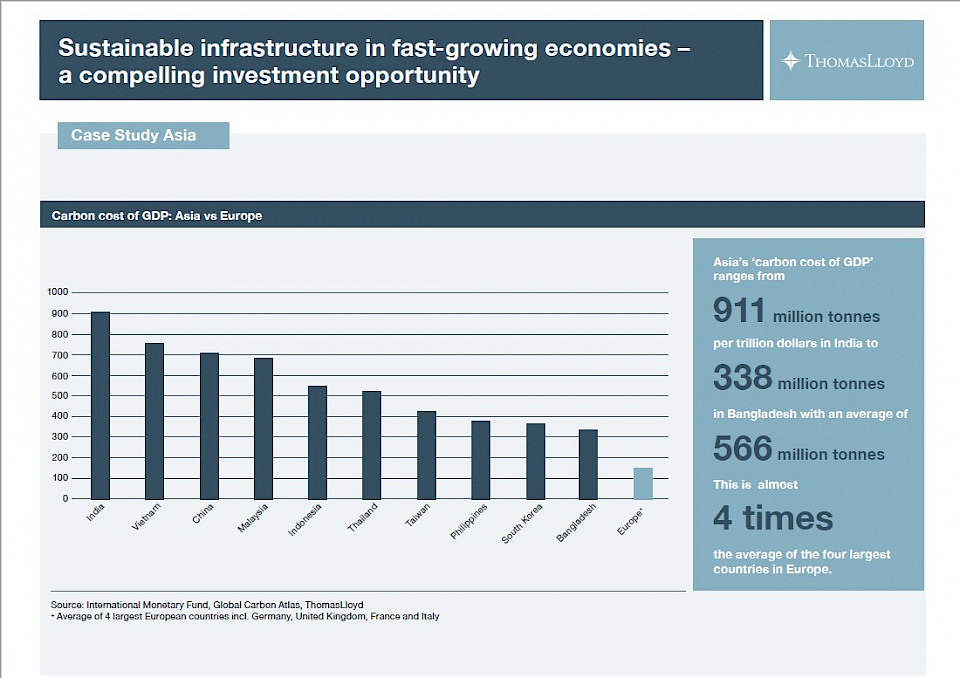

Während Europa in den letzten 30 Jahren versucht hat, den Klimawandel abzumildern, hat Asien seine eigene industrielle Revolution erlebt, die weitgehend auf fossilen Brennstoffen basiert. In Verbindung mit dem raschen Anstieg der urbanen Bevölkerung in den Entwicklungsländern Asiens habe dies zu einer grossen Finanzierungslücke im Bereich nachhaltiger Infrastrukturen in diesen Regionen geführt und biete eine interessante Investitionsmöglichkeit, erläutert Sahgal-Tully. In Asien leben 50% der Weltbevölkerung und die "CO2-Kosten des BIP" – berechnet als CO2-Emissionen pro Bio. USD des BIP – seien über viermal so hoch wie in den grössten Ländern Europas.

Laut der Expertin wird der Anteil Asiens am weltweiten Energieverbrauch von heute 34% auf über 50% in den nächsten zwanzig Jahren ansteigen, angetrieben durch ein unaufhaltsames Bevölkerungs- und Wirtschaftswachstum. Nach Angaben der "Asia Investor Group on Climate Change" beläuft sich die Investitionsmöglichkeit für Asiens Energieversorgung zur Erreichung von Netto-Null auf etwa 26 Bio. USD (zur Erreichung des Erwärmungsszenarios von 2°C) bis 37 Bio. USD (zur Erreichung des Erwärmungsszenarios von 1,5°C) kumulativ von 2020 bis 2050. Dies entspricht 1,7% bis 2,0% des asiatischen BIP.

Die Investitionen in saubere Energie in den Schwellenländern müssen bis 2030 um 700% steigen, um die schnell wachsende Nachfrage zu decken. Der gesamte Investitionsbedarf in Indien, Bangladesch, Vietnam, Sri Lanka, Indonesien und den Philippinen zwischen 2015 und 2040 wird auf 7,9 Bio. USD geschätzt. Folglich ist nach Meinung von Sahgal-Tully die nachhaltige Infrastruktur in Asien die herausragende Investitionsmöglichkeit des 21. Jahrhunderts. Die Nachfrage nach Elektrizität werde die derzeitigen Erzeugungskapazitäten bei weitem übersteigen, während die weltweite Entschlossenheit, den Klimawandel einzudämmen und zu verlangsamen, den Wechsel von fossilen Brennstoffen zu erneuerbaren Energien beschleunige.

Die Expertin findet es ermutigend, dass die öffentliche Politik in der Region zunehmend Unterstützung bietet. Regierungen folgten dem Beispiel entwickelter Volkswirtschaften, die kürzlich Netto-Null-Verpflichtungen eingegangen sind, und setzen sich Ziele, um ihren Kohlenstoff-Fussabdruck zu reduzieren. Indien zum Beispiel habe sich zum Ziel gesetzt, bis 2030 eine Kapazität von 450 Gigawatt an

erneuerbaren Energien zu schaffen. Öffentliche Mittel werden nach Ansicht von Sahgal-Tully jedoch nicht ausreichen, um die Investitionslücke im Bereich der sauberen Energie zu schließen. 70% des Kapitals müssen aus dem privaten Sektor kommen. "Während die Welt versucht, sich von der Pandemie zu erholen, können wir es uns einfach nicht leisten, die asiatischen Schwellenländer zu übersehen", betont sie.

Die COP26 lenke das Interesse der Investoren weiterhin auf die Bedeutung der Nachhaltigkeit und die Risiken des Klimawandels. Es sei eine echte Herausforderung für Unternehmen, Vermögensverwalter und Finanzierer, sich mit den konkreten Auswirkungen und Risiken des Klimawandels zu befassen, wenn sie diese nicht in ihrem Investitionsprozess und ihren Entscheidungen zur Vermögensverteilung berücksichtigen. "Es handelt sich um einen riesigen Markt, und wenn wir die Nachhaltigkeit und den Übergang zu sauberer Energie in den Mittelpunkt stellen, trägt das nur dazu bei, dass dieses Universum wächst", sagt Sahgal-Tully abschliessend.

ThomasLloyd ist der Meinung, dass der Bedarf an nachhaltigen Investitionen in den Industrieländern zwar gut ist, aber nicht wirklich einen globalen Unterschied macht, da er sich darauf konzentriere, bestehende Anlagen für fossile Brennstoffe durch sauberere Energie zu ersetzen. Das sei durchaus lobenswert, lenke aber von dem grösseren Problem Asiens ab, wo es eine riesige, ungedeckte Nachfrage nach Strom gebe. In Asien und bei den erneuerbaren Energien liege die eigentliche Chance: neue und saubere Kapazitäten hinzuzufügen, nicht nur bestehende Kapazitäten zu ersetzen. Die Auswirkungen der CO2-Emissionen auf den Klimawandel seien eines der dringlichsten Probleme, mit denen die Welt heute konfrontiert ist.

Während Europa in den letzten 30 Jahren versucht hat, den Klimawandel abzumildern, hat Asien seine eigene industrielle Revolution erlebt, die weitgehend auf fossilen Brennstoffen basiert. In Verbindung mit dem raschen Anstieg der urbanen Bevölkerung in den Entwicklungsländern Asiens habe dies zu einer grossen Finanzierungslücke im Bereich nachhaltiger Infrastrukturen in diesen Regionen geführt und biete eine interessante Investitionsmöglichkeit, erläutert Sahgal-Tully. In Asien leben 50% der Weltbevölkerung und die "CO2-Kosten des BIP" – berechnet als CO2-Emissionen pro Bio. USD des BIP – seien über viermal so hoch wie in den grössten Ländern Europas.

Laut der Expertin wird der Anteil Asiens am weltweiten Energieverbrauch von heute 34% auf über 50% in den nächsten zwanzig Jahren ansteigen, angetrieben durch ein unaufhaltsames Bevölkerungs- und Wirtschaftswachstum. Nach Angaben der "Asia Investor Group on Climate Change" beläuft sich die Investitionsmöglichkeit für Asiens Energieversorgung zur Erreichung von Netto-Null auf etwa 26 Bio. USD (zur Erreichung des Erwärmungsszenarios von 2°C) bis 37 Bio. USD (zur Erreichung des Erwärmungsszenarios von 1,5°C) kumulativ von 2020 bis 2050. Dies entspricht 1,7% bis 2,0% des asiatischen BIP.

Die Investitionen in saubere Energie in den Schwellenländern müssen bis 2030 um 700% steigen, um die schnell wachsende Nachfrage zu decken. Der gesamte Investitionsbedarf in Indien, Bangladesch, Vietnam, Sri Lanka, Indonesien und den Philippinen zwischen 2015 und 2040 wird auf 7,9 Bio. USD geschätzt. Folglich ist nach Meinung von Sahgal-Tully die nachhaltige Infrastruktur in Asien die herausragende Investitionsmöglichkeit des 21. Jahrhunderts. Die Nachfrage nach Elektrizität werde die derzeitigen Erzeugungskapazitäten bei weitem übersteigen, während die weltweite Entschlossenheit, den Klimawandel einzudämmen und zu verlangsamen, den Wechsel von fossilen Brennstoffen zu erneuerbaren Energien beschleunige.

Die Expertin findet es ermutigend, dass die öffentliche Politik in der Region zunehmend Unterstützung bietet. Regierungen folgten dem Beispiel entwickelter Volkswirtschaften, die kürzlich Netto-Null-Verpflichtungen eingegangen sind, und setzen sich Ziele, um ihren Kohlenstoff-Fussabdruck zu reduzieren. Indien zum Beispiel habe sich zum Ziel gesetzt, bis 2030 eine Kapazität von 450 Gigawatt an

erneuerbaren Energien zu schaffen. Öffentliche Mittel werden nach Ansicht von Sahgal-Tully jedoch nicht ausreichen, um die Investitionslücke im Bereich der sauberen Energie zu schließen. 70% des Kapitals müssen aus dem privaten Sektor kommen. "Während die Welt versucht, sich von der Pandemie zu erholen, können wir es uns einfach nicht leisten, die asiatischen Schwellenländer zu übersehen", betont sie.

Die COP26 lenke das Interesse der Investoren weiterhin auf die Bedeutung der Nachhaltigkeit und die Risiken des Klimawandels. Es sei eine echte Herausforderung für Unternehmen, Vermögensverwalter und Finanzierer, sich mit den konkreten Auswirkungen und Risiken des Klimawandels zu befassen, wenn sie diese nicht in ihrem Investitionsprozess und ihren Entscheidungen zur Vermögensverteilung berücksichtigen. "Es handelt sich um einen riesigen Markt, und wenn wir die Nachhaltigkeit und den Übergang zu sauberer Energie in den Mittelpunkt stellen, trägt das nur dazu bei, dass dieses Universum wächst", sagt Sahgal-Tully abschliessend.