15.04.2024, 15:03 Uhr

Versicherungen und Pensionskassen mischen im Hypothekarmarkt immer stärker mit. Im ersten Quartal 2024 erreichten sie als Finanzierungspartner der Helvetia-Tochter Moneypark fast die Hälfte des vermittelten Volumens.

Hypothekarinstitute belohnen Hauskäufer mit Zinsrabatten, wenn sie mehr als 20% Eigenkapital einbringen. Eine Analyse von HypoPlus zeigt allerdings: Ein Eigenkapitalanteil von mehr als einem Drittel der Finanzierungssumme lohnt sich nicht.

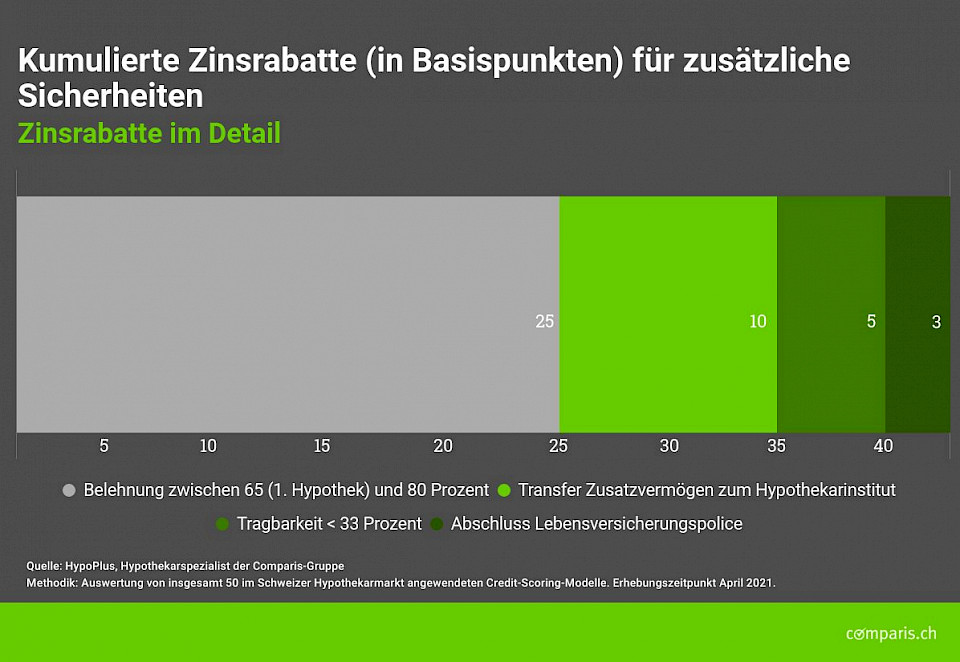

Hypothekarinstitute geben Personen mit guter Kreditwürdigkeit einen tieferen Zins. Ein oft genutztes Mittel dazu ist das Einbringen von mehr Eigenkapital als die mindestens geforderten 20% des Immobilienwerts. Eine Auswertung von HypoPlus, der Hypothekarspezialistin der Comparis-Gruppe, zeigt aber nun: Bei einer Belehnung von unter 65% gewähren Hypothekarinstitute fast keine zusätzlichen Zinsrabatte mehr. Es lohnt sich also nicht, beim Hauskauf möglichst viel Eigenkapital einzubringen. Vielmehr ist eine Belehnung von maximal zwei Dritteln des Immobilienwerts ideal. Der Hypothekarzins reduziert sich in diesem Fall um bis zu 25 Basispunkte (vgl. Grafik).

"Das hat mit der hohen Sicherheit von sogenannten ersten Hypotheken zu tun. Diese gibt es bis zu einer Belehnung von 65 Prozent", sagt Comparis-Finanzexperte Frédéric Papp. Im Fall einer Zwangsversteigerung der Immobilie reiche der Verkaufspreis in der Regel aus, um die erste Hypothek vollumfänglich zu decken. Eine noch tiefere Belehnung bringe den Hypothekarinstituten somit wenig zusätzliche Sicherheit.

Die Auswertung der HypoPlus-Daten zeigt zudem: Der Wechsel von der Hausbank zu einem günstigeren Anbieter bringt im Schnitt einen weiteren Zinsabschlag von 5 bis 10 Basispunkten. Der Transfer des Lohnkontos und von zusätzlichem Vermögen ab zirka 10% der Hypothekarsumme zum Hypothekarinstitut steigert die Chancen auf den maximalen Zinsabschlag weiter.

"Das Vorhandensein von Zusatzvermögen signalisiert dem Hypothekarinstitut, dass die Kreditnehmenden nicht ans Limit der Belehnung gegangen sind", sagt Papp. Das senke das Kreditrisiko. Vermögenstransfers eröffneten den kreditgebenden Instituten zudem Absatzchancen für eigene Anlageprodukte.

Die Analyse der HypoPlus-Daten zeigen überdies, dass die Tragbarkeit den Hypothekarzins nur geringfügig beeinflusst. Eine Wohnimmobilie gilt als tragbar, wenn die monatlich anfallenden Kosten nicht mehr als ein Drittel des Haushaltseinkommens der Hypothekarnehmenden ausmachen. Eine sehr gute Tragbarkeit von etwa 18% (üblich sind 33%) reduziere den Richtzins im besten Fall nur um 5 Basispunkte. "Die Tragbarkeit ist für die Hypothekarinstitute primär ein Prüfstein, ob die gewünschte Hypothek gewährt wird", so Papp.

Abschliessend mahnt der Experte zur Vorsicht bei einer übermässiger Amortisation. Wer zu rasch zu viel amortisiere, laufe Gefahr, während der Pensionierung zu wenig liquide Mittel zu besitzen, um den gewohnten Lebensstandard zu finanzieren. Zudem sei eine Aufstockung der Hypothek sowohl wenige Jahre vor als auch während der Pension oft schwierig.