15.04.2024, 15:03 Uhr

Versicherungen und Pensionskassen mischen im Hypothekarmarkt immer stärker mit. Im ersten Quartal 2024 erreichten sie als Finanzierungspartner der Helvetia-Tochter Moneypark fast die Hälfte des vermittelten Volumens.

Bereits bevor die Schweizerische Nationalbank und die US-Zentralbank nächste Woche mit allergrösster Sicherheit weitere Zinserhöhungen vornehmen, erreichen zweijährige Festhypotheken in der Schweiz den höchsten Stand seit über zehn Jahren. Auch die zehnjährigen Festhypotheken notieren nahe am Zehnjahreshoch, und die Richtung weist weiter nach oben.

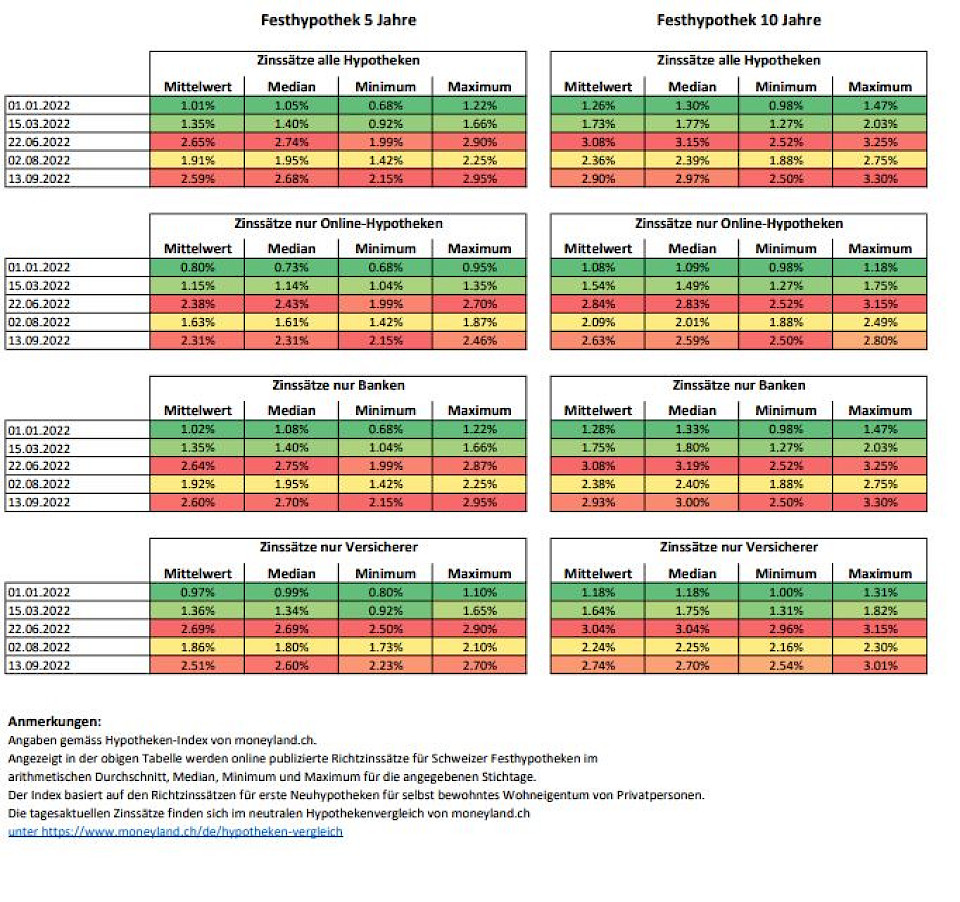

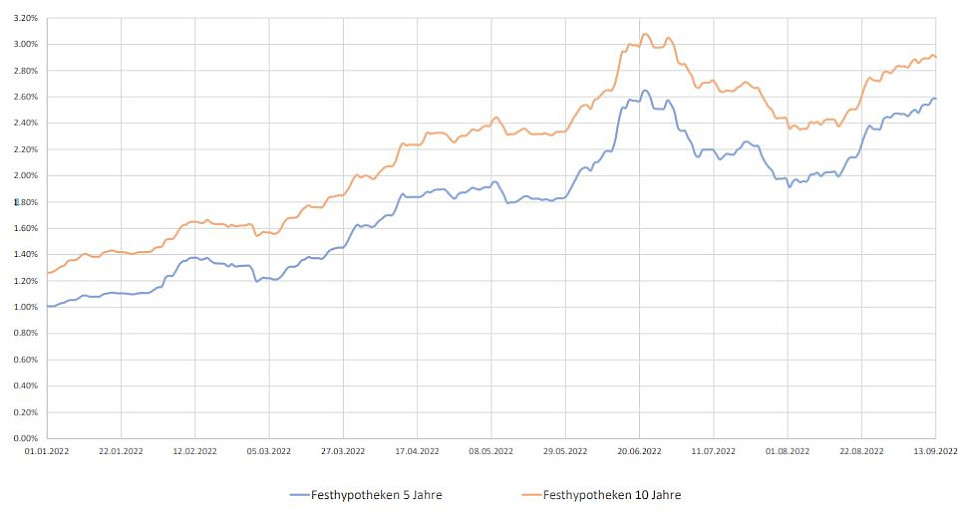

Der Zins für zweijährige Festhypotheken bewegt sich um 2,44% und markiert damit ein weiteres Mehrjahreshöchst. Die Zinssätze bei fünfjährigen und zehnjährigen Festhypotheken sind mit 2,59 bzw. 2,90% ebenfalls nicht mehr weit vom Zehnjahreshoch entfernt. Das zeigt die jüngste Auswertung der online-Vergleichsdienstes Moneyland (vgl. Grafik und Tabelle am Schluss).

Saron-Hypotheken (ihre Verzinsung ist flexibel) notieren noch tief. Ihr Satz setzt sich aus dem Referenzzins Saron (Swiss Average Rate Overnight, der Satz für Tagesgeld) plus einer Marge zusammen.

Mit dem Zinsschritt der SNB am 16. Juni stieg der Saron zwar, bewegt sich aber immer noch im negativen Bereich. Weil der (positive) Satz für Saron-Hypotheken bei dieser Konstellation ausschliesslich aus der Marge besteht, waren die Auswirkungen auf diese Hypothekenklasse bislang gering.

Anders dürfte es nach dem Zinsentscheid der Nationalbank vom übernächsten Donnerstag sein. Bei einem Zinsschritt von einem halben Prozentpunkt oder mehr wird der Saron im positiven Bereich liegen. "Es ist also sehr wahrscheinlich, dass sich auch Saron-Hypotheken verteuern werden", sagt Moneyland-Analyst Felix Oeschger. Noch einen Tag vor der SNB steht der Zinsentscheid der Federal Reserve (Fed)an.

Dass es in beiden Fällen zu weiteren Zinserhöhungen kommt, ist bei den Festhypotheken bereits eingepreist. Bezüglich der SNB gehen die Marktbeobachter von einem Zinsschritt von 0,5 oder 0,75 Prozentpunkten aus, einige wenige spekulieren laut Moneyland sogar über eine Erhöhung von einem ganzen Prozentpunkt.

Ob die Hypozinsen mittelfristig weiter steigen, hängt vor allem von der Inflationsentwicklung ab. Solange die Notenbanken die hohe Inflation nicht in den Griff kriegen, setzen sie ihre verschärfte Geldpolitik fort und steigen vor diesem Hintergrund auch die Kreditsätze.