19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Schwellenländeranleihen und -währungen wurden im Taper Tantrum von 2013 erheblich unter Druck gesetzt. Dieses Mal sind sie jedoch nach Ansicht von James Barrineau von Schroders wesentlich besser aufgestellt.

Einige Finanzmärkte reagierten gemäss James Barrineau, Co-Head of Emerging Markets Debt Relative, als ob der Vorsitzende der US-Notenbank Fed, Jay Powell, auf der Sitzung am 16. Juni den Startschuss für die Straffung der lockeren finanziellen Bedingungen gegeben hätte. "Die Anlegerinnen und Anleger staubten daraufhin natürlich sofort die Geschichtsbücher ab, um das berüchtigte Taper Tantrum ab Mai 2013 nachzuschlagen", sagt er.

Ob der Vergleich angebracht sei oder nicht, es lohne sich in jedem Fall über die Folgen für die Märkte nachzudenken. Dies gelte insbesondere für Schwellenländer, die vom Taper Tantrum besonders betroffen waren.

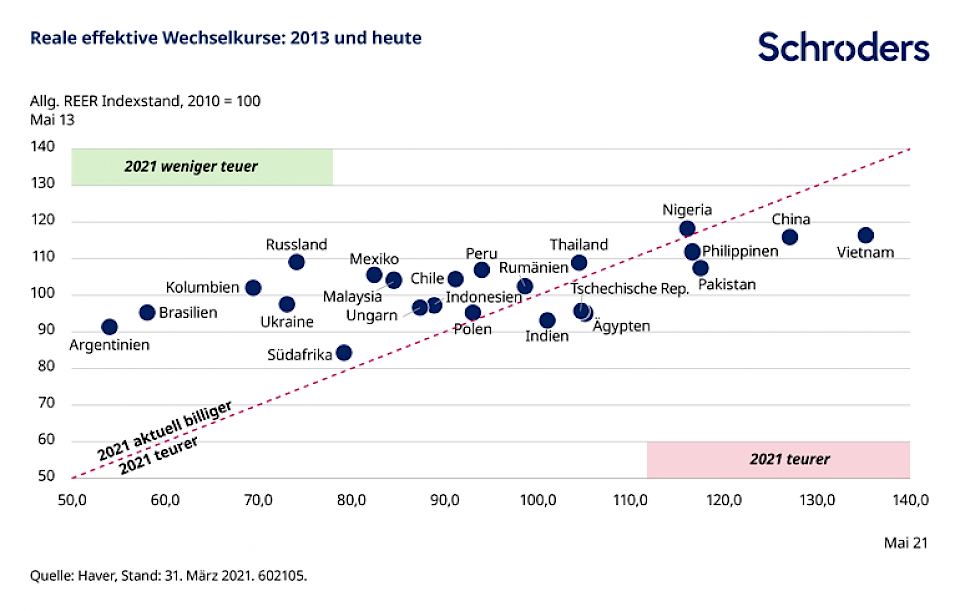

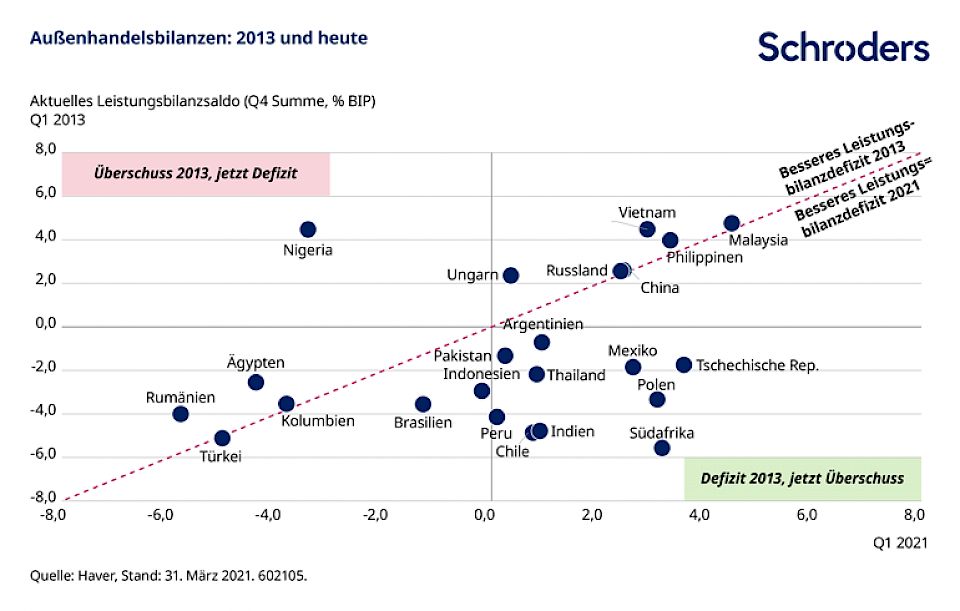

Diesmal ist die Region jedoch laut dem Schroders-Experten wesentlich besser aufgestellt als noch 2013. Die Ironie liege darin, dass dies zum Teil auf die Folgen der Episode von 2013 zurückzuführen sei. Die Währungen wurden auf sehr billige Niveaus gedrückt, was eine deutliche Verbesserung der Handelsbilanzen zufolge hatte. Barrineau hat drei wichtige Positivfaktoren für die Volkswirtschaften der Schwellenländer identifiziert, die 2013 nicht gegeben waren:

Am 22. Mai 2013 erklärte der damalige Fed-Vorsitzende Bernanke, dass die Fed eine Drosselung ihrer Anleihekäufe plane und letztlich die geldpolitischen Zügel straffen werde: "Bei einer anhaltenden Verbesserung, auf die wir uns verlassen können, werden wir auf den kommenden Sitzungen... bei unseren Anleihekäufen möglicherweise einen Gang zurückschalten», hiess es.

Am 16. Juni 2021 kommentierte der Vorsitzende Powell, dass "die Bedingungen für einen Zinsanstieg in erster Linie bedeuten, dass die Erholung robust ist und nicht länger Zinsen nahe null erfordert.»

"In beiden Fällen nahm der Markt diese Kommentare als Signal für eine deutliche geldpolitische Kursänderung auf. Wie die Episode von 2013 jedoch zeigt, kann ein Tapering langwierig sein und keineswegs gradlinig verlaufen. 2013 dauerte es bis zum 18. Dezember, bis die Anleihekäufe tatsächlich mit der Ankündigung der ersten Zinserhöhung im Dezember 2015 zurückgefahren wurden", so Barrineau.

Die ähnlichen Statements und Ausgangslagen sprechen seiner Ansicht nach dafür, dass es zumindest einige Parallelen in Bezug auf die Reaktion der Vermögenspreise gibt. Die ursprüngliche Marktreaktion widerspreche dieser Annahme jedoch. Die Renditen der zweijährigen US-Treasuries haben sich von der Ankündigung im Juni bis Ende Juli kaum geändert. Von der Ankündigung Bernankes im Mai 2013 stiegen sie jedoch bis Ende des Folgemonats um 10 Basispunkte.

Auch die Anleihen und Währungen der Schwellenländer reagierten anfänglich robuster. Der Spread der Hochzinsunternehmensanleihen der Schwellenländer habe sich verglichen mit der Abwärtsbewegung im Jahr 2013 kaum geändert. Die Schwellenländerwährungen haben zwar leicht nachgegeben, dies aber deutlich weniger als 2013.

"Der Tapering-Episode des Jahres 2013 ging ein Nullzinsumfeld von vier Jahren und eine quantitative Lockerung im Anschluss an die globale Finanzkrise voraus. Nach dieser langen Phase der Stabilität für Zinsen und der Erholung am Markt hatte die Aussicht auf Veränderungen, und seien sie auch noch so langsam, beträchtliche Marktschwankungen zufolge. Ausserdem sahen sich die Anlegerinnen und Anleger mit unbekanntem Terrain konfrontiert", erläutert der Schroders Experte.

Der Barclays Aggregate Bond Index gab 2013 um -2% nach – seine erste negative Rendite seit 1999 –, auch wenn er sich erholte und in den kommenden zwei Jahren eine Gesamtrendite von 6,6% verzeichnete. Langfristige Treasuries brachen 2013 ein und rentierten -13,4%. Auch die Rohstoffe gaben um -7,6% nach.

Die Schwellenländer entwickelten sich in der Tapering-Ära von 2013 bis 2015 unterdurchschnittlich. Der JP Morgan EMBI Global Index gab um -5,3% nach, erholte sich 2014 auf 7,4%, rentierte 2015 jedoch nur verhaltene 1,2%. Die Schwellenländeraktien gaben gemessen am MSCI Emerging Markets Index 2014 um -3,7%, - 3,9% und 2015 um 16,2% nach, während grosse US-Indizes eine positive Rendite erwirtschafteten.

Anlegerinnen und Anleger in Lokalwährung mussten eine ähnliche Entwicklung durchmachen. Die Renditen betrugen von 2013 bis 2015 -9%, -5,7% und -14,9%. Einer der wichtigsten Faktoren der Wertentwicklung der Schwellenländer – der US-Dollar – stagnierte 2013 im Grunde, bevor er 2014 beachtliche 15,9% und 2015 um weitere 6,4% zulegte.

Die Abbildungen zeigen laut Barrineau, dass es tatsächlich einige Parallelen bei der Reaktion des Marktes auf den vermuteten Kurswechsel in Richtung Tapering gibt, egal, wie weit dieser noch in der Zukunft liegt. Es sei also damit zu rechnen, dass die Vermögenswerte der Schwellenländer im Vergleich zu ihren Pendants der Industrieländer für einige Zeit unter Druck stehen werden.

Gebremst werde diese Entwicklung jedoch wohl durch die fundamentalen Unterschiede der Anlageklasse von damals und von heute. Auch wenn der letzte Tapering- und Straffungszyklus der Fed inzwischen acht Jahre her ist, bedeute diese Episode ironischerweise, dass die Schwellenländer inzwischen wesentlich besser aufgestellt seien, um mit einem weiteren Tapering fertig zu werden.

Von der Ankündigung Bernankes bis zur ersten tatsächlichen Zinserhöhung der Fed im Dezember 2015 betrug die Währungsrendite des Index für Schwellenländeranleihen in Lokalwährung insgesamt -19%. Dieses Blutbad räumte den Weg frei für eine deutliche Verbesserung der externen Bilanzen, da die billigeren Währungen für den Export positiv waren. Gleichzeitig erwiesen sich die relativ bescheidenen Straffungszyklen bei der Kontrolle der Inflation als effektiv, bedingt durch die Glaubwürdigkeit der Zentralbank und eine strukturell geringere Inflationsvolatilität.

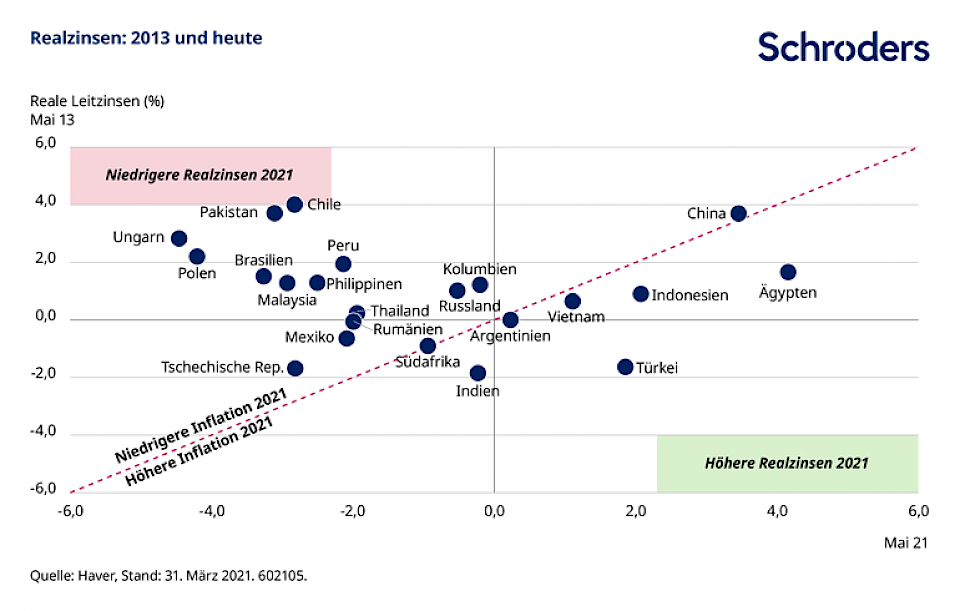

Heutzutage seien die realen Wechselkurse billiger, die externen Bilanzen solider und die Inflation generell niedriger, wie im Folgenden dargelegt. Ausserdem hätten die Zentralbanken wichtiger Länder, wie Russland, Brasilien und Mexiko, die Zinsen bereits angehoben, um eine steigende Inflation zu bekämpfen, so Barrineau. Erste Anzeichen (und die immer noch grosse Produktionslücke) deuteten darauf hin, dass diese erhöhte Inflation vorübergehend sei. Sei dies der Fall, werden die realen Zinsen der Schwellenländer noch attraktiver sein. Wichtig ist vor allem, dass der Anteil der von Ausländern gehaltenen lokalen Anleihen wesentlich niedriger sei als 2013.

Aus diesen Gründen sei es unwahrscheinlich, dass die Vermögenspreise der Schwellenländer im gleichen Ausmass einbrechen wie in der Vergangenheit. Schliesslich verweist der Experte auch darauf, dass, sollte sich die Fed beim Tapering-Zyklus in Geduld üben oder ihren Ausblick aufgrund eines langsameren US-Wachstums korrigieren, eine beträchtliche Outperformance der Schwellenländer bevorstehen könnte.