26.05.2023, 09:11 Uhr

Die Zahl der Ansteckungen steigt seit Wochen stetig an. In Peking sei Covid-19 seit vier Wochen wieder das vorherrschende Virus unter allen Infektionskrankheiten, wie die lokale Gesundheitskommission mitteilte.

Die erste Hälfte des Jahres 2021 war dank dem Erfolg der Impfkampagnen und dem Ende der Lockdowns für Risikoanlagen positiv. Auch wenn die Covid-Pandemie in den kommenden Quartalen ein Gesundheitsproblem für die Weltbevölkerung bleiben dürfte, rechnen die Experten von Candriam damit, dass sie den Märkten weniger Sorgen bereiten wird.

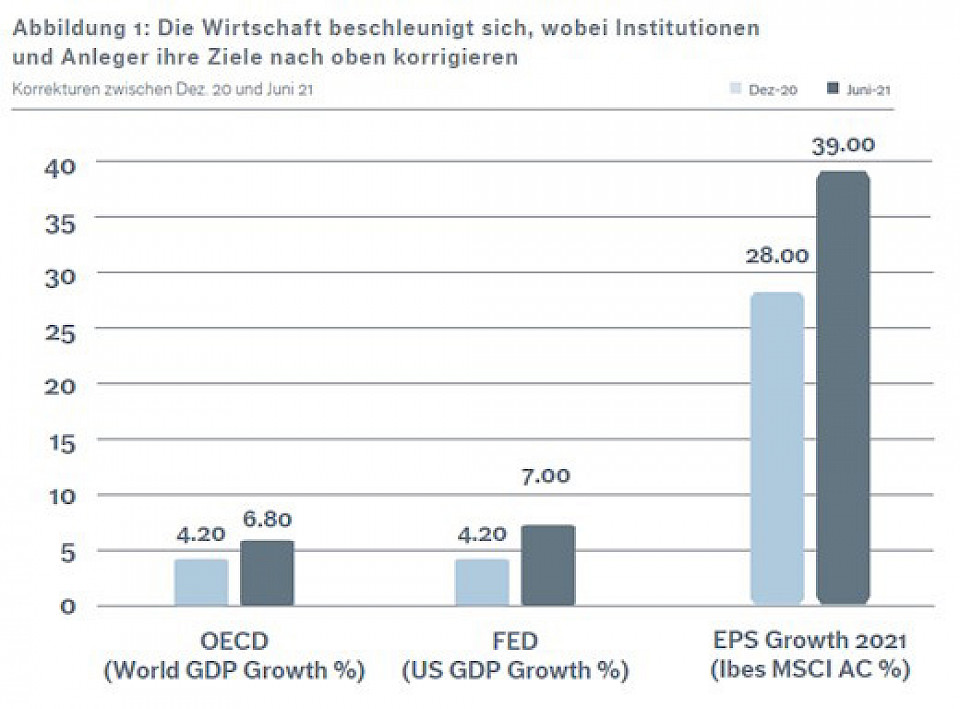

Die günstige Entwicklung der Pandemie und die erhebliche geld- und fiskalpolitische Unterstützung waren Auslöser für die Erholung der Wirtschaft. Die jährliche US-Inflationsrate stieg von 1,4% (US-VPI-Daten vom Dezember 2020) auf 5,0% (Mai 2021). Die Prognosen für das globale Wirtschaftswachstum 2021 wurden von der OECD von 4,2% (Dezember 2020) auf 5,8% (Mai 2021) nach oben korrigiert. Darüber hinaus lagen die Unternehmensergebnisse für das erste Quartal weit über den Marktschätzungen, wobei das Gewinnwachstum die Erwartungen für die USA und die Eurozone um fast 20% übertraf.

Auch wenn sich die Weltwirtschaft verbessert, verteilt sich die wirtschaftliche Erholung nicht gleichmässig auf alle Länder. Während in China als erstes eine postpandemische Erholung einsetzte, gefolgt von den USA, zeigen die Zahlen, dass Europa und Lateinamerika immer noch nicht über den Berg sind. "Diese verschiedenen Phasen der Konjunkturerholung dürften das jeweilige Ausmass der geld- und fiskalpolitischen Unterstützung in den kommenden Quartalen beeinflussen", schreiben Nadège Dufossé, Global Head of Multi-Asset, Thibaut Dorlet, Senior Fund Manager, Stefan Keller, Senior Asset Allocation Strategist und Michel Le Bras, Senior Fund Manager in ihrem Ausblick..

Was die Fiskalpolitik anbelangt, so dürfte ihrer Ansicht nach die massive Unterstützung der Volkswirtschaften im Jahr 2020 nicht auf diesem Niveau bleiben. Um die derzeitige Erholung zu stützen, dürften die Regierungen ihre Staatsausgaben beibehalten. In Europa sollen im Rahmen des Konjunkturpakets "Next Generation EU" bereits im Juli Gelder an einige Länder fliessen. Italien und Spanien werden die Hauptempfänger sein und sie beabsichtigen, Kapital für langfristige wachstumsfördernde Projekte einzusetzen. In den USA wird der nächste "Build Back Better"-Infrastrukturplan noch diskutiert, dürfte aber bald umgesetzt werden.

"Was die Geldpolitik betrifft, so halten die Zentralbanken an ihrem Kurs des lockeren Geldes der letzten Zeit fest. Wir rechnen jedoch damit, dass bessere Wachstums- und höhere Inflationszahlen sie darin bestärken werden, ihren Kurs zu ändern und den Übergang so reibungslos wie möglich zu steuern. Das Tempo und der Zeitpunkt der Reduzierung ihrer Bilanzen können jedoch von Land zu Land unterschiedlich ausfallen", sagen die Experten von Candriam.

Die Bank of Japan (BOJ) wird angesichts der sehr niedrigen VPI-Daten wahrscheinlich ihre "für längere Zeit lockerere" Geldpolitik beibehalten. Angesichts besseren Wachstums und einer Inflation bei knapp 2% gehen Dufossé, Dorlet, Keller und Le Bras davon aus, dass es bei den Mitteilungen der Europäischen Zentralbank (EZB) Entwicklungen geben wird. Einerseits werde der EZB-Rat seine stark expansive Geldpolitik voraussichtlich bis weit in die Erholungsphase beibehalten. Er könnte jedoch sehr leicht restriktive Massnahmen einleiten, indem er das Tempo der Käufe im Rahmen des Pandemic Emergency Purchase Programme (PEPP) zu Beginn des nächsten Jahres etwas verlangsamt. Andererseits dürften die Zinsen noch mehrere Jahre lang unverändert bleiben.

Von der US-Notenbank Fed erwarten sie, dass sie als Erste einen Schritt in Richtung Drosselung der Anleihekäufe unternimmt, indem sie das Thema in diesem Sommer zur Diskussion bringt. Effektiv dürfte die Reduzierung des Tempos später in diesem Jahr oder Anfang 2022 beginnen. "In jedem Fall werden die Zentralbanken hervorragende Kommunikationskompetenzen benötigen, um die Markterwartungen vorsichtig zu steuern und einen Anstieg der Volatilität zu vermeiden", so die Experten.

Die Stimmung der Anleger, Positionierungen und Volatilität seien weder selbstgefällig noch extrem. Die Märkte preisten gute Nachrichten bereits ein und hätten die kräftige "mechanische" Erholung nach der Pandemie gut integriert, was an der deutlichen Outperformance zyklischer Werte seit dem Tief im März 2020 abzulesen sei.

"In diesem Umfeld erwarten wir jetzt positive, aber niedrigere Renditen als im letzten Jahr. Einige werthaltige Bereiche bleiben bestehen. Wir halten an unserer Portfolioposition, die long in Aktien und short in Duration ist. Bei der Allokation in festverzinslichen Anlagen bevorzugen wir hochverzinsliche Anlagen wie Schwellenländeranleihen, die immer noch einen positiven Carry bieten. Bei der Aktienallokation neigen wir in unserem Portfolio verstärkt zu Nicht-US-Aktien und einem ausgewogenen Ansatz bei Anlagestilen", erklären die Experten.

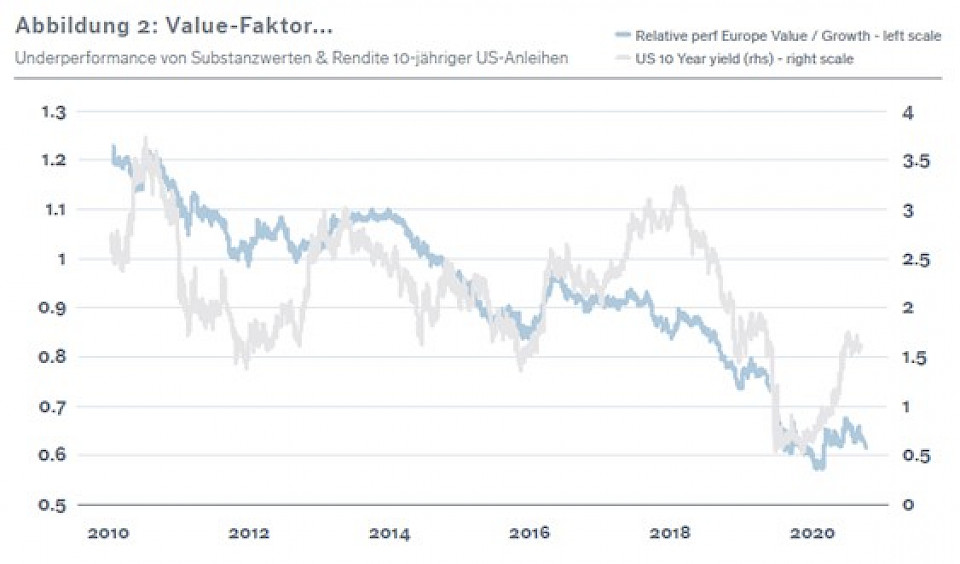

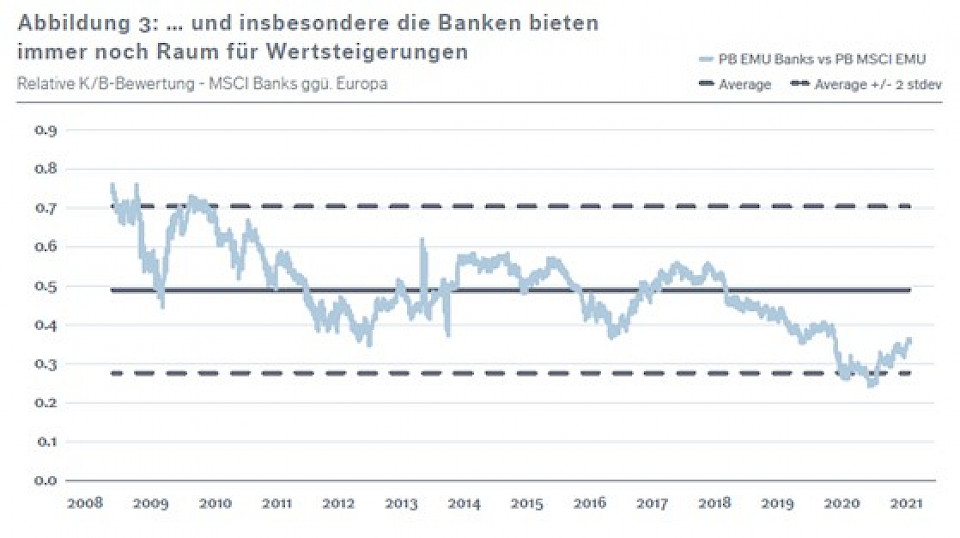

Ihre weiteren Präferenzen: "Wir nehmen eine ausgewogene Position bei unserer Sektorallokation ein. Höhere Renditen und ein besseres Wachstum stützen unsere Übergewichtung in Value-Sektoren wie Banken und Rohstoffe. Angesichts der erwarteten Spitzendynamik sind wir jedoch auch in Unternehmen aus den Sektoren Basiskonsumgüter und Gesundheitswesen engagiert, die unseren Portfolios eine gewisse Widerstandsfähigkeit bieten dürften."

Angesichts anhaltender Risiken behalten sie in ihren Portfolios nach wie vor eine gewisse Absicherung durch Optionen bei. Unter den Risiken identifizieren sie fünf wichtige Themen:

"Unser Portfoliomanagement zielt auch darauf ab, langfristige Trends zu erkennen. Wir gehen davon aus, dass es infolge der Krise einen Paradigmenwechsel geben wird, bei dem neue Chancen entstehen. Die Coronavirus-Krise hat die Grenzen des aktuellen Wirtschaftsmodells aufgezeigt. Unserer Ansicht nach ist der Wiederaufbau eine Chance, eine nachhaltigere, gerechtere und robustere Wirtschaft zu schaffen", betonen die Experten von Candriam und konkretisieren:

• "Ein Wandel hin zu einer umweltfreundlicheren Wirtschaft: Die im Rahmen des EU-Massnahmenpakets 'European Green Deal' geplanten massiven Investitionen in Europa, insbesondere in Italien, und der Infrastrukturplan in den USA dürften eine erhebliche Nachfrage nach klimabezogenen Sektoren schaffen. Der Übergang zu einer nachhaltigeren Wirtschaft hat gerade erst begonnen, und wir gehen davon aus, dass er das Wachstum in diesem Bereich in den kommenden Jahren stützen wird.

• Übergang zu einer gerechteren Wirtschaft: In den letzten Jahrzehnten nahm die Ungleichheit zu, was durch die während der Finanzkrise 2008/09 ergriffenen Hilfsmassnahmen verstärkt wurde. Für die liberalen Demokratien und das demokratische Modell scheint es unerlässlich zu sein, die unteren und mittleren Klassen zu unterstützen. In den USA sieht das 'Building Back Better'-Programm wesentliche Veränderungen zugunsten der Armen vor, wie z. B. Krankenversicherungen für alle oder Massnahmen zur Förderung der Gleichstellung von Frauen und ethnischen Minderheiten. Nach Jahren der steuerlichen Optimierung durch den Unternehmenssektor und der Vermögenden ist es vielleicht an der Zeit, etwas vom Kuchen abzugeben."

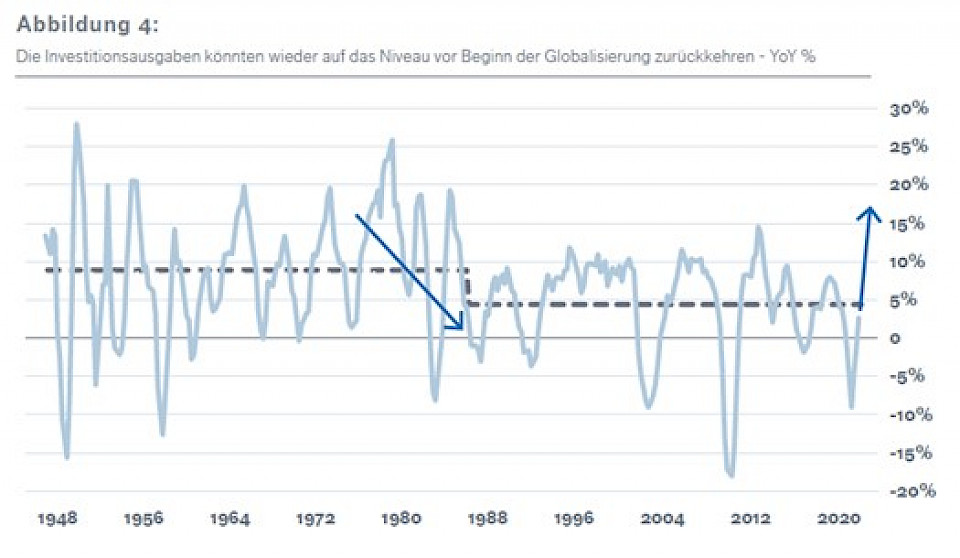

Wie die Experten weiter ausführen, ist eine neue Ära der Deglobalisierung im Gange. Sie sehen drei Haupttreiber für diesen Prozess.

1. Der ökologische Wandel dürfte den lokalen Konsum und kleinere sowie mittlere Unternehmen fördern, die sensibler auf das Wachstum des lokalen Bruttoinlandsprodukts (BIP) reagieren und weniger vom internationalen Handel betroffen sind.

Ein Wechsel von einem Effizienz- zu einem Resilienzmodell dürfte die empfundene übermässige Abhängigkeit von einer sehr kleinen Anzahl von Ländern und Unternehmen verringern. Dies könnte Industrie- und Robotikunternehmen den Weg ebnen, um zur Reindustrialisierung der Industrieländer beizutragen. Grosse Infrastrukturpläne dürften diesen Trend ebenfalls unterstützen, was sich positiv auf die Rohstoffpreise auswirkt.

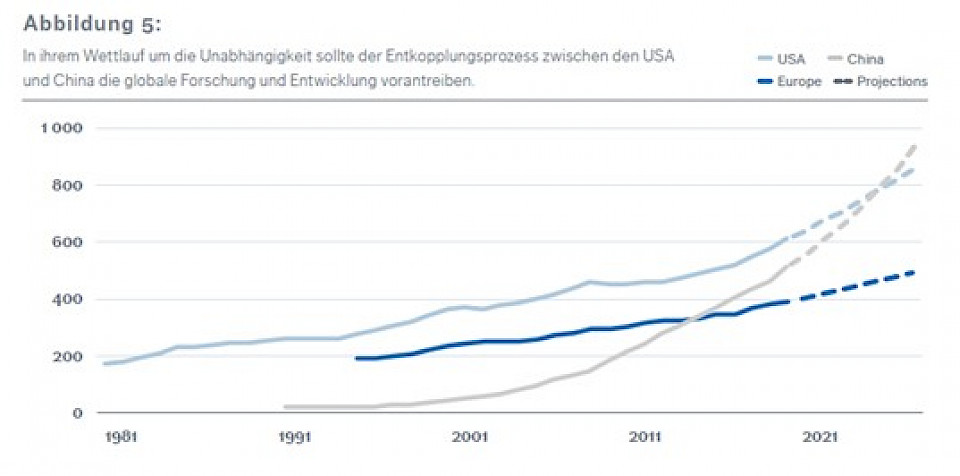

3. Die Entkopplung zwischen den USA und China wird wahrscheinlich zwei Einflussbereiche entstehen lassen, die nach monetärer, industrieller, technologischer und wirtschaftlicher Unabhängigkeit streben. Dieser Wettlauf um den Spitzenplatz sollte Forschung und Entwicklung sowie Innovationen fördern.