25.04.2024, 09:44 Uhr

Der Facebook-Konzern Meta verdoppelt den Quartalsgewinn, vor allem dank des klassischen Werbegeschäfts. Firmenchef Mark Zuckerberg will nun viele zusätzliche Milliarden in KI stecken. Für die Anleger scheint das...

Es war bisher ein schwieriges Jahr für die Märkte und M&G geht auch künftig von einer eher holprigen Entwicklung aus. Die Anleihebewertungen haben sich jedoch erheblich verändert. Daher sind die Experten von M&G überzeugt, dass sie so viel Value bieten wie schon lange nicht mehr.

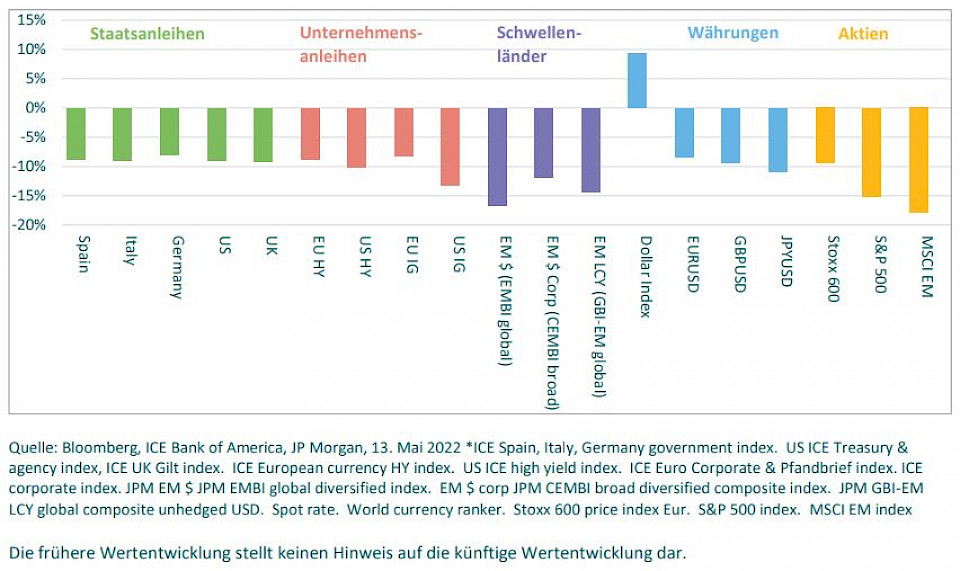

"Es fällt auf, dass einige festverzinsliche Wertpapiere – besonders Investment-Grade- und Schwellenländeranleihen – im Gleichtakt mit dem Aktienmarkt gefallen sind", sagt Stefan Isaacs, Deputy CIO Fixed Income bei M&G. Dies zeige, dass die Entwicklung auf den Diskontsatz zurückzuführen sei. Der Markt habe verstanden, dass die Liquidität vermindert werden müsse. "Wir befinden uns nicht mehr in einem extrem expansiven Umfeld. Daher gehen wir auch künftig von einer eher holprigen Entwicklung an den Märkten aus. Die Bewertungen der festverzinslichen Wertpapiere haben sich jedoch erheblich verändert. Daher sind wir überzeugt, dass sie so viel Value bieten wie schon lange nicht mehr", so Isaacs.

"Anleger konnten sich nirgends verstecken"

Die Wirtschaft sanft landen lassen und zugleich die ausufernde Inflation eindämmen: Vor dieser Herausforderung stehen die US-Notenbank Fed und andere Zentralbanken derzeit. Wir sind sicher, dass Fed-Chef Jerome Powell nicht in die Fussstapfen von Arthur F. Burns treten möchte. Dessen Amtszeit als Notenbankchef in den 1970er Jahren wurde von einer galoppierenden Inflation geprägt. Nach Einschätzung Isaacs' und seines Teams wird Powell daher bei der Inflationsbekämpfung nicht zu zögerlich vorgehen wollen, auch wenn dies das Risiko einer Rezession erhöht.

Vor diesem Hintergrund erwartet M&G, dass die Fed ihre Geldpolitik straffen wird, um die Wirtschaft zu bremsen und die Inflation zu senken. Die Entscheidungsträger der Fed seien sich sehr wohl bewusst, dass überbordende Inflationserwartungen der Wirtschaft sehr schaden würden und dass eine Erholung lange dauern würde. Eine weiche Landung und eine technische Rezession scheinen weitaus angenehmer zu sein als die Alternative: nämlich die Inflationserwartungen aus dem Ruder laufen zu lassen.

Eine weitere Herausforderung für die Märkte ist das, was die Experten von M&G den "Tod der Demokratie" genannt haben. Das gelte nicht nur im Osten, sondern auch im Westen. Wir sehen uns verschiedenen geopolitischen Herausforderungen gegenüber. Man denke etwa an den Krieg in der Ukraine, die anhaltenden Spannungen zwischen China und Taiwan oder die extremen bzw. populistischen Tendenzen in der westlichen Politik. In Frankreich habe sich dies in einer zunehmenden Unterstützung für Marine Le Pen niedergeschlagen. In den USA sehe es so aus, als ob Trump 2024 der Kandidat der Republikaner sein werde. Und im Vereinigten Königreich laufe der Streit über das Brexit-Protokoll für Nordirland.

"Wenn die Demokratie weiter unter Druck gerät, könnte sich das negativ auf das Wachstum auswirken. Dies würde wahrscheinlich zu höheren Zollschranken, Rückverlagerungen ins Inland und einer weiteren Deglobalisierung führen", folgert Isaacs und fügt an: "Zugegeben: Die Wachstumsraten würden von einem hohen Niveau aus sinken. Doch einige der Vorteile, die Unternehmen und Verbraucher aus einem offenen politischen Umfeld gezogen haben, könnten durch das Verlangen nach einer populistischen Politik zunichte gemacht werden."

In China wollen die Behörden nach wie vor eine Null-Covid-Politik durchsetzen. Das kommt die Wirtschaft enorm teuer zu stehen. Jüngste Daten zeigen einen starken Rückgang der Einzelhandelsumsätze, einen Stillstand der Autoverkäufe in Shanghai im April und den Zusammenbruch von Immobilienunternehmen. "Die Rahmenbedingungen für die chinesische Wirtschaft sind sehr schwierig. Wir halten es für unwahrscheinlich, dass sie ihre Wachstumsziele erreichen kann", sagt der Deputy CIO Fixed Income von M&G.

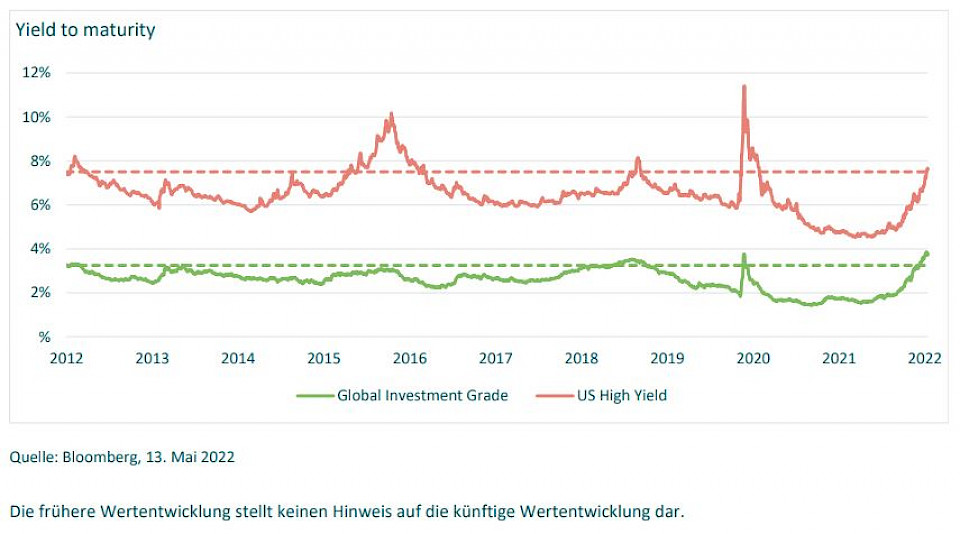

Es ist jedoch nicht alles nur düster. Wir haben an den Märkten eine sehr deutliche Neubewertung gesehen: Die Renditen von US-Hochzinsanleihen (HY) und globalen Investment-Grade-Anleihen (IG) sind wieder auf Niveaus zurückgekehrt, die es in den letzten zehn Jahren nur in kurzen Zeiträume gab (vgl. Abbildung).

"Unserer Meinung nach ist das Bewertungsargument also viel überzeugender geworden. Zudem scheinen viele schlechte Nachrichten bereits eingepreist zu sein", meint Isaacs. "Und was geschah, wenn die Renditen in der Vergangenheit so hoch waren wie jetzt – also US HY ca. 7,5% und Global IG ca. 3,5%?" Dann seien die Anleger in den folgenden 12 Monaten reichlich belohnt worden (vgl. Abbildung).

Natürlich würden die Renditen durch Zahlungsausfälle von Unternehmen geschmälert. M&G rechnet mit steigenden Ausfallraten, aber nicht in einem katastrophalen Ausmass. Insgesamt gehen die Experten von weiterhin starken Fundamentaldaten der Unternehmen aus. Allerdings räumen sie ein, dass einige Firmen die gestiegenen Kosten nur schwer an ihre Kunden weitergeben können. Darunter würden ihre Cashflow bzw. ihre Rentabilität leiden. "Wir sind jedoch der Meinung, dass sich die Zahlungsausfälle an den Anleihemärkten insgesamt in Grenzen halten werden", sagt Isaacs. Der Markt gehe bei hochverzinslichen Wertpapieren derzeit von einer Ausfallquote von deutlich über 5% aus. Diese Grössenordnung halten die Fixed-Income-Experten von M&G für schwer vorstellbar – es sei denn, wir erleben eine ausgewachsene Rezession.

"Unter dem Strich werden die Zentralbanken alle Hände voll zu tun haben, um eine weiche Landung herbeizuführen. Wir erwarten eine weiterhin erhöhte Volatilität, wenn die Konjunkturmassnahmen zurückgefahren werden. Solange die Volatilität hoch bleibt, können wir uns eine schwungvolle Rallye bei festverzinslichen Wertpapieren nur schwer vorstellen. Die Bewertungen festverzinslicher Wertpapiere haben sich jedoch spürbar verschoben. Unserer Ansicht nach bieten sie so viel Value wie schon lange nicht mehr", zieht Isaacs Fazit.