19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Ein kalkulatorischer Zinssatz von 5% wirkt angesichts des Tiefzinsumfeldes wie aus der Zeit gefallen. Doch die Höhe des Zinssatzes reflektiert die Risikobereitschaft der Banken. Ein Perspektivenwechsel weg von der Höhe des zugrundeliegenden technischen Zinssatzes hin zur einkommensabhängigen Verschuldungslimite würde die Hauptkritik entkräften, meinen die UBS-Ökonomen.

Die Tragbarkeitsrechnung mittels kalkulatorischem Zinssatz ist eine Massnahme der Banken zur Minimierung potenzieller Verluste in zukünftigen Hochzinsphasen. Zwar erhielt die Tragbarkeitsrechnung mit der Eigenmittelverordnung 2011 und den später folgenden Selbstregulierungsmassnahmen einen offiziellen Charakter. Allerdings ist die Höhe des kalkulatorischen Zinssatzes nicht exakt festgeschrieben, sondern soll sich gemäss den aufsichtsrechtlichen Mindeststandards an einem langfristigen Durchschnitt der Hypothekarzinsen orientieren, erklären die Immobilienexperten von UBS. Das biete relativ viel Spielraum. Würde mit dem Durchschnitt der Hypothekarzinsen über die letzten 20 Jahre gerechnet, läge der mittlere Zinssatz bei rund 3%. Bei 30 Jahren wären es gut 4%. In der Praxis rechnen die Banken aber auf der Basis eines kalkulatorischen Zinssatzes von 4,5 bis 5% – etwa dem Durchschnitt der letzten 50 Jahre.

Die Kritik am kalkulatorischen Zinssatz entzündet sich zumeist an dessen Höhe. Denn Hypothekarzinsen in der Grössenordnung von 5% sind derzeit nicht absehbar. Angesichts der enormen Staatsverschuldung in Europa und den USA würden langfristige Zinsen auf dem Niveau der 1990er-Jahre die Stabilität des Finanzsystems untergraben. Die Zentralbanken werden daher voraussichtlich versuchen, die Zinsen tief zu halten. Auch eine hohe Inflation – die langfristige Zinsen in die Höhe zwingt – sei momentan in der Schweiz unwahrscheinlich, meinen die Ökonomen. Da das Risiko derart hoher Zinsen derzeit gering sei, werde gemäss Kritikern ein Teil der Haushalte durch die hartnäckige Anwendung des kalkulatorischen Zinssatzes bei der Berechnung der Tragbarkeit unnötigerweise vom Eigenheimmarkt ausgeschlossen.

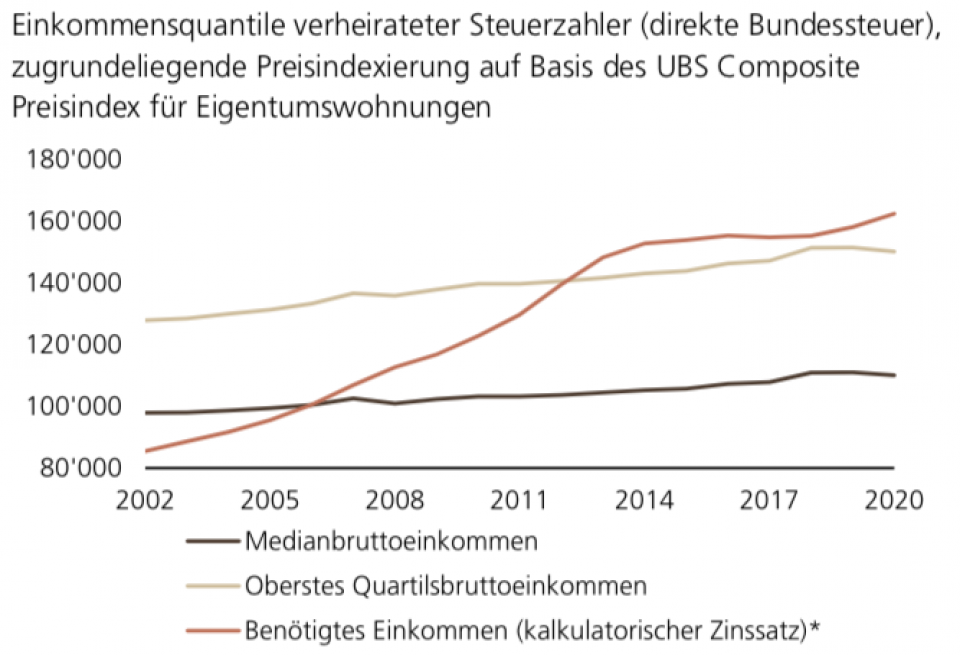

Der Anteil der Haushalte, die die Tragbarkeitskriterien für eine durchschnittliche Eigentumswohnung (Fläche 110 m2) mit einer Belehnung von 80% erfüllen, ist laut den Experten seit 2010 grob geschätzt von 35% auf 25% gesunken. Ohne Regulierung würden Haushalte mit stabilen Einkommensverhältnissen wohl teilweise mehr Kredit erhalten, als es die Tragbarkeitskriterien derzeit zulassen.

Beispielsweise könnte sich ein kalkulatorischer Zinssatz von 4% bei einer Amortisationsverpflichtung von 2% in Verbindung mit einer langfristigen Hypothek als nachhaltig erweisen. Der Spielraum wäre jedoch auch ohne Regulierung begrenzt. Spätestens bei einem kalkulatorischen Zinssatz von 3% wäre eine ausreichende Erhöhung der Amortisation als Kompensation für die zusätzliche Belehnung kaum mehr möglich, da die finanziellen Möglichkeiten der Haushalte beschränkt sind. Ausserdem würden die Wohnkosten dann bereits bei einem Zinsanstieg von weniger als 2 Prozentpunkten die Hälfte des verfügbaren Einkommens übersteigen.

Wie die UBS-Ökonomen weiter ausführen, würde eine Lockerung der Tragbarkeitsnormen der Eigenheimnachfrage massiven Schub verleihen und bei derzeit relativ knappem Angebot zu höheren Immobilienpreisen bei höherer Verschuldung führen. Folglich wäre es bloss eine Frage der Zeit, bis Haushalte mit tiefen Einkommen wiederum vom Eigenheimmarkt ausgeschlossen wären. Zudem würde eine höhere Verschuldung bei höherer Amortisation dazu führen, dass Haushalte mehr Vermögen und Pensionskassenguthaben ihr Wohneigentum stecken müssten. Dadurch vergrössert sich das Klumpenrisiko "Eigenheim" für die betroffenen Haushalte und indirekt auch für die Volkswirtschaft. Die Abhängigkeit von anhaltend tiefen Zinsen würde nochmals an Bedeutung gewinnen.

Der kalkulatorische Zinssatz ist als eine rechnerische Sicherheitsgrösse zu verstehen, die den Verschuldungsmultiplikator des Einkommens bestimmt. Bei einem kalkulatorischen Zins von 5% kann ein Haushalt eine Hypothek in der Höhe von fünf Jahreseinkommen aufnehmen. Bei 3% wären es sieben Jahreseinkommen.

Die Höhe des kalkulatorischen Zinssatzes reflektiert die Risikobereitschaft der Banken und nicht ihre Erwartungen bezüglich Hypothekarzinsentwicklung. "Die Diskussion sollte sich daher nicht an der festgeschriebenen Zinshöhe, sondern an der Höhe des Belehnungslimits orientieren. Würde der Begriff des kalkulatorischen Zinssatzes versenkt und stattdessen die einkommensabhängige Verschuldungshöhe in den Fokus gesetzt, wäre bereits ein Grossteil der Kritik an den Tragbarkeitsvorschriften entkräftet", betonen die UBS-Ökonomen. Die optimale Höhe eines solchen Belehnungslimits könne nicht eindeutig festgelegt werden. Die aktuelle Marktentwicklung gebe allerdings wenig Anlass, das bestehende System grundlegend zu reformieren. Die anhaltenden Preissteigerungen zeigten, dass die Tragbarkeit zumindest für höhere Einkommensschichten keinen Flaschenhals darstelle. Zudem biete das System ausreichend Flexibilität, denn es gebe Spielraum bezüglich der Definition des anrechenbaren Haushaltseinkommens und lasse Ausnahmen bei der Belehnungshöhe zu.

Die neue regionale Risikokarte für das erste Halbjahr 2021 verdeutlich, welche Risiken in welchen Regionen auf dem Eigenheimmarkt besonders ausgeprägt sind. Die Fundamental- und Überhitzungsrisiken sind in den Grosszentren Zürich, Basel, Genf und Lausanne am höchsten. Liquiditätsrisiken bestehen in Teilen des Wallis, des Tessins und des Kantons Neuchâtel. Dieser halbjährliche Bericht ersetzt die bisher im UBS Swiss Real Estate Bubble Index publizierte regionale Gefahrenkarte.

Ausserdem, so die Experten, verunmögliche die Regulierung eine völlige Abkopplung der Eigenheimpreise von der Einkommensentwicklung. Dies habe den Finanz- und Immobilienmarkt in den letzten Jahren stabilisiert. So waren die zinsgetriebenen Preissteigerungen hierzulande wesentlich weniger explosiv als in weniger strikt regulierten Staaten wie Schweden, Deutschland oder den Niederlanden. Letztlich würden einheitliche Tragbarkeitsnormen auch einen ungesunden Risikowettbewerb unter den Banken verhindern. Diese hätten im hart umworbenen Hypothekarmarkt durchaus Anreize, höhere Risiken bei der Kreditvergabe zu akzeptieren. Im Falle einer Krise auf dem Eigenheimmarkt müsste dann aber der Staat für einen Grossteil der Verluste aufkommen.