24.04.2024, 17:07 Uhr

«China, Japan und Südkorea haben ihre Bemühungen verstärkt, Unternehmen zu höheren Dividenden und Aktienrückkäufen zu bewegen. Die Voraussetzungen dafür, dass asiatische Unternehmen mehr ausschütten können,...

In Zeiten hoher Volatilität ist es wichtiger denn je, eine gezielte Venture-Capital-Strategie zu verfolgen, sagt Nils Rode von Schroders Capital. Er zählt die wichtigsten Punkte auf, die es dabei zu beachten gilt.

Derzeit sind die Finanzmärkte von einer erhelblichen Korrektur betroffen, insbesondere bei wachstumsstarken Technologiewerten. Das Jahr 2022 ist bisher durch hohe Volatilität bestimmt und der Nasdaq ist seit Jahresbeginn um 26% gefallen. Wachstumsstarke Software-as-a-Service (SaaS)-Aktien waren stärker betroffen, und der Bessemer Emerging-Cloud-Index hat seit Jahresbeginn 41% verloren.

Das sei auf eine Reihe von Faktoren zurückzuführen, sagt Nils Rode, Chief Investment Officer von Schroders Capital. Darunter fallen die Anhebung der Zinssätze durch die US-Notenbank, um die steigende Inflation zu bekämpfen, die Besorgnis über ein potenzielles rezessives Umfeld, der Krieg in der Ukraine, die nachlassenden "Covid-Boosts" für Technologieunternehmen und die Abkehr von historisch hohen Multiples. "Trotz all dieser makroökonomischen Gegenwinde sind wir überzeugt vom langfristigen Rendite-Potential dieser Anlageklasse", so der CIO.

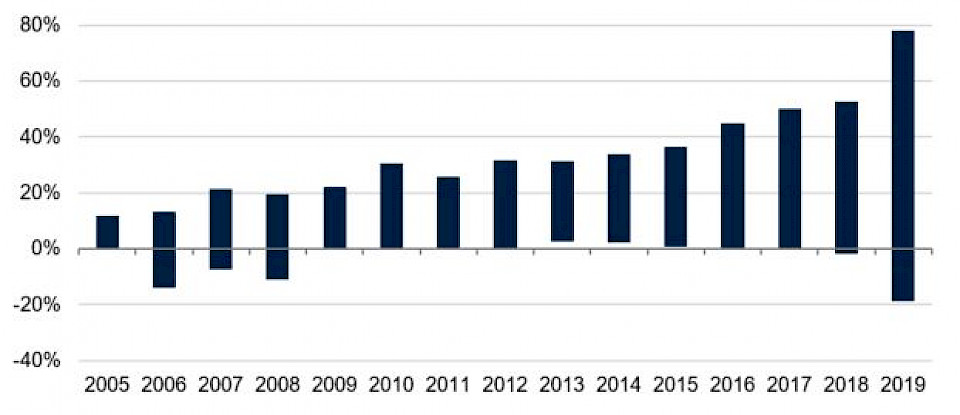

Die Risikokapitalbranche hat in den vergangenen zehn Jahren eine Gesamtrendite von 21% erzielt, wobei die Fonds des obersten Quartils diese Rendite bei weitem übertrafen. Die Abbildung zeigt die überzeugende Performance des obersten Quartils der Risikokapitalfonds in den letzten 15 Jahren. Die Fondsmanager des obersten Quartils erzielten zwischen 2010 und 2019 eine Netto-IRR (Internal rate of return) von mehr als 25% (manchmal sogar deutlich darüber). In den Jahren 2005 bis 2016 (die jüngeren Jahre sind nicht berücksichtigt, da es in der Regel fünf Jahre dauert, bis ein Risikokapitalportfolio eine gewisse Aussagekraft entwickelt) übertrafen die Risikokapitalfonds des obersten Quartils die Fonds des untersten Quartils um durchschnittlich 18% pro Jahr. Über die gesamte Laufzeit eines Risikokapitalfonds von zehn bis zwölft Jahren betrachtet, ist der Unterschied in der Wertentwicklung sogar noch deutlicher.

Unternehmen entstehen und wachsen auch in Zeiten, in denen der Finanzmarkt nachgibt (z. B. Stripe im Jahr 2010, Facebook im Jahr 2004 und andere). "Risikokapital hat einige der grössten technologischen Erfolge unserer Zeit finanziert", betont Rode. Betrachte man die zehn grössten Unternehmen mit der höchsten Marktkapitalisierung, so sind sechs von ihnen zuvor mit Risikokapital finanziert worden (Apple, Microsoft, Alphabet/Google, Amazon, Tesla und Meta/Facebook). Der Zugang zu den besten Fonds und Unternehmen sei entscheidend für den Erfolg im Risikokapitalgeschäft. Wie wichtig die Auswahl der Anlagen sei, zeige sich in den obigen Performancezahlen.

Als Strategie empfiehlt Rode, sich auf den Frühphasen- und Frühwachstumsbereich des Risikokapitalmarktes zu konzentrieren. Das liege an der günstigeren Bewertungsdynamik für den Frühphasen- und Frühwachstumsmarkt gegenüber dem späten Pre-IPO-Markt. In den letzten fünf Jahren (2016 bis 2021) stieg der Median der Pre-Money-Bewertungen bei Pre-IPO-Venture-Deals in der Spätphase mehr als 2,4-mal schneller als bei Early-Growth-Deals.

Unternehmen in der frühen Wachstumsphase seien in der Regel in einem früheren Stadium ihres Lebenszyklus und werden wahrscheinlich noch weitere drei bis fünf Jahre in privater Hand bleiben, was es ihnen ermöglicht, ihre hohen Wachstumsraten zu halten oder sogar weiter zu steigern. Unternehmen in der Spätphase vor dem Börsengang wurden dagegen in der Regel unter der Annahme finanziert, dass sie innerhalb von 6-18 Monaten an die Börse gehen. Dieser Zeitrahmen scheine heute nicht mehr realistisch zu sein.

Aber wie soll nun ein erfolgreiches Risikokapitalportfolio aufgebaut werden? Rode zählt die fünf wichtigsten Erkenntnisse für erfolgreiche Venture-Capital-Investitionen: