12.04.2024, 16:06 Uhr

Der Goldpreis hat am Freitag seinen Höhenflug fortgesetzt. Am Mittag kletterte der Preis für eine Feinunze in der Spitze bis auf 2400,67 US-Dollar und damit auf einen weiteren Höchststand.

Die Zürcher Kantonalbank rechnet damit, dass die Nationalbank den Leitzins im September von -0.75% auf -0.5% anheben wird. Die Inflationsprognose für die Schweiz erhöht die ZKB für das Jahr 2022 auf 2.4%. Bei den Eidgenossenrenditen erwartet sie trotz strafferer Geldpolitik nur noch einen moderaten Anstieg.

Die Geldpolitik der Europäischen Zentralbank (EZB) hat die Zinslandschaft in der Schweiz über Jahre hinweg geprägt, und die Veränderungen bei Leitzinsen und Wertpapierkäufen in der Eurozone sind auch für den Schweizer Franken und die Geldpolitik der Schweizerischen Nationalbank (SNB) von entscheidender Bedeutung. Wie Simon Lustenberger, Head Investment Strategy und

David Marmet, Chefökonom Schweiz der Zürcher Kantonalbank (ZKB) im aktuellen Market Insights festhalten, mehren sich unter den Vertretern der EZB die Stimmen, die sich für eine Juli-Zinserhöhung aussprechen. EZB-Chefin Christine Lagarde hat eine frühe Leitzinserhöhung angedeutet. Die EZB sollte ihre Nettoanleihekäufe zu Beginn des 3. Quartals beenden und könnte dann in den Worten von Lagarde "nur einige Wochen später" die Leitzinsen anheben.

"Ein wichtiger Grund für ein konsequentes Vorgehen sind die über dem Notenbankziel notierenden Inflationserwartungen, die ein Risiko für die Preisstabilität in der Währungsunion darstellen. Wir revidieren deshalb unsere Meinung, dass die EZB noch bis September mit der ersten Zinserhöhung warten wird, und rechnen neu mit diesem Schritt anlässlich der Sitzung am 21. Juli. Die EZB dürfte sich dann im September von der Nullzinspolitik verabschieden (vgl. Grafik). Von der früheren geldpolitischen Wende in der Eurozone dürfte der Euro profitieren. Dem EUR/CHF-Wechselkurs sollte diese Entwicklung vor allem über die Sommermonate etwas Auftrieb verleihen", sagen die ZKB-Ökonomen.

Ihrer Ansicht nach deuten in der Schweiz die Zeichen nun ebenfalls auf eine baldige Straffung der Geldpolitik hin. Das frühere Handeln der EZB eröffne auch der SNB einen grösseren Handlungsspielraum, um sich von der Phase der Negativzinsen zu verabschieden. SNB-Direktoriumsmitglied Andréa Maechler habe jüngst betont, dass die SNB nicht zögern wird, die Geldpolitik zu straffen, wenn die Inflation mittelfristig nicht auf das Zielband von 0% bis 2% sinkt. Die Schweizer Inflation ist in den letzten Monaten deutlich gestiegen und liegt inzwischen bei 2.5%.

Im Ländervergleich nimmt sich der Schweizer Inflationsanstieg allerdings geradezu bescheiden aus. Ein wichtiger Grund dafür ist laut Lustenberger und Marmet der Energiemix. So beruhe im Gegensatz zu vielen europäischen Ländern ein Grossteil des Schweizer Energiekonsums auf Wasserkraft und Nuklearenergie – also auf Energieträgern, die in den letzten Monaten wenig von Lieferengpässen und geopolitischen Turbulenzen betroffen waren. Zudem hätten administrierte Preise ein hohes Gewicht im Schweizer Landesindex der Konsumentenpreise. Knapp ein Viertel dieser Preise seien administriert. Nebst Elektrizität, Gas, ÖV, Fernsehgebühren und Versicherungen betreffe dies vor allem Gesundheitsleistungen wie Medikamente, Arzt- und Spitalleistungen. "Der Energiemix und der hohe Anteil an administrierten Preisen haben den Schweizer Inflationsanstieg in den letzten Monaten also gedämpft", fassen sie zusammen.

Gemäss der Prognose der ZKB wird die Inflation in den nächsten Monaten zwar nicht an zusätzlicher Dynamik gewinnen, der Höhepunkt ist aber noch nicht erreicht. Es zeige sich, dass der Preisanstieg auch in der Schweiz immer breiter abgestützt ist. So notieren inzwischen knapp drei Viertel aller im Konsumentenpreisindex enthaltenen Güter und Dienstleistungen höher als vor einem Jahr. "Zudem werden wohl insbesondere die erwähnten administrierten Preise in den kommenden Monaten noch angehoben werden. Wir gehen neu davon aus, dass die Inflation in diesem Jahr 2.4% und im nächsten Jahr 1.3% betragen wird (vgl. Grafik). Auch die SNB dürfte ihre bedingte Inflationsprognose bei ihrer geldpolitischen Lagebeurteilung von Mitte Juni nach oben anpassen – und dabei kommunikativ die Marktteilnehmer auf eine baldige Zinserhöhung einstimmen", erwarten die ZKB-Ökonomen.

Die steigenden Inflationsrisiken sowie die Zinswende der EZB im Juli liefern ihrer Meinung nach genügend Argumente für eine Revision der geldpolitischen Einschätzungen der SNB. "Wir rechnen neu mit einer ersten Leitzinsanhebung im September (zuvor Dezember). Den Ausstieg aus der Negativzinspolitik dürfte die SNB bis im März 2023 vollzogen haben. Zum aktuellen Zeitpunkt gehen wir nicht davon aus, dass die Leitzinsen deutlich über die Nullmarke steigen, da die Inflationsraten im nächsten Jahr – nicht zuletzt aufgrund von Basiseffekten – wieder zurückfallen und eine Abkühlung der Konjunktur wahrscheinlicher geworden ist."

Die Bewertung des Schweizer Frankens dürfte aktuell kein Hindernis für eine Leitzinserhöhung der SNB darstellen. Das grosse Inflationsdifferenzial im Vergleich zu anderen Währungsräumen hat dafür gesorgt, dass der Schweizer Franken nicht mehr überbewertet ist. Die SNB dürfte den Franken dementsprechend auch nicht mehr als "hoch bewertet" bezeichnen. Der Vorsprung der EZB bei der geldpolitischen Straffung dürfte laut den Experten gar dazu führen, dass der CHF gegenüber dem EUR etwas schwächer wird.

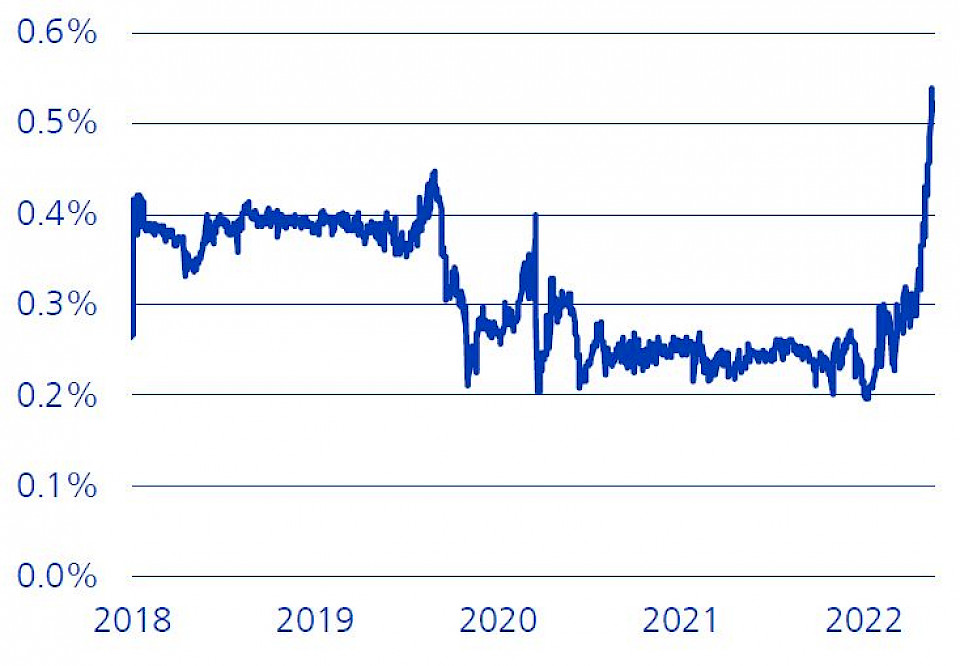

"Die EZB und die SNB haben noch gar nicht mit der restriktiveren Geldpolitik begonnen, aber am Zinsmarkt wurden die Erwartungen bereits angepasst. Über einen Horizont von einem Jahr wird sich die Zinsdifferenz zwischen der Eurozone und der Schweiz gemäss unserer Einschätzung auf 0.5% ausweiten. In den Swapsätzen wurde diese Entwicklung bereits vorweggenommen (vgl. Grafik).

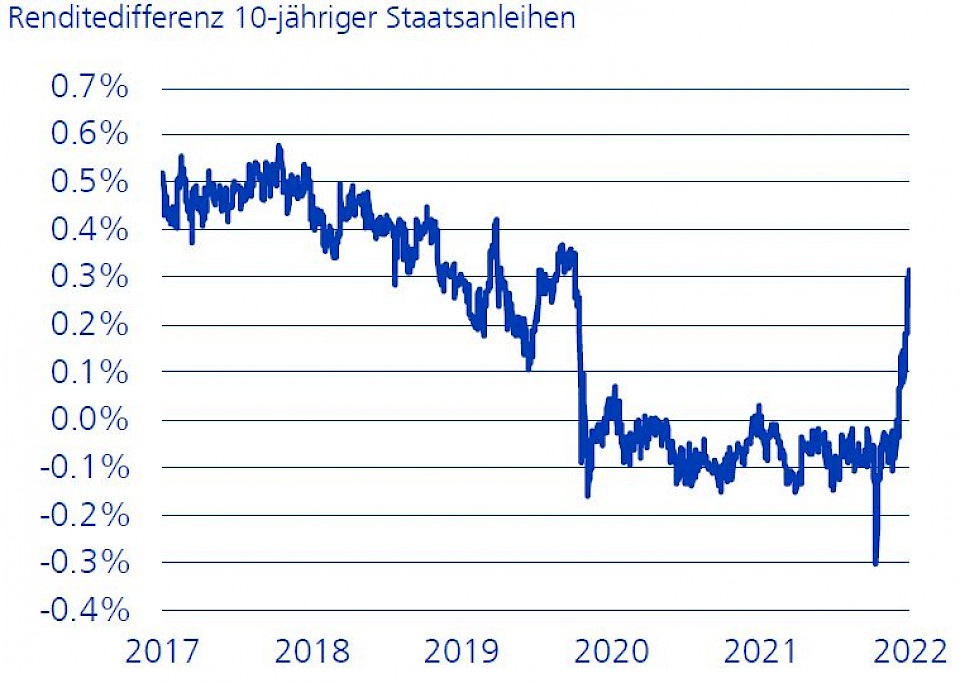

Die Revision der Zinserwartungen hatte auch zur Folge, dass die Renditedifferenz zwischen den 10-jährigen Bundesanleihen und den Eidgenossen wieder auseinandergedriftet ist, nachdem die Staatsanleihen über die vergangenen Monate auf ähnlichen Niveaus gehandelt wurden (vgl. Grafik). Da die SNB auch restriktiver wird und die Zinsdifferenz an den Märkten adäquat reflektiert ist, dürfte die Renditedifferenz der Staatsanleihen fair bewertet sein", analysieren Lustenberger und Marmet.

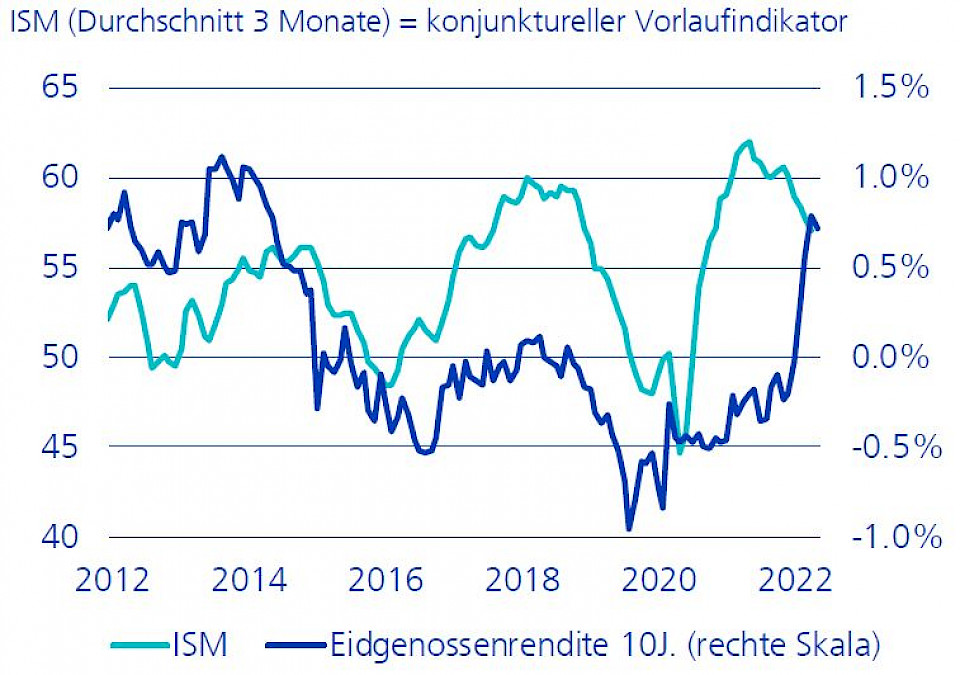

Sie erachten als initiale Reaktion auf die Ankündigung der restriktiveren Geldpolitik einen Anstieg der Eidgenossenrenditen durchaus als möglich, und sie sehen über die nächsten drei Monate noch Potenzial, dass die 10-jährige Eidgenossenrendite nochmals die Jahreshöchststände testet. Das Interesse der Investoren an sicheren Staatsanleihen scheine jedoch wieder grösser zu werden, denn im vergangenen Monat waren netto wieder Kapitalzuflüsse in die Obligationenmärkte zu beobachten. Die Abkühlung der Konjunktur scheine zunehmend in den Fokus zu rücken. Vorlaufindikatoren, wie der Einkaufsmanagerindex für die US-Industrie ISM, würden sich über die kommenden Monate abkühlen. Der Aufwärtsdruck auf die Renditen dürfte über das kommende Jahr stetig abebben, obschon die SNB die Leitzinsen anhebe. Die CHF-Zinskurve werde flacher werden, da die konjunkturelle Entwicklung auf globaler Ebene ein wichtiger Indikator für die längerfristigen Renditen ist. Dafür spreche der historische Zusammenhang zwischen ISM und Renditen (vgl. Grafik).