05.04.2023, 13:09 Uhr

REYL Intesa Sanpaolo hat Richard Albrecht zum Leiter des Geschäftsbereichs Wealth Management ernannt. Dort habe er die Aufgabe, die internen Geschäftsprozesse im Bereich Wealth Management weiterzuentwickeln sowie...

Es besteht kein Zweifel daran, dass das stark verbreitete Interesse der Investoren an nachhaltigen Anlagen gut für die Gesellschaft ist. Aber ist es auch für die Investoren von Vorteil? Experten von Asteria geben Antworten darauf, wie Unternehmen in unterschiedlichen Kontroversen abschneiden.

"Unsere Untersuchungen zeigen, dass es keinen wirklichen Renditeunterschied für Unternehmen gibt, die einem hohen oder niedrigen ESG-Risiko einer Kontroverse unterliegen. Unternehmen mit verbesserten ESG-Referenzen erzielen jedoch tendenziell höhere Renditen als Unternehmen mit schlechteren ESG-Referenzen. Entscheidend für die künftige Performance ist daher die Dynamik des ESG-Risikos, dem das Unternehmen ausgesetzt ist", sagen Guido Bolliger, Chief Investment Officer und Dries Cornilly, Investment Analyst bei Asteria.

Kontroversen messen im Zusammenhang mit ESG-Themen Unternehmensreputationsrisiken wie etwa Klagen. Sie können als direkte Folge der Unfähigkeit eines Unternehmens angesehen werden, ESG angemessen in die Unternehmensstrategie zu integrieren. Die Investoren können dieses Unvermögen als einen Faktor ansehen, der die Aussichten eines Unternehmens gefährdet. Nach Meinung der Asteria-Experten werden daher Firmen in heftigen Kontroversen ("Sünder") wahrscheinlich schlechter abschneiden als solche, die entweder wenig oder gar keine Kontroversen erleben ("Engel"). Es gebe einen spezifischen Vorteil für diese Art der Beurteilung, nämlich die Kontroversen bevorzugt als ESG-Ratings zu verwenden: Öffentliche Kontroversen stützten sich nicht nur auf die von der Firma veröffentlichten Informationen, wodurch die Auswirkungen des "Greenwashing" gemildert würden.

Der RepRisk Index (RRI) quantifiziert auf dynamische Weise die Reputationsrisiken, denen Unternehmen in Bezug auf ESG und Geschäftsgebaren ausgesetzt sind. Er stützt sich auf einen Algorithmus, der die Umgangssprache verarbeitet, um die Auswirkungen von ESG-Themen auf das Reputationsrisiko eines Unternehmens zu quantifizieren. Für den Index werden über 90’000 externe Informationsquellen wie Printmedien oder Social Media in 20 verschiedenen Sprachen durchleuchtet.

"Wir verwenden drei verschiedene Indikatoren zur Quantifizierung des Reputationsrisikos: Den RepRisk-Index, seine einmonatige Veränderung und seine dreimonatige Veränderung", erläutern Bolliger und Cornilly und fahren fort: "Zu Beginn jedes Monats sortieren wir die Aktien nach ihrem Risikoindikator für Kontroversen. Für jeden Indikator verfolgen wir die Performance eines Portfolios, das Unternehmen im oberen Dezil des ESG-Risikos, im unteren Dezil und die Differenz zwischen dem unteren und dem oberen Dezil während des nächsten Monats enthält. Wir gleichen das Portfolio jeden Monat auf der Grundlage des Wertes des Risikoindikators für Kontroversen neu aus und berichten über die absolute Performance der Portfolios in jeder Region und ihre risikobereinigte Performance."

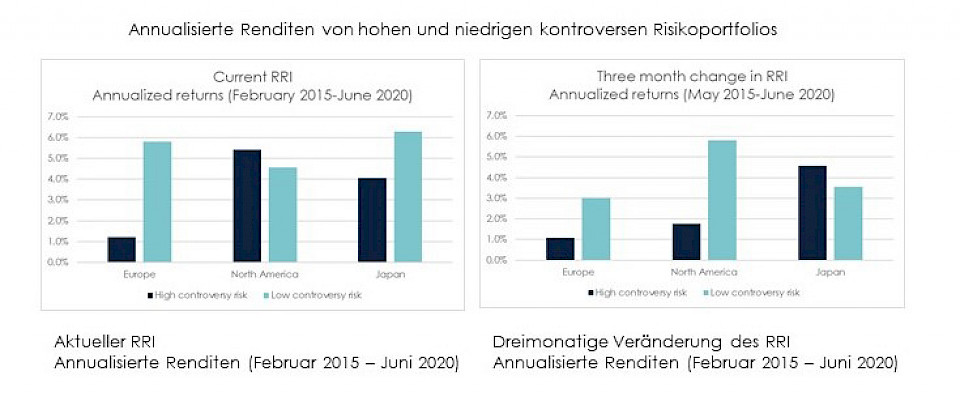

Für ihre Studie haben die Asteria-Experten RepRisk-Daten zwischen Februar 2015 und Juni 2020 verwendet. Das linke Abbild der Grafik zeigt, dass Firmen mit geringem Kontroversrisiko sowohl in Europa als auch in Japan besser abschneiden als Firmen mit hohem Kontroversrisiko. Hier ist die Outperformance jedoch statistisch nicht signifikant.

Das rechte Abbild zeigt, dass sowohl in Europa als auch in den USA Unternehmen mit geringem Kontroversrisiko die Unternehmen mit hohem Kontroversrisiko übertroffen haben. Das annualisierte Renditegefälle ist in den USA statistisch signifikant.

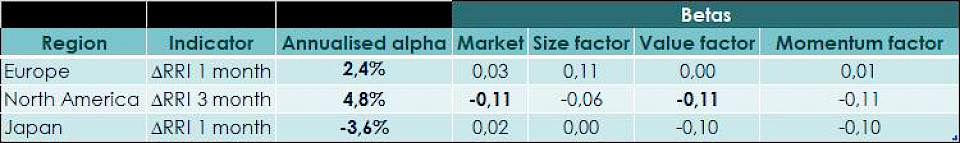

Die folgende Tabelle zeigt die risikobereinigten Renditen eines Portfolios, das in Firmen mit geringem Kontroversrisiko (unteres Dezil) investiert und Firmen mit hohem Kontroversrisiko (oberes Dezil) leerverkauft. Für jede Region geben die Experten den Indikator an, der aus statistischer Sicht die signifikanteste risikobereinigte Performance ergibt. Die fettgedruckten Zahlen unterscheiden sich statistisch gesehen von Null.

In Europa und Nordamerika ist das Alpha eines Portfolios, das Aktien mit einem starken Rückgang des Kontroversenrisikos besitzt und diejenigen leerverkauft, die einen starken Anstieg ihres Risikos sehen, positiv und unterscheidet sich statistisch gesehen von Null. Umgekehrt schneiden japanische Firmen, die ein zunehmendes Kontroversrisiko aufweisen, besser ab als solche, die ein abnehmendes Kontroversrisiko aufweisen. In Nordamerika scheinen Unternehmen mit hohem Kontroversrisiko ein höheres Marktbeta und ein höheres Engagement in den Value-Aktien zu haben als Unternehmen mit geringem Kontroversrisiko.

Die Ergebnisse von Asteria zeigen, dass das Leerverkaufen von "Sündern" und der Kauf von "Engeln" der Leistung nicht schadet, aber kein statistisch signifikantes Alpha erzeugt. "Unternehmen mit abnehmendem Kontroversrisiko tendieren jedoch dazu, Unternehmen mit zunehmendem Kontroversrisiko zu übertreffen. Anleger sollten sich daher auf die 'Sünder' konzentrieren, die sich auf dem Weg zur Erlösung befinden, und die 'Engel' meiden, die sündigen", empfehlen Bolliger und Cornilly.