26.05.2023, 09:11 Uhr

Die Zahl der Ansteckungen steigt seit Wochen stetig an. In Peking sei Covid-19 seit vier Wochen wieder das vorherrschende Virus unter allen Infektionskrankheiten, wie die lokale Gesundheitskommission mitteilte.

Eine durch die Folgen des Coronavirus ausgelöste Rezession würde den Schweizer Immobilienmarkt negativ treffen, wie die neue Immobilien-Studie der UBS zeigt. Im Eigenheimmarkt und im breiten Wohnrendite- und Geschäftsflächenmarkt ist allerdings das Risiko grösserer Wertverluste eher gering.

Das Coronavirus veranlasste die OECD, ihre globale Wirtschaftsprognose für das laufende Jahr von 2,9 auf 2,4% zu senken. Auch die Schweizer Wirtschaft dürfte sich dieser konjunkturellen Abschwächung nicht entziehen können. Gleichzeitig senken Zentralbanken teilweise aggressiv die Leitzinsen. Die aktuell relativ gemächliche Gangart auf dem Schweizer Immobilienmarkt ist damit in Frage gestellt, wie das UBS Chief Investment Office Global Wealth Management (UBS CIO GWM) in seiner jüngsten Studie "Schweizer Immobilien – Coronavirus und mögliche Rezession: Folgen für den Schweizer Immobilienmarkt?" schreibt.

Die letzte schwere Rezession im Jahr 2009 ging praktisch spurlos am Immobilienmarkt vorbei. Deshalb fragt sich das UBS CIO GWM-Team, ob sich dies bei einer möglichen Rezession aufgrund des Coronavirus wiederholen könnte. 2009 haben massive Zinssenkungen der Schweizerischen Nationalbank und die Zunahme des Einwanderungsstroms einen starken Nachfrageanstieg auf dem Immobilienmarkt bewirkt. Derzeit ist es jedoch laut der Studie unwahrscheinlich, dass beide Faktoren der Wirtschaft erneut zu Hilfe eilen: Im Fall einer spürbaren Rezession dürfte das Zinsniveau zwar nochmals nachgeben, aber in einem deutlich geringeren Ausmass als nach der Finanzkrise. Auch das Bevölkerungswachstum hat sich seit damals auf rund 0,7% jährlich halbiert. Bei einer Rezession geht das UBS CIO GWM-Team von einem noch langsameren Wachstum aus, was durch schwächere Beschäftigungsaussichten getrieben würde. Angesichts der aktuell hohen Bewertungen auf dem Immobilienmarkt ist damit je nach Segment mit substantiellen Wertkorrekturen zu rechnen.

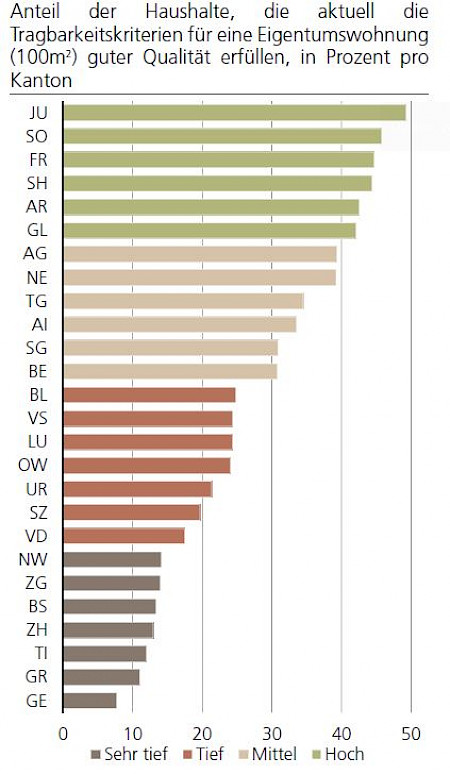

Setzen sich die langfristigen Zinsen über längere Zeit zwischen minus 0,75 und minus 1% fest, so dürften auch die Hypothekarzinsen ihren Sinkflug fortsetzen, erwarten die Autoren. Sofern sich die Beschäftigungs- und wirtschaftlichen Aussichten nicht komplett eintrüben, würden die tieferen Finanzierungskosten den breiten Eigenheimmarkt in einer ersten Phase wohl stützen. Im Marktdurchschnitt wären damit nur moderate Preisrückgänge zu erwarten. Allerdings dürfte das Thema der Erschwinglichkeit mit schwächerer Konjunktur stärker in den Vordergrund rücken. In Regionen, wo Wohneigentum mit den lokalen Einkommen noch bezahlbar ist und die Tragbarkeitskriterien erfüllt werden können, dürfte der Markt laut UBS CIO GWM weniger stark von einem Wirtschaftseinbruch tangiert sein als in den teuren Zentren und Tourismusregionen.

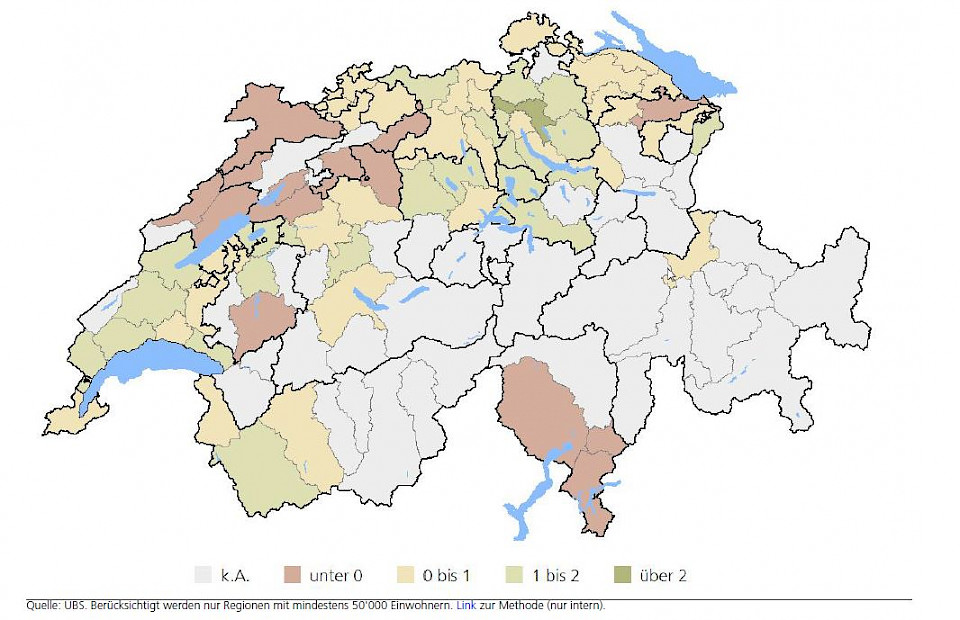

Viele Regionen sind derzeit von Leerstand bei Mietwohnungen gekennzeichnet. Womit müssen denn nun Eigentümer von Mehrfamilienhäusern in den betroffenen Regionen bei einem starken Rückgang des Bevölkerungswachstums rechnen? Die Mieten würden laut Studie beschleunigt sinken, was zu überdurchschnittlich hohen Wertanpassungen führen würde. Im Jurabogen und dem Tessin dürfen Investoren im Rezessionsfall trotz einer relativ stabilen Einkommensrendite nicht mit positiven Gesamtrenditen einer fünfjährigen Mehrfamilienhausinvestition rechnen. Wertberichtigungen von bis zu 20% wären im Durchschnitt dieser Regionen zu erwarten. Die Grafik unten zeigt pro Region die Gesamtrendite einer fünfjährigen Mehrfamilienhausinvestition bis 2020 (annualisiert in Prozent).

Der Büroflächenmarkt hat stark vom robusten Beschäftigungswachstum der letzten drei Jahre profitiert, vor allem in den Zentren konnten die Leerstände reduziert werden. Die Studie befasst sich daher auch mit der Frage, ob das Coronavirus den Büroflächenmarkt wieder ins alte Fahrwasser zurückführen wird. Die Ergebnisse der Studie zeigen, dass angesichts der relativ konstanten Bautätigkeit bei einem Rückgang des Beschäftigungsgrads wieder mit einem schnellen und deutlichen Anstieg der Büroleerflächen zu rechnen ist. Zudem dürften in den letzten Jahren Shared-Office-Anbieter einen substantiellen Teil der Nachfrage nach Büroflächen generiert haben; UBS CIO GWM schätzt, dass hierzulande bis zu ein Drittel der neuen Büroflächen als Shared-Offices vermietet worden sind. Da das Co-Working-Geschäft sehr zyklisch ist, würde es in einer Wirtschaftskrise entsprechend schrumpfen. In den Grosszentren ist daher im Krisenfall ein Leerstandsanstieg um 1 bis 2 Prozentpunkte durchaus denkbar, was entsprechend Druck auf die Mieten ausüben würde.