17.04.2024, 13:24 Uhr

Der Sportartikelhersteller Adidas wird nach einem überraschend guten Start ins Jahr optimistischer für 2024. Die Aktie legte daraufhin einen «Sprint hin» und stieg mehr als 8 Prozent.

Trotz massiver Korrektur ist das Thema Kryptowährungen topaktuell. Da sich diese junge Anlageklasse in den letzten Jahren stark weiterentwickelt hat, wenn auch unter hohen Preisschwankungen, stellt sich die Frage: Erobern Kryptowährungen bald die Portfolios von Pensionskassen? Die Antwort von Marina Stoop von Zurich Invest.

Die Marktkapitalisierung von Kryptowährungen ist seit dem Allzeithoch von knapp über 3 Billionen US-Dollar gegen Ende des letzten Jahres im Verlauf dieses Sommers auf weniger als 1 Billion US-Dollar gesunken. Trotz dieser dramatischen Korrektur lohnt sich ein genauerer Blick auf diese Anlageklasse. Insbesondere stellt sich die Frage, ob eine Allokation für Schweizer Vorsorgeeinrichtungen sinnvoll ist.

Dramatisch hohe Renditen und fehlende Korrelation zu traditionellen Anlageklassen – eine weit verbreitete Erwartung an Kryptowährungen, die sich seit geraumer Zeit verfestigt hat.

Diese Eigenschaften lassen die junge Anlageklasse als perfekte Portfolioergänzung erscheinen. Doch ist das wirklich so?

Was zeichnet Kryptowährungen als Anlageklasse aus?

Zusammenfassend betrachtet gestaltet sich die Modellierung der Anlageklasse schwierig. Auch die Eigenschaften der Anlageklasse können sich mit zunehmender Reifung noch ändern.

Neben der Schwierigkeit, die Anlageklasse zu bewerten, müssen verschiedene ESG Risiken berücksichtigt werden.

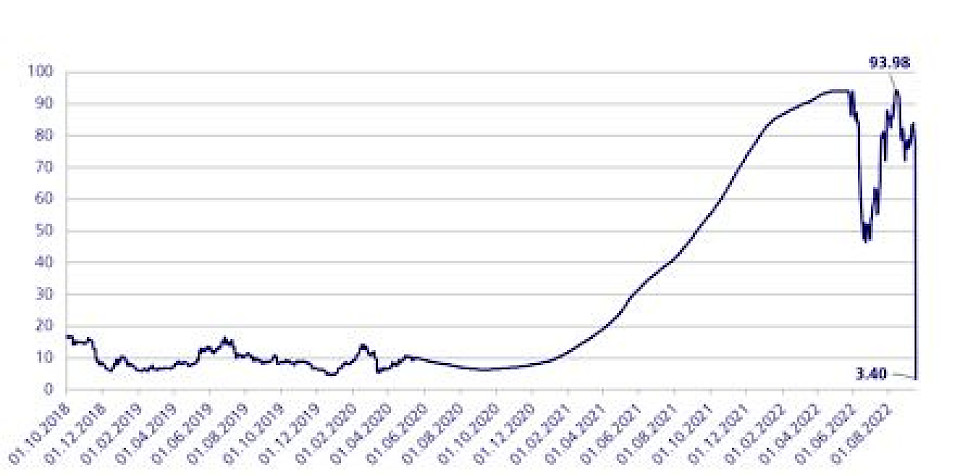

- Environment – Energieverbrauch: Insbesondere der hohe Energieverbrauch von Kryptowährungen wird oft undifferenziert beanstandet. Der Verbrauch hängt massgeblich vom Validierungsmechanismus ab. Ein Proof of Work Mechanismus, PoW, wie z.B. bei Bitcoin, benötigt wesentlich mehr Energie als ein Proof of Stake Mechanismus (PoS). Am Beispiel von Ethereum kann dies eindrücklich illustriert werden (vgl. Grafik).

Hier wurde der Validierungsmechanismus vor Kurzem umgestellt. Dies führte zu einer massiven Reduktion des Energiekonsums. Jüngere Krypto-Projekte präsentieren sich tendenziell «grüner» und setzen seltener auf den PoW Mechanismus. Das Problem des hohen Energieverbrauchs betrifft vor allem Bitcoin. Aufgrund seines hohen Marktanteils fällt dieser jedoch besonders ins Gewicht.

- Social – Cyberkriminalität: Kryptowährungen kämpfen mit dem Ruf, des Öfteren im Zusammenhang mit kriminellen Geschäften genutzt zu werden. Nicht zuletzt, weil Kryptowährungen von keiner zentralen Behörde verwaltet werden. In der Folge ist es schwierig, die Täter krimineller Transaktionen zu identifizieren.

- Governance – Regulierung: Verglichen mit herkömmlichen Anlageklassen sind Kryptowährungen auf verschiedenen Ebenen weniger reguliert. Obwohl sich in den letzten Jahren viel getan hat, ist das Mass an Regulierung und damit die Sicherheit und der Schutz für Investoren geringer als bei traditionellen Anlageklassen.

Da Kryptowährungen nach BVV 2 als Alternative Anlagen klassifiziert werden, ist eine Anlage für Schweizer Pensionskassen innerhalb der Beruflichen Vorsorge (2. Säule) aus regulatorischer Sicht grundsätzlich möglich.

Pensionskassen dürfen aufgrund ihrer treuhänderischen Sorgfaltspflicht keine grossen Risiken eingehen. Gegenüber weniger etablierten Anlageopportunitäten sind sie darum tendenziell skeptisch. Kryptowährungen sind als Anlageklasse noch recht jung. Dies zeigt sich auch in dem bisher kaum institutionalisierten Produkt- und Asset Management Angebot. Das birgt für Investoren weitere Risiken. Bis Kryptowährungen den Weg ins Portfolio von Schweizer Pensionskassen finden, dürfte es deshalb noch eine Weile dauern.

Bei der gebundenen Vorsorge (Säule 3a) gibt es einen wesentlichen Unterschied zur 2. Säule. Bei der Säule 3a ist der Anspruchsberechtigte gleichzeitig der Entscheidungsträger. Hier entscheidet der Anspruchsberechtigte selbst, welche Risiken für ihn vertretbar sind. Im Bereich der Säule 3a gibt es bereits Möglichkeiten, Vorsorgegelder in Kryptowährungen anzulegen.

Die nachweislich exorbitanten Renditen rechtfertigen einen intensiven Blick auf diese neue Anlageklasse. Bei näherer Betrachtung zeigen sich jedoch noch viele Unsicherheiten und Risiken, die eine Aufnahme der Anlageklasse ins Portfolio einer Pensionskasse behindern. Da sich die Anlageklasse jedoch rasant weiterentwickelt, könnten Kryptowährungen einst eine valide Portfolioergänzung darstellen. Mit der Beseitigung der derzeitigen Risiken werden aber wohl auch die Renditen abnehmen. Wir behalten die Anlageklasse im Blick und schliessen eine Investitionsempfehlung zu einem späteren Zeitpunkt nicht aus.