17.04.2024, 10:29 Uhr

Legal & General Investment Management erweitert mit der Auflegung des L&G Energy Transition Commodities UCITS seine ETF-Palette. Der neue Fonds zielt laut Mitteilung darauf ab, über Rohstoff- Futures ein Engagement...

Laut der neuen Deloitte Affluent-Studie sind die Gebühren der wichtigste Faktor bei der Bankenwahl für wohlhabende Kundinnen und Kunden. Nur gut die Hälfte setzt demnach auf persönliche Beratung.

Rund ein Viertel der Erwachsenen in der Schweiz verfügt gemäss Bund über ein Anlagevermögen von 200’000 bis 2 Millionen Franken. Damit gelten sie bei den Banken als wohlhabend («affluent»), qualifizieren sich aber meist noch nicht für das klassische Private Banking. Obschon dieses mittlere Segment rund 40 Prozent der hiesigen Vermögenswerte vereinigt und das entsprechende Anlagevolumen bis 2025 auf rund 750 Milliarden Franken anwachsen soll, fehlte es bisher an aussagekräftigen Marktdaten zu diesem Segment. Mit der Studie «Swiss Affluent Clients» hat das Prüfungs- und Beratungsunternehmen Deloitte laut eigenen Angaben diese Lücke gefüllt.

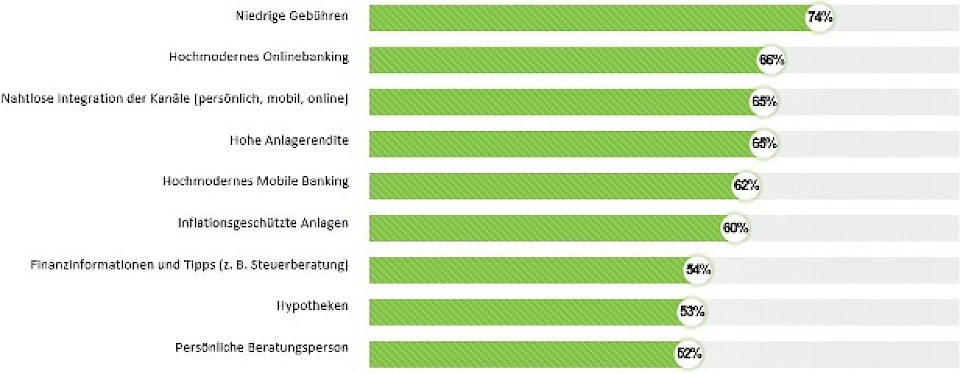

Frage: Was ist Ihnen bei der Wahl Ihrer Bank wichtig?

Für fast drei Viertel der Befragten sind niedrige Gebühren der entscheidende Punkt bei der Wahl einer Bank. Nahtlose und hochmoderne Bankdienstleistungen über alle Kanäle – wie Online-Banking, eine mobile Banking-App sind ein weiterer wichtiger Entscheidungsfaktor bei dieser Wahl. Interessanterweise ist die persönliche Beratungsperson nur bei gut 50 Prozent der Kundinnen und Kunden entscheidend.

Laut Studie greift lediglich ein Viertel dieser wohlhabenden Kundinnen und Kunden auf das Beratungsangebot der Banken zurück und nur ein Fünftel von ihnen mandatiert die eigene Bank mit dem Management ihrer Ersparnisse. Ein gutes Drittel wickelt Aufträge wie denKauf und Verkauf von Aktien ohne Beratung ab.

Die klassische Hausbank geniesst bei der vermögenden Kundschaft nach wie vor grosses Vertrauen (76 Prozent), während nur gerade acht Prozent der Befragten ihr Geld einem Technologieunternehmen anvertrauen würden. «Der Mangel an massgeschneiderten und relevanten Anlagevorschlägen sowie die verbesserungsfähige Integration der verschiedenen Kundenkanäle sind die auffälligsten Defizite der Schweizer Banken bei der Betreuung dieser speziellen vermögenden Zielgruppe», erklärt Patrik Spiller, Head of Swiss Wealth Management bei Deloitte.

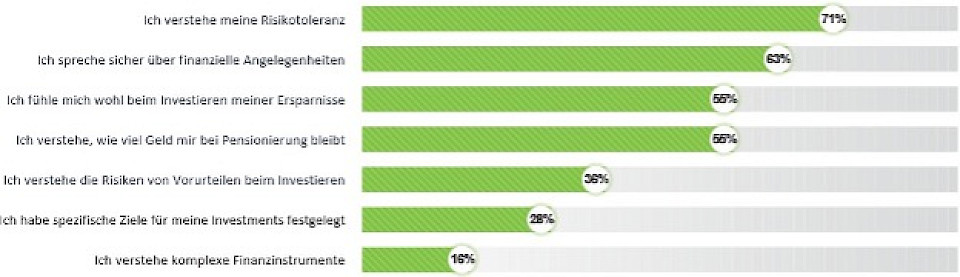

Der Grund für das Desinteresse an aktiver Beratung dürfte also nicht am fehlenden Vertrauen gegenüber den Banken liegen. Es liegt der Schluss nahe, dass dieses Kundensegment sich zum einen von den Banken nicht abgeholt fühlt und zum anderen als ausreichend versiert in Bezug auf die eigene Anlagekompetenz einstuft. 71 Prozent dieser Kundinnen und Kunden sind überzeugt,dass sie einschätzen können, welchen Risikograd sie eingehen sollten. Fast zwei Drittel können nach eigener Einschätzung bei Finanzthemen kompetent mitreden. Mehr als die Hälfte vertraut den eigenen Fähigkeiten, wenn es um die Anlage der eigenen Ersparnisse geht, und glaubt abschätzen zu können, wie viel Geld nach der Pensionierung zur Verfügung stehen wird.

Frage: Wie sicher fühlen Sie sich bei der Finanzplanung und der Vermögensverwaltung?

Diese Selbsteinschätzung in Bezug auf das eigene Finanzwissen passt jedoch nicht zu den Investitionsentscheiden dieser vermögenden Kundschaft. Nur 28 Prozent der Befragten haben sich beim Investieren klare Renditeziele gesetzt und nur 16 Prozent verstehen komplexere Finanzinstrumente wie Derivate. Laut Umfrage legen drei Viertel ihr Geld in Aktien an, aber nur knapp die Hälfte investiert in Fonds oder ETFs, die sich besonders gut für das untersuchte Segment eignen würden. Ferner verfügen 31Prozent nicht über ein Konto der Säule 3a – dabei hilft so ein Konto massgebend beim Aufbau eines Altersvermögens und bietet erhebliche Steuervorteile.

Diese Widersprüche zeigen laut Deloitte auf, wo bei den Banken noch ungenutztes Potenzial brach liegt: Beim steuerlich begünstigten Sparen und beim nachhaltigen Investieren. Allein bei der dritten Säule sind es rund eine halbe Million Kundinnen und Kunden,die gewonnen werden könnten. Ähnliches gilt bei der Nachhaltigkeit: So sagen 72 Prozent der Befragten, dass Nachhaltigkeit (ESG) ihnen wichtig oder sehr wichtig sei. Allerdings haben nur zwölf Prozent mehr als die Hälfte ihres Geldes in Assets angelegt, die als nachhaltig gekennzeichnet sind.

Befragt nach den Finanzthemen, welche die vermögenden Kundinnen und Kunden am meisten beschäftigen, schwingt die Planung der Altersvorsorge mit 59 Prozent oben aus. Ebenfalls oft genannt wurde der Unterhalt der Familie mit 45 Prozent.

Die Umfrage

Für die Studie wurden Ende 2021 zunächst 300 vermögende Schweizer Bankkundinnen und Bankkunden zu ihren Kenntnissen und Anliegen in Finanzbelangen sowie zur Abdeckung ihrer spezifischen Bedürfnisse durch ihre Bank befragt. Der Fokus der Befragung lag auf Personen über 45 Jahren, weil diese das weitaus grösste Marktsegment darstellen. Ende 2022 wurde die Befragung mit weiteren 150 Personen aus derselben Zielgruppe wiederholt. Die Ergebnisse haben sich im Zuge des Ukrainekrieges, der Energiekrise und der Inflation kaum verändert. Zusätzlich zu den Ergebnissen dieser beiden Befragungen hat die Autorin der Studie auch Angebote von fünf Banken analysiert: Vontobel Volt, Vermögenszentrum VZ, VIAC, Alpian und Stableton.