05.04.2024, 07:00 Uhr

Bei den Glorreichen Sieben schwächelt in der letzten Zeit vor allem Tesla. Roman Przibylla, Head Public Solutions bei CAT Financial Products sieht Elli Lilly oder Broadcom in der Pole Position, um Tesla abzulösen.

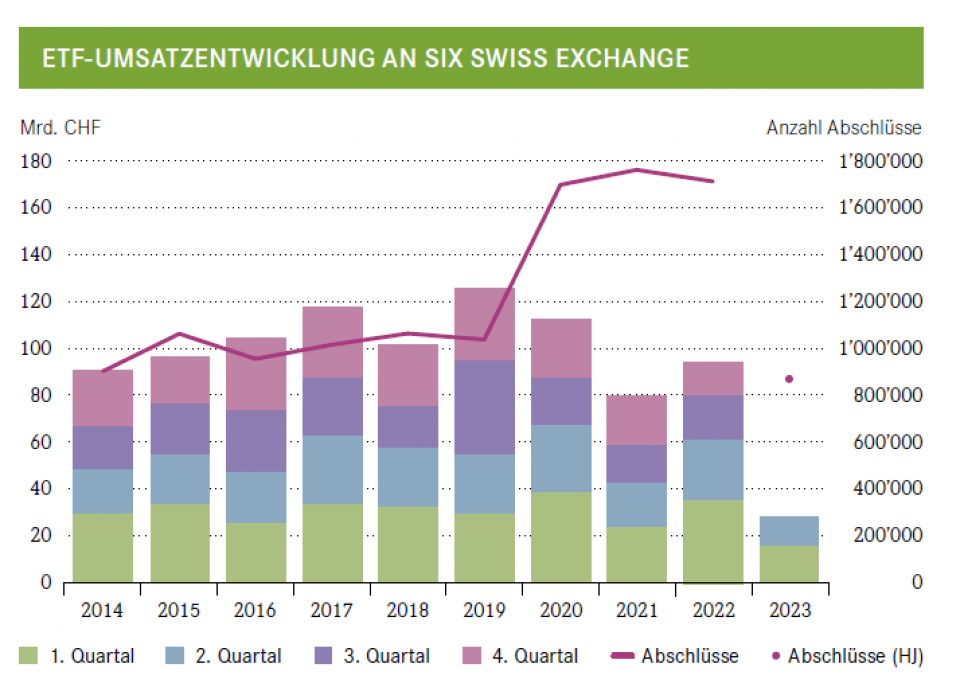

Der Kurssturz im Vorjahr scheint vielen Anlegerinnen und Anlegern noch in den Knochen zu stecken. Der Umsatz im Schweizer ETF-Markt hinkt dem Geschehen hinterher – trotz der seit Spätherbst 2022 zu verzeichnenden Aufwärtsbewegung an den Börsen. Das zeigt der neue «ETP & Indexing Guide Schweiz».

Trotz der seit Monaten andauernden Auf- bis Seitwärtsbewegung an den Börsen warten etliche Anleger offenbar ab. Der ETF-Umsatz war eher unterdurchschnittlich. Die Anzahl der Abschlüsse ist nach dem Rekordhoch im Jahr 2021 auf das Niveau von 2019 gefallen, wie aus dem «ETP & Indexing Guide Schweiz» von SIX und Payoff für die Zeit von Mitte 2022 bis Mitte 2023 hervorgeht.

Hauptverantwortlich für die Umsatzeinbusse sind in erster Linie Aktien-ETF, während Rohstoff-ETF ihr Niveau einigermassen halten konnten. Gegen den allgemeinen Trend konnten Anleihen-ETF als einzige der drei grossen Anlageklassen dank der erhöhten Zinsattraktivität den Umsatz zu steigern.

Die Umsatzrangliste nach Anlageklassen wurde Ende Juni gleichwohl weiterhin von Aktien-ETF auf Industrieländer mit 37 (Vorjahr 58,7%) Prozent angeführt, gefolgt von Anleihen-ETF mit 20,2 (i.V. 11,9) Prozent und Rohstoff-ETF mit 18,9% (i.V. 12,7) Prozent.

«Der Vergleich mit den Vorjahreszahlen zeigt deutlich, wo umsatzmässig aktuell der Schuh drückt», folgert der Bericht. Es sind vor allem die defensiven Aktienmärkte wie die Schweiz und Grossbritannien, denen im Aufschwung der vergangenen Monate die Dynamik fehlte. Die Hausse wurde bislang fast ausschliesslich von wenigen Wachstumstiteln (künstliche Intelligenz, Blockchain) und Aktien aus dem Bereich Informationstechnologie (Halbleiter, Metaverse) getragen.

«Die bislang fehlende Marktbreite ist wohl der Hauptgrund für die Zurückhaltung mancher Investoren», schreibt Autor Dieter Haas. Bankenpleiten in den USA und der Notverkauf der Credit Suisse an die UBS waren alles andere als Stimmungsmacher.

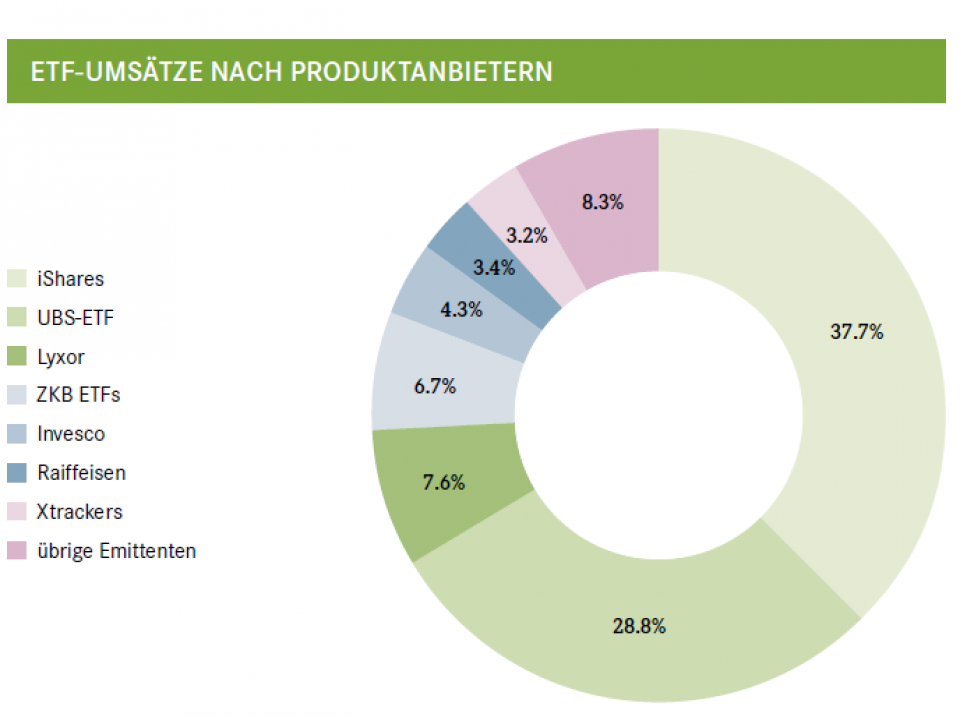

Unter den Produktanbietern führte per Ende Juni 2023 iShares die Rangliste mit einem Anteil von 37,7 (i.V. 24,3) Prozent an. iShares verwies die UBS auf den zweiten Platz, deren Anteil im Vergleich zum Vorjahr um 28% niedriger ausfiel. Auf Rang drei befindet sich unverändert Lyxor mit einem Anteil von 7,6 (i.V. 8,9) Prozent.

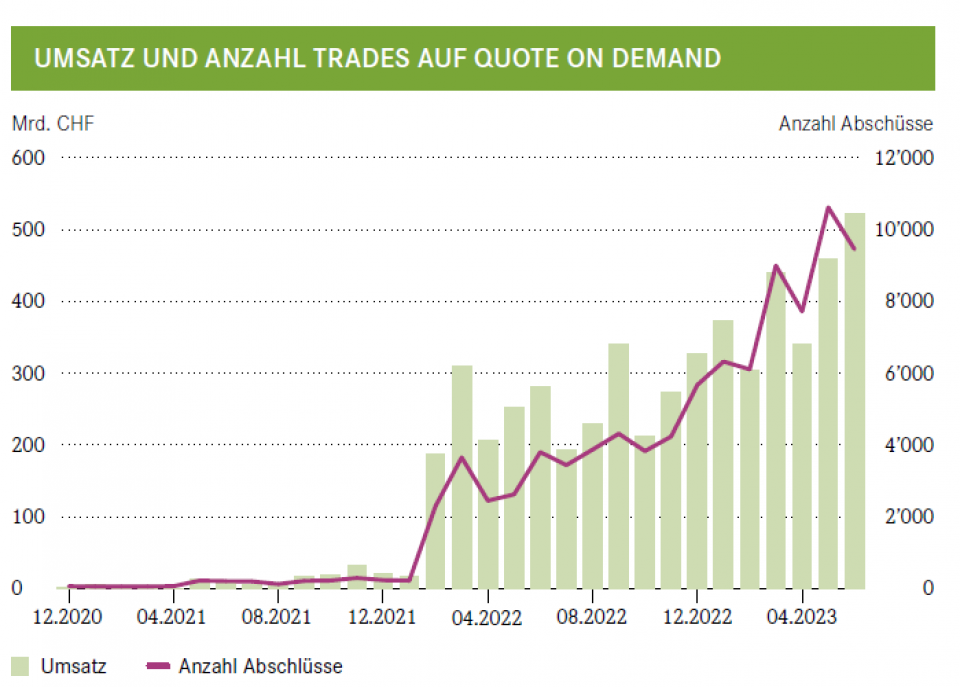

Das im Dezember 2020 an der Börse eingeführte «Quote on Demand» (QOD) hat sich nach anfänglich zögerlichem Start seit Februar 2022 dagegen prächtig entwickelt. Der monatliche Umsatz stieg seither kontinuierlich und erreichte im Juni mit 519 Mio. Franken den bislang höchsten Monatswert.

Die Anzahl der Abschlüsse lag im Juni 2023 bei 2’421, was dem dritthöchste bis anhin registrierten Wert entsprach.

QOD bietet institutionellen Anlegern die Möglichkeit, Aufträge in einem Bieterverfahren direkt mit den registrierten und wichtigsten Liquiditätsanbietern in Europa abzuwickeln. Darüber hinaus ermöglicht es die nahtlose Handelsabwicklung über eine zentrale Gegenpartei und bietet Handel, Clearing und Settlement in einem vollautomatisierten, durchgehenden Prozess.

Durch die Kombination des bestehenden Auftragsbuchs «Quote Driven Market» mit QOD steht Anlegern zusätzliche Liquidität an den Handelsplätzen von SIX zur Verfügung. Hinzu kommt, dass laut SIX dank der automatischen Ausführung auch grosse Aufträge einfach und vollautomatisch über die eigene Plattform abgewickelt werden können.

Von den 144 ETF-Neukotierungen von Anfang Juli 2022 bis Ende Juni 2023 dominierte unverändert das Anlagethema «Nachhaltigkeit». Eine Ausweitung erfuhren auch Themen- sowie aufgrund der gestiegenen Zinsen wie erwähnt Anleihen-ETF.

Gut getimt waren die ETF MTVR auf den L&G Metaverse ESG Exclusions und XNGI auf den Xtrackers MSCI Next Generation Internet Innovation. «Den Vogel abgeschossen», so die Analyse, hat unter den Neulingen der ETF BLKC von iShares auf Blockchain Technology, dessen Wert sich seit der Einführung an der SIX Swiss Exchange im 2022 mehr als verdoppelt hat. Seine Kursentwicklung spiegelt die Rendite des NYSE FactSet Global Blockchain Technologies Capped Index.

Die Erholung an den Aktienmärkten könnte sich im dritten Quartal 2023 exponentiell beschleunigen und in einigen Märkten neue

Allzeithochs erreichen, blickt der Autor voraus. Danach werde laut einigen Pessimisten dem «Boom» ein «Bust» folgen – eine Situation, in der auf eine Periode grossen Wohlstands oder schnellen Wirtschaftswachstums plötzlich eine Phase des wirtschaftlichen Niedergangs folgt.

Das würde zumindest kurzfristig die Perspektiven im ETF-Markt etwas eintrüben. «Auf lange Sicht werden passive ETF ihren Siegeszug bei den Anlagefonds dank ihrer Vorteile wie Transparenz, Risikostreuung und tiefe Kosten jedoch fortsetzen», setzt der Bericht eine positive Schlussnote.