19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Im Kampf gegen das Coronavirus haben Staaten und Notenbanken bisher beispiellose Hilfspakete lanciert. Die geld- und fiskalpolitischen Massnahmen erweisen sich im derzeitigen Umfeld jedoch als problematisch. Dennoch hält Adrian Schneider von der Graubündner Kantonalbank einen starken Anstieg der Inflationsraten für das Jahr 2020 als nicht wahrscheinlich.

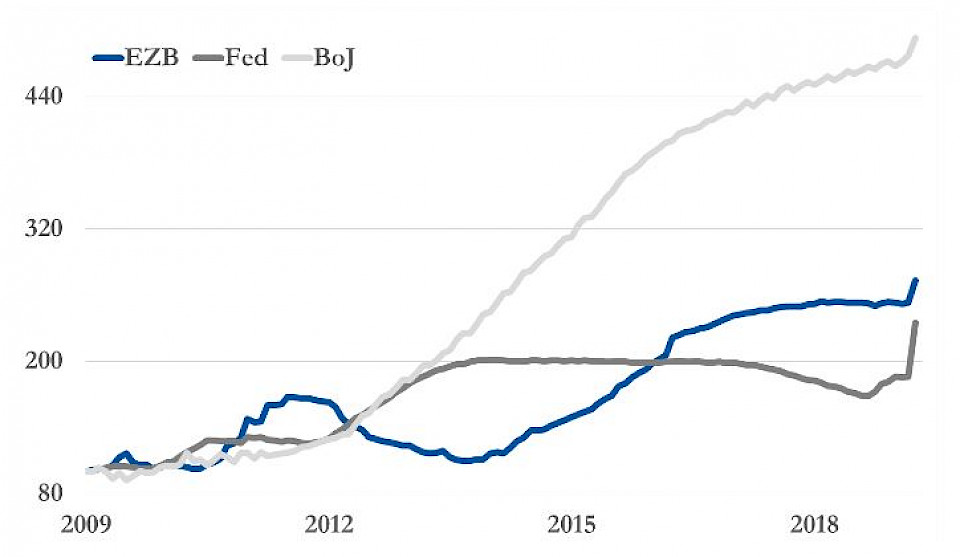

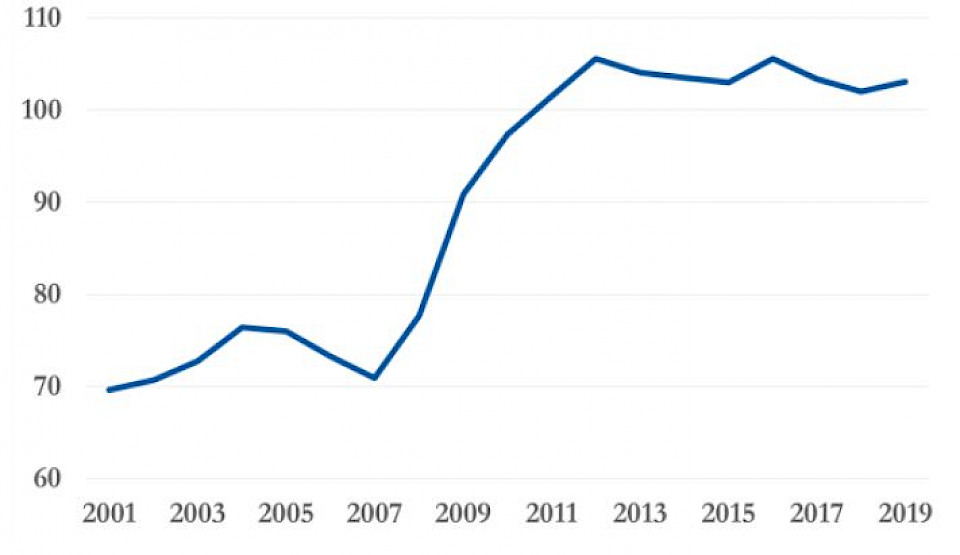

Aufgrund des Coronavirus, dessen weltweite Ausbreitung seinen Höhepunkt noch nicht erreicht hat, haben sowohl Staaten als auch Notenbanken bisher beispiellose Hilfspakete lanciert. Die Notenbanken nahezu aller Industrienationen haben die Leitzinsen Richtung Null oder darunter gesenkt und kaufen ungebremst Wertpapiere (Quantitative Easing). Dazu nennt er zwei prominente Beispiele:

Gleichzeitig schnüren die Staaten riesige Hilfspakete. Alleine die Pakete der entwickelten Länder summieren sich, ohne Berücksichtigung der Kreditgarantieprogramme, auf rund 3% des weltweiten BIP. "Es ist zunächst sicher positiv zu erwähnen, dass es bei einem externen Schock wie einer Pandemie durchaus sinnvoll ist, möglichst schnell finanzielle Hilfe zu leisten, um so eine Welle von Firmenpleiten und eine hohe Arbeitslosenquote, die sich strukturell verfestigen kann, zu verhindern", sagt sagt Adrian Schneider, Leiter Investment Center der Graubündner Kantonalbank (GKB). Aus seiner Sicht erweisen sich im derzeitigen Umfeld jedoch folgende Aspekte Als problematisch:

Der Effekt der geld- und fiskalpolitischen Massnahmen ist sehr stark von der Entwicklung der Pandemie abhängig. Schneider erläutert: "Gehen wir von unserem Basisszenario, einem defensiven U, aus. Dabei könnten die Restriktionen in den verschiedenen Industrieländern ab Mitte Jahr schrittweise aufgehoben werden. In diesem Szenario kann man davon ausgehen, dass die Wirtschaft in den Industrieländern im zweiten Quartal eine tiefe Rezession erlebt." Obwohl sich die Wirtschaft im zweiten Halbjahr schrittweise erholen werde, bleibe die Prognose für das Wirtschaftswachstum in den USA, Europa, der Schweiz und auch weltweit tief rot (zwischen -2% und -5%). In diesem Szenario wird die Arbeitslosenquote steigen, besonders stark in denjenigen Ländern, wo man nicht auf das Mittel der Kurzarbeit zurückgreifen kann. So könne man beispielsweise davon ausgehen, dass in den USA die Arbeitslosenquote bis auf 15% ansteigen werde und Firmenausfälle insbesondere im High Yield Bereich deutlich zunehmen werden (Ausfallquote grösser 10%), so Schneider

Ein solches Szenario sei selbstverständlich kein Inflationsszenario. Es müsse eher davon ausgegangen werden, dass die Inflation in der Eurozone und in den USA 2020 Richtung Null sinke und sich erst 2021 wieder erholen werde. "Man kann aber sehr wohl die kritische Frage stellen, ob die derzeitig stark ansteigende Staatsverschuldung und die extrem expansive Geldpolitik nicht den Grundstein für eine stark steigende Inflation in der Zukunft legen", findet Schneider.

Wie der Leiter Investment Center der GKB weiter ausführt, sind folgende Gefahren einer extrem expansiven Geldpolitik und der hohen Verschuldung typischerweise zu nennen:

"Neben den geld- und fiskalpolitischen Massnahmen spricht auch die wahrscheinliche De-Globalisierung in der längeren Frist für eine höhere Inflation. Vielen Unternehmen werden ihre Lieferketten nach dieser Krise hinterfragen und sich regional besser diversifizieren. Tendenziell sollte dies die Produktion etwas verteuern. Dieser Effekt ist aber sowohl was das Ausmass als auch den Zeitpunkt betrifft sehr unsicher und sollte keinen Einfluss auf die mittelfristige Inflationsentwicklung haben", erklärt Schneider.

Schneider hält einen starken Anstieg der Inflationsraten für das Jahr 2020 als nicht wahrscheinlich und begründet dies so: "Einmal, weil die Pandemie zunächst mit einem Rückgang der Wirtschaftstätigkeit verbunden ist und somit Preisüberwälzungsspielräume der Unternehmen begrenzt sind und zum zweiten, weil die Pandemie derzeit von einem starken Rückgang des Ölpreises begleitet wird, der einen massgeblichen Einfluss auf die Inflation in der Zukunft hat und somit auch preisdämpfend wird."

Laut Schneider besteht langfristig aber sehr wohl das Risiko, dass die expansive Geldpolitik der Notenbanken weltweit entweder zu einem starken Anstieg der Inflationsraten und/oder zu einem Anstieg der Asset-Preis-Inflation führen kann und sich damit die Gefahr einer Blasenbildung in der Zukunft deutlich erhöht.

"Alle drei Risikoszenarien deuten darauf hin, dass das Anlegen in Realwerten eine gute Strategie ist. Allerdings ist zu bemerken, dass sich Aktien im Falle von Hyperinflation nicht unbedingt positiv entwickeln. Der Grund ist, dass Hyperinflationen häufig mit grossen wirtschaftlichen Verwerfungen verbunden sind, die sich negativ auf Aktien auswirken. Hier bleiben dann Gold und Immobilien oder, wenn Aktien, dann Asset-Rich-Companies als Alternative. Dazu gehören weniger Dienstleistungs- oder Software-Unternehmen, sondern vielmehr Unternehmen aus der Old Economy. Grundsätzlich gilt aber: Sachwerte – und dazu zählen auch Aktien – schlagen sich in einer Inflation deutlich besser als Rentenpapiere", sagt Adrian Schneider.