11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

Private Equity ist bei vielen Schweizer Pensionskassen als Anlageklasse nicht wegzudenken, denn sie entspricht den Bedürfnissen renditeorientierter institutioneller Anleger. Doch was sind die Zutaten für den Erfolg und wie können Pensionskassen daran teilhaben? Peter Bezak von der Zurich Invest gibt Antwort.

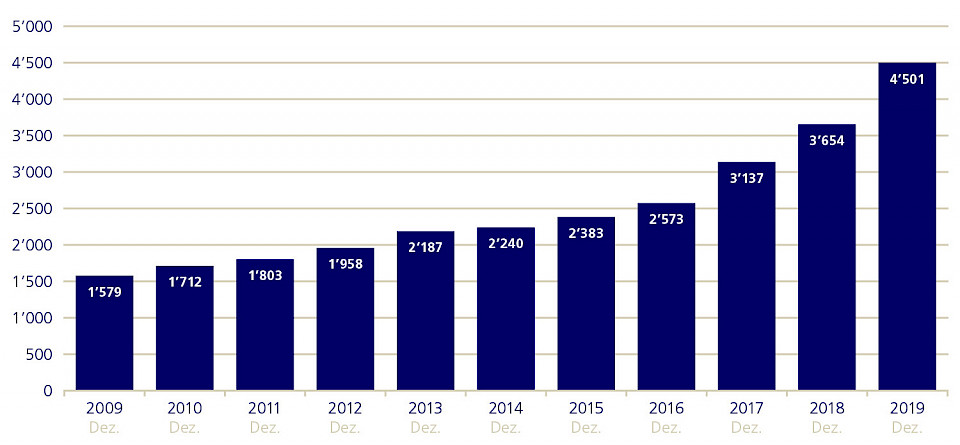

Bei Private Equity handelt es sich um Anlagen in nicht börsenkotierte Unternehmen. Die investierten Vermögen von Schweizer Pensionskassen in diesem Segment sind 2018 auf etwa 16 Mrd. Franken angewachsen. Seither wächst die Nachfrage ungebremst weiter. Die weltweit in Private Equity investierten Vermögen haben 2019 mit weit über 4 Bio. US-Dollar gar einen neuen Rekord verzeichnet.

Doch die Marktbedingungen sind herausfordernd, meint Peter Bezak, Anlageexperte bei der Zurich Invest. Besonders die hohen Bewertungen, der Wettbewerb um Deals sowie die neuen Technologien, die auf die Märkte kommen, stellen die zentralen Herausforderungen dar. "Derzeit gibt es einen starken industriellen Wandel mit einer enormen Entwicklung in verschiedenen Sektoren, was auf die breitere Anwendung von Informationstechnologien zurückzuführen ist.

Den allgemeinen Massstäben zufolge befindet sich der Private Equity-Markt entsprechend im aktuellen Zyklus am Ende", erklärt Bezak. Ein Hinweis darauf sei beispielsweise die Menge an Liquidität, die als Preistreiber wirke. Durch die leichte Verfügbarkeit von Bankgeschäften werde diese noch angeheizt. Als Folge werden die Auswahl der Vermögenswerte, das Thema hinter der Anlagetätigkeit sowie das Tempo der Investitionstätigkeit noch wichtiger werden.

Mit Blick auf Transparenz unterscheiden sich verschiedene Private-Equity-Unternehmen stark voneinander. Diese Abweichungen seien aber meist nicht darauf zurückzuführen, dass Firmen nicht transparent sein wollen. Vielmehr habe ein Teil der Firmen nicht die geeigneten Systeme, um Daten zu liefern. Die grösseren, besser investierten und professionelleren institutionellen Private-Equity-Firmen seien jedoch üblicherweise in der Lage, alle Daten zu erheben, welche die Investoren benötigen. Sie nutzen auch zumeist die richtigen Software-Systeme, um entsprechende Analysen durchführen zu können.

Outperformance ist immer einer der Hauptgründe für Investitionen in Private Equity. Aber warum sollte Private Equity diese erzielen? "Es gibt drei Gründe, warum sich die Anlageklasse in einer privilegierten Position befindet: Der erste und einfachste Grund ist, dass der Käufer vor seiner Investitionsentscheidung die Gelegenheit hat, einen gründlichen Blick auf das Unternehmen zu werfen und es im Zusammenhang mit dem Sektor äusserst gut zu analysieren", so Bezak. Im Gegensatz dazu könne ein Börseninvestor zwar alle Analystenberichte lesen, aber er müsse sich dabei stets auf Eindrücke aus zweiter Hand verlassen. Eine persönliche Beurteilung und Besichtigung der Fabrik zusammen mit dem Management-Team seien nur bei Private Equity möglich, woraus sich für Investorinnen und Investoren ein enormer Vorteil entstehe.

Zudem können Private-Equity-Investoren das Management-Team direkt kontaktieren, um Einfluss zu nehmen und Mehrwert zu schaffen. Jeder Tag biete dazu die Gelegenheit – eine Generalversammlung brauche es dafür nicht. "Während bei einer Aktiengesellschaft der Dialog zwischen Aktionären und Verwaltungsrat sehr beschränkt ist, ist für Private Equity-Investoren ein aktiver Austausch möglich und dadurch ein konstruktiveres Zusammenarbeiten", ergänzt der Anlageexperte.

In den Augen Bezaks noch wichtiger ist aber der dritte Grund: "Der Zeitpunkt des Ausstiegs kann frei gewählt werden, er kann geplant werden und auf Basis der Marktbedingungen so gesetzt werden, dass die Kapitalrendite maximiert wird. Es gibt also drei wirklich gute Gründe, warum Private Equity einen beinahe unfairen Vorteil hat."

Private-Equity-Investitionen erfordern indes solides Know-how und langjährige Erfahrung. Institutionelle Anleger benötigen nicht nur Kenntnisse über die verschiedenen Investitionssegmente, sondern auch über regulatorische und steuerliche Rahmenbedingungen. "Bei der Auswahl eines Managers sollte deshalb derjenige den Zuschlag erhalten, der eine aktive Strategie verfolgt. Ziel des Managers sollte sein, Unternehmen zu verbessern sowie deren Wert zu steigern", so Bezak. Ausserdem sollten Anlegerinnen und Aleger dabei auf eine transparente und kosteneffiziente Struktur achten.