03.02.2026, 15:14 Uhr

Eine neue Studie der Asset Management Association Switzerland (AMAS) weist erstmals die volkswirtschaftlichen Vorteile aktiven Asset Managements nach. Die von Florian Weigert, Professor an der Universität Neuenburg,...

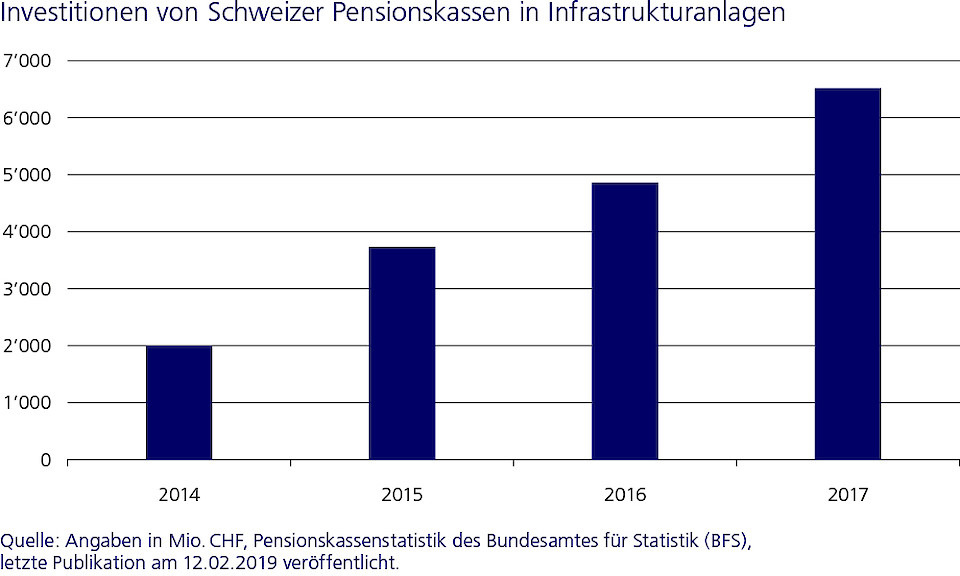

Der Bedarf an Infrastruktur-Investitionen ist unverändert hoch. Auch wenn die Vermögensanlagen in Infrastrukturen bei Schweizer Pensionskassen jährlich nur langsam zunehmen, handelt es sich gemäss Zurich Invest um gute Investitionsmöglichkeiten.

Viele Länder werden in den kommenden Jahren Infrastrukturen erneuern oder ausbauen müssen. Da vielerorts das Geld für eine rein staatliche Finanzierung fehlt, bietet sich für Pensionskassen die Chance, in Bauprojekte zu investieren. Peter Bezak, Anlageexperte bei Zurich Invest, schreibt in seinem jüngsten Marktkommentar, dass es an interessanten Angeboten in den nächsten Jahren kaum mangeln dürfte: Die weltweit wachsende Bevölkerung, die zunehmende Urbanisierung und Mobilität sowie die wirtschaftlichen Entwicklungen führen zu einem gewaltigen Investitionsbedarf. Das World Economic Forum schätzt den globalen Bedarf an Infrastruktur-Investitionen bis zum Jahr 2035 auf jährlich 3,7 Billionen US-Dollar.

Bezak erklärt: "Das tiefe Zinsumfeld drängt Pensionskassen, nach neuen Ertragsquellen zu suchen und dabei stellen Infrastrukturen für viele Schweizer Pensionskassen eine interessante Alternative dar. Das Vermögen, die Schweizer Pensionskassen in Infrastrukturanlagen investiert haben, ist mittlerweile auf über 6,5 Milliarden Schweizer Franken angewachsen. Seither steigt die Nachfrage weiter, wie jüngste Erfahrungen zeigen." Allerdings liegt der durchschnittliche Anteil an Infrastruktur-Investments im Gesamtkontext weiter unter 1%. Aus dem kürzlich erschienen Bericht von IPE geht hingegen hervor, dass einige der grössten Schweizer Pensionskassen teilweise weit mehr als 1% ihrer Allokation in Infrastruktur investieren.

Im Infrastrukturbereich gibt es verschiedene Möglichkeiten, Investitionen zu tätigen. So kann entweder in Brownfield- oder Greenfield-Infrastrukturanlagen investiert werden. Bezak zeigt in seinem Kommentar die Unterschiede auf: "Brownfield-Infrastrukturanlagen sind Projekte, die längst operativ sind. Das Risiko-Rendite-Profil kann mit einer Immobilienanlage verglichen werden. Daher eignen sich solche Anlagen besonders für langfristig denkende Investoren, die einen fortwährenden Cashflow und dauerhafte sowie vorhersehbare Renditen ansteuern. Greenfield-Anlagen dagegen bezeichnen Projekte, die erst in der Anfangsphase sind und bei denen der Investitionsbedarf gross ist." Der Anlageexperte erklärt weiter, dass dieses Risiko-Rendite-Profil durch das potenziell höhere Entwicklungsrisiko einer Private-Equity-Anlage ähnelt. Greenfield-Investitionen streben vor allem eine Kapitalwertsteigerung an. Innerhalb des Infrastrukturuniversums sind nach Meinung des Experten Investitionen in defensive Brownfield-Anlagen empfehlenswert, da sie bereits aktiv sind und stabile Renditen liefern.

"Für Schweizer Pensionskassen sind Kosten ein zentrales Thema. Erstens weisen Infrastrukturvehikel oft Gebühren auf, die mit Private-Equity-Anlagen übereinstimmen, obwohl sich die Renditeerwartungen stark unterscheiden. Deshalb sollten Kassen auf Kosten achten, die den erwarteten Renditen angepasst sind. Zweitens zeigen geschlossene Kollektivanlagen, die in Infrastruktur investieren, oft einen sogenannten J-Kurveneffekt auf. Die J-Kurve bezeichnet den anfänglich typischen negativen Rendite- und Liquiditätsverlauf aufgrund von Investitionen, Gebühren und Ausgaben, der sich nach ein paar Jahren in einen positiven Rendite- und Cashflow-Trend einstellt", erklärt Bezak.

Dieser J-Kurveneffekt könne durch gezielte Beimischung von Co-Investments sowie durch Entwicklung von attraktiven alternativen Gebührenmodellen reduziert werden. Bezak rät, dass Pensionskassen dabei auf eine innovative, transparente und kosteneffiziente Struktur achten sollten. Ausserdem sollten sie von Verwaltungsgebühren profitieren, die nicht auf der Kapitalzusage, sondern auf dem investierten Kapital basieren.

Pensionskassen sollten ihre Risiken möglichst breit streuen, meint der Experte. Seiner Meinung nach sollten Pensionskassen ihre Infrastrukturanlagen zwingend in unterschiedliche Sektoren und Regionen weltweit tätigen. Zudem sei es sinnvoll, verschiedene Co-Investitionen zur Risikostreuung vorzunehmen, um das eigene Netzwerk auf mehrere Bereiche und Player auszuweiten und nicht von einem einzigen Investment Case abhängig zu sein. Als weiteren Vorteil nennt er die – im Vergleich zu Fonds – gezieltere Diversifikation ohne zusätzliche Kosten.