11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

Der demografische Wandel fordert ein gesellschaftliches Umdenken bezüglich unseres Vorsorgesystems. Denn die Finanzierungslücke der 1. Säule verschärft sich immer mehr. Laut UBS würde ein Referenzalter anstelle eines fixen Rentenalters die individuelle Entscheidungsfreiheit erhöhen und jedem erlauben zu entscheiden, wie viel Zeit welcher Lebensabschnitt einnehmen sollte.

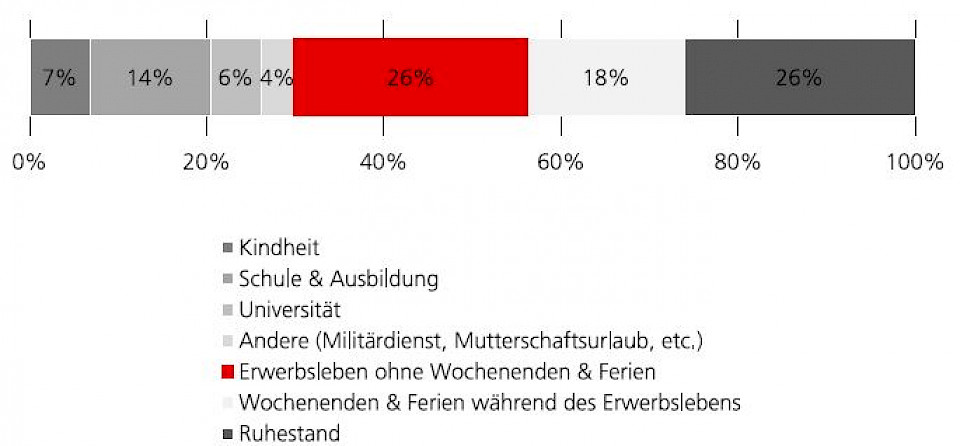

Als die 1. Säule 1948 gesetzlich verankert wurde, sah der durchschnittliche Lebenslauf lebten Herr und Frau Schweizer durchschnittlich um die 80 Jahre und verbrachten etwa 15 Jahre davon im Ruhestand. Prozentual bedeutete dies gerundet: 20% des Lebens in Ausbildung, 60%

im Erwerbsleben und 20% im Ruhestand. "Unter diesen gesellschaftlichen Rahmenbedingungen und mit einer ausreichend grossen Kindergeneration – 2,4 Kinder pro Frau in 1950 – funktionierte das umlagefinanzierte System gut", erläutern die UBS-Ökonomen.

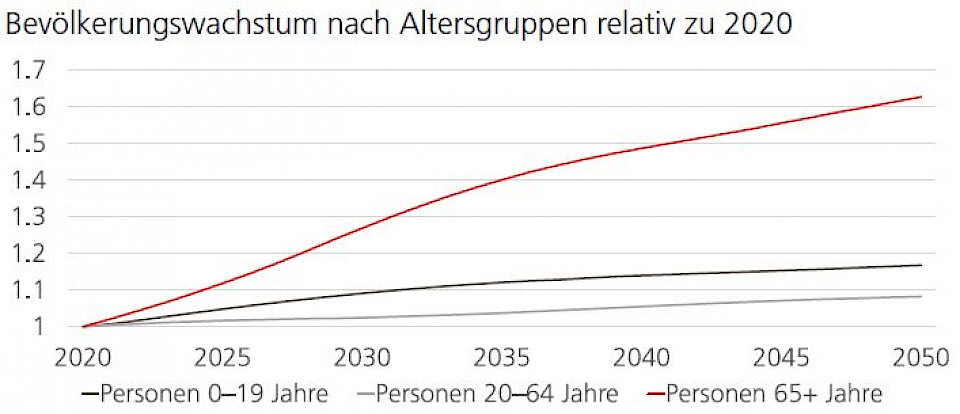

Doch während die AHV fast im Nachkriegsmechanismus verharrt, hat sich die Gesellschaft weiterentwickelt. Die bedeutendsten Entwicklungen aus Sicht der 1. Säule sind die rückläufige Anzahl Kinder – aktuell steht die Geburtenrate bei 1,48 Kinder pro Frau –, die steigende Lebenserwartung und die im Vergleich zur Lebenserwartung kürzere Erwerbszeit. Diese Entwicklungen wirken dem impliziten Generationenvertrag zwischen den drei Parteien "Beitragszahler, "Rentenempfänger" und "Kinder" entgegen. Denn dieser Generationenvertrag setzt voraus, dass man als Gesellschaft Kinder hat, um dann im Alter abgesichert zu sein.

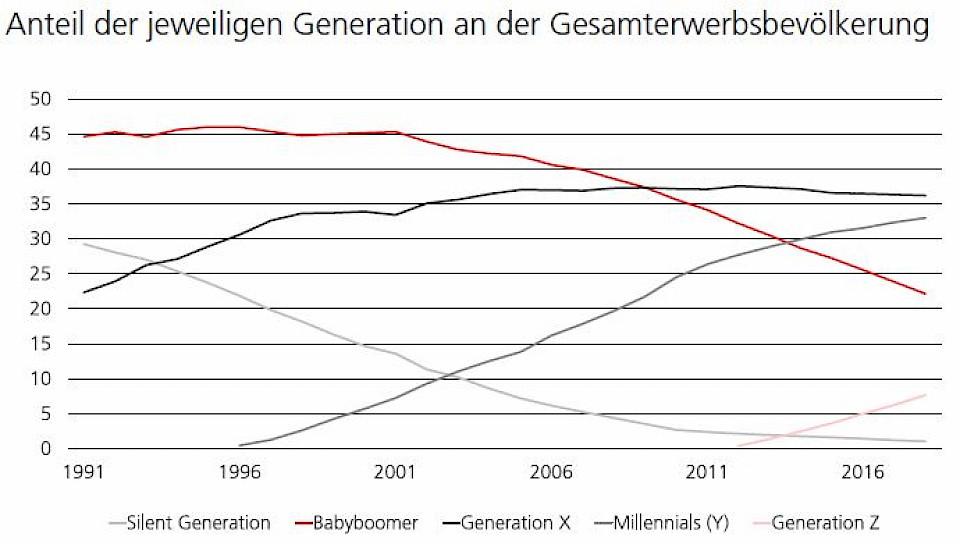

Die Babyboomer-Generation (Personen, die zwischen 1946 und 1964 geboren sind) tritt seit den frühen 2000er-Jahren nach und nach in den Ruhestand und verkörpert heute noch circa 20% der Erwerbsbevölkerung im Vergleich zu ihren gut 46% auf dem Höchststand im Jahr 1995. "Wenn die zahlenmässig dominanten Babyboomer, wie auch alle folgenden Generationen, länger arbeiten und somit länger Beiträge zahlen und weniger lang Rente beziehen würden, könnte diese Lücke reduziert und die Generationengerechtigkeit, sprich der gerechte Ausgleich der zu tragenden gesellschaftlichen Lasten, verbessert werden", so die UBS-Experten.

Aktuell haben Herr und Frau Schweizer eine Lebenserwartung bei Pensionierung (Alter 65) von gerundet 88 Jahren (gem. Kohortensterbetafeln des BFS 2019). Die acht Jahre längere Lebensdauer als bei Einführung der AHV verbringen wir fast ausschliesslich im Ruhestand. Auf der anderen Seite hat sich aufgrund eines längeren Bildungsprozesses der Anteil des Lebens vor dem Erwerbsbeginn von 20 auf circa 26% erhöht. Zwar bedeutet bessere Bildung auch höhere Löhne und damit auch mehr Beiträge an die Sozialwerke. Allerdings reichen diese nicht aus, um die staatliche Vorsorgelücke zu schliessen. Wer aber einen höheren Lohn habe, könne zumindest in der privaten

Vorsorge mehr Mittel für den Ruhestand sparen, fügen die UBS-Experten an. Das Arbeitsleben nimmt zurzeit noch 48% der Lebensdauer ein und der Ruhestand ist auf 26% angestiegen.

Die Lebenserwartung steigt in Zukunft wahrscheinlich langsamer, doch ist eine Lebensdauer von 95 Jahren heute nicht mehr aussergewöhnlich. Damit nimmt das Ungleichgewicht zwischen der reinen Arbeitszeit von 24% und dem Ruhestand von 32% weiter zu. Wir verbringen heute rund ein Drittel weniger Lebensdauer im Erwerbsleben als die Nachkriegsgenerationen.

Ein längerer Ruhestand verlangt mehr finanzielle Mittel von Individuum und Staat und bei gleicher Arbeitszeit stellt sich die Frage, wie dies finanziert werden kann. Ein späterer Renteneintritt und damit eine längere Beitragszeit und kürzere Rentenbezugszeit würde die finanzielle Belastung reduzieren.

Ein späterer Renteneintritt und damit eine längere Beitragszeit und kürzere Rentenbezugszeit würde die finanzielle Belastung reduzieren. Selbst mit einer Erhöhung des Rentenalters auf 67 Jahre für beide Geschlechter würden wir immer noch mehr Zeit unseres Lebens (circa 24 Prozent bei einer Lebenserwartung von 88 Jahren) im Ruhestand und weniger Zeit im Erwerbsleben verbringen als unsere Vorfahren.

"Letztlich ist ein höheres Rentenalter nur eine Zahl, die auch weiterhin Früh- oder Teilpensionierungen ermöglichen würde. Da eine solche Zahl – ob 65 oder 67 – für niemanden die perfekte Lösung darstellt, wäre es zielführender, das fixe Rentenalter in den Ruhestand zu schicken und ein Referenzalter einzuführen, das individuelle Flexibilität bei fairen Leistungen ermöglicht. Beispielsweise eine aktuarisch gerechte Rente bei Frühpensionierung oder höhere Rentenleistungen bei längerem Erwerbsleben. Ein Referenzalter wäre zudem eine psychologische Vereinfachung, denn es würde den Anker von einem starren Punkt lösen und jedem erlauben zu definieren, wie viel Zeit er oder sie in Ausbildung, im Erwerbsleben oder im Ruhestand verbringen möchte", kommentieren die UBS-Experten.