09.03.2026, 08:23 Uhr

Die globalen Finanzmärkte befinden sich am Montag im freien Fall. Ausgelöst durch einen massiven Ölpreisschock im Zuge des anhaltenden Irankriegs brachen die Aktienmärkte in Asien ein, und auch für Europa und die...

«Die Vorhersage, in welche Richtung der Aktienmarkt nach einem Wahlkampf im Weissen Haus schwanken wird, hat sich in der Vergangenheit als leichtsinnig erwiesen. Stattdessen ist es ratsam, sich an den allgemeineren Faktoren zu orientieren, die die Fundamentaldaten von Unternehmen bestimmen», schreibt das Fidelity International Global Macro & Asset Allocation Team.

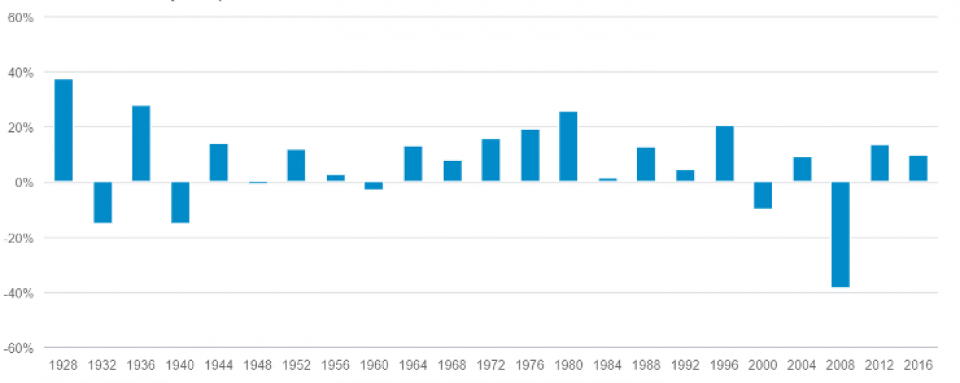

In den letzten 60 Jahren gab es nur zwei Jahre, in denen die Präsidentschaftswahlen in den USA zu einem Rückgang des wichtigsten Wall-Street-Indexes führten: im Jahr 2000, als die Dotcom-Blase gerade geplatzt war, und im Jahr 2008, als die Subprime-Hypotheken noch schlechter liefen. Beide hatten nicht viel mit der Politik zu tun.

Quelle: S&P Dow Jones Indices LLC. Das Diagramm zeigt die S&P 500-Kalenderjahr-Kursrenditen in den US-Präsidentschaftswahljahren zwischen 1928 und 2016. Die Daten beginnen am 3. Januar 1928. Fidelity International, August 2024.

Es gibt laut Fidelity einige Unterschiede, wenn man andere Jahre im Wahlzyklus vergleicht. Das stärkste der vier Jahre ist im Durchschnitt das dritte Jahr, in dem die Zwischenwahlen häufig die Kontrolle über die drei Teile der US-Regierung aufteilen, so dass Washington in politische Kämpfe verwickelt ist und die Geschäftswelt sich auf die Geschäfte konzentrieren kann. Das erste Jahr jeder neuen Regierung hat auch die Tendenz, Renditen zu erzielen - durchschnittlich 8,3 Prozent, während das zweite Jahr die schlechteste Bilanz aufweist - durchschnittlich 4,2 Prozent.

Die genaue Mischung aus demokratischer und republikanischer Kontrolle im Weissen Haus und auf dem Capitol Hill gibt ein wenig mehr Aufschluss. Ein geteilter Kongress und Senat liefert zuverlässig höhere - und ähnliche - Renditen, unabhängig davon, wer die Präsidentschaft innehat. «Die wichtigste Schlussfolgerung für mich ist, dass es für die Wirtschaft auf lange Sicht keine Rolle spielt, wer im Weissen Haus sitzt», sagt Fidelity-Portfoliomanagerin Rosanna Burcheri.

Burcheri hat eine Handvoll strategischer Appelle, die vom Ausgang der Abstimmung wahrscheinlich nicht beeinflusst werden. Eine davon ist die Überzeugung, dass eine stetige Verschärfung der Handelskontrollen und Zölle zu einer stärkeren Verlagerung in die Vereinigten Staaten und zu einer stärkeren Umstrukturierung der weltweiten Produktion führen wird, um Beschränkungen des Handels mit China zu ermöglichen.

«Für mich sind Transport und Automatisierung zwei grosse Themen», sagt sie. «Wenn es in den USA zu einer Reindustrialisierung kommt, sollten die Unternehmen, die Dinge bewegen müssen, davon profitieren. Das Gleiche gilt für die Unternehmen, die die Ausrüstung für die Fabriken liefern.» Dies kann jedoch Auswirkungen auf die Preise und die geldpolitische Gleichung haben.

«Isolationismus wird die Dinge zwangsläufig teurer machen», argumentiert sie. «Ich kenne eine Reihe von Unternehmen, die ihre Absicht bekundet haben, aufgrund der Gesetzgebung zur Inflationsbekämpfung in den USA zu investieren. Aber es dauert eine Weile, bis sie ihre Arbeit aufnehmen können, weil sie nicht die qualifizierten Mitarbeiter finden, die sie brauchen. Und weil sie sich Sorgen über die Energiekosten machen.»

Ein weiterer Fidelity-Portfoliomanager mit Schwerpunkt USA, Aditya Khowala, vertritt die Ansicht, dass ein zweites Thema die Eindämmung der öffentlichen Ausgaben sein wird, die sowohl die offizielle Reaktion auf die Pandemie als auch die Jahre danach geprägt haben. Nach den Wahlen wird es wahrscheinlich zu einer Phase der Haushaltskürzungen kommen, was die Wachstumserwartungen und die Märkte gegen Ende des Jahres belasten könnte.

«Die Aktien dürften sich in den nächsten Monaten weiterhin gut entwickeln, aber im Oktober oder November könnten wir nervöser werden», sagt er. «Nach den Wahlen werden die Staatsausgaben zurückgehen müssen, da es unverantwortlich wäre, auf struktureller Basis so hohe Defizite zu haben», sagt Khowala und prognostiziert eine Senkung des Haushaltsdefizits um 2 bis 3 Prozentpunkte im nächsten Jahr, was das Gesamtwachstum schwächen wird.

Beide Fondsmanager machen sich Sorgen über die Auswirkungen dieser öffentlichen Ausgabenentscheidungen auf das makroökonomische Gleichgewicht im nächsten Jahr. Höhere US-Finanzausgaben führen zu höheren Zinssätzen - ein Szenario, das sich bereits 2024 an den Märkten abzeichnete. Die Inflation erweist sich als hartnäckig, und Burcheri argumentiert, dass die Entwicklung hin zu Protektionismus und grünem Wandel bedeutet, dass sie in absehbarer Zeit nicht verschwinden wird. Das bedeutet, dass die Fed - und die Wirtschaft - mit potenziell schmerzhaften hohen Zinssätzen und die Welt mit einem starken Dollar zu kämpfen hat.

Vor allem die Schwellenländer wären anfällig für anhaltend hohe Haushaltsdefizite, die zu höheren US-Renditen führen, da sie sehr empfindlich auf einen stärkeren US-Dollar und die globalen Kapitalkosten reagieren.

Der Wahlkampf findet zu einer Zeit statt, in der die Geld- und Finanzpolitik einen grossen Einfluss auf das Wachstum und die Märkte in den USA hat. Die nächsten Monate sind auch in diesen Bereichen laut Fidelity entscheidend. «Wie weit die Fed die Zinsen zurückdreht, wie schnell die Inflation sinkt und welches Urteil die Schuldenmärkte über die Aussichten für die Staatsverschuldung fällen, könnte sich als weitaus wichtiger erweisen als parteipolitische Versprechen und das Ergebnis im November», so das Fazit.