10.03.2026, 08:37 Uhr

Der Medtech-Sektor notiert so günstig wie seit Jahren nicht mehr – und das, obwohl die Gewinne der Unternehmen stabil wachsen.

«Risikoanlagen bleiben 2025 so chancen- wie ertragreich. Wachsende Schwankungen erfordern allerdings eine selektive und breit gestreute Anlagestrategien, dabei hilft die Orientierung an Sektoren mit strukturellem Wachstum», schreiben Matthew Quaife, Head of Multi Asset Investment Management und Henk-Jan Rikkerink, Global Head of Solutions and Multi Asset bei Fidelity.

Die aktuelle Lage der Weltwirtschaft ist für die Experten «alles andere als ungewöhnlich». Es sei völlig normal, dass die Märkte in späteren Phasen eines Konjunkturzyklus stärker schwankten. Das Wirtschaftswachstum in den USA hält an, und in China deute immer mehr darauf hin, dass die chinesische Regierung bereit sei, ihre Wirtschaft breit zu unterstützen.

All dies sind laut Fidelity «ermutigende Signale für risikoreiche Anlageklassen, auch wenn es zu Turbulenzen kommen könnte». Im Jahr 2025 werde es daher darauf ankommen, weiterhin in Aktien investiert zu bleiben, von den weltweiten Zinsdifferenzen zu profitieren und grössere Marktschwankungen zu seinem Vorteil zu nutzen.

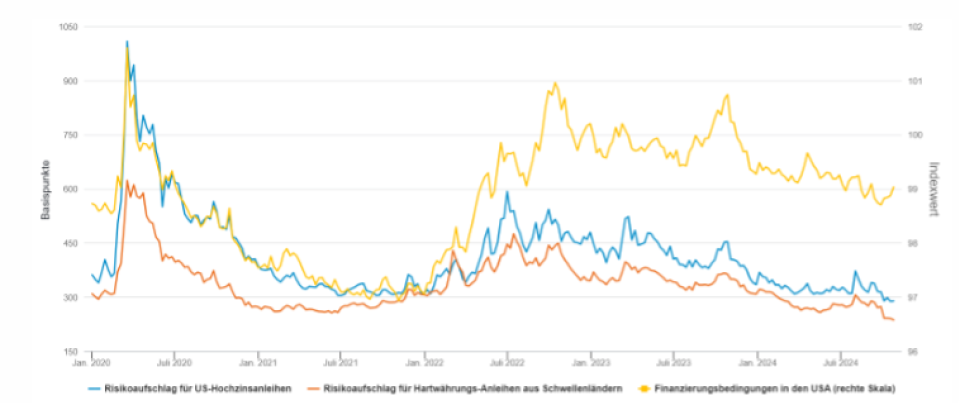

Quelle: Macrobond, Fidelity International, Oktober 2024

Die Widerstandsfähigkeit der US-Wirtschaft war zuletzt beeindruckend. Das sollte den Aktienmärkten weltweit Auftrieb geben. Im Vergleich zu den hoch bewerteten Technologieriesen bieten laut den Experten dabei Aktien mittelgrosser Unternehmen aus bestimmten Sektoren günstigere Bewertungen, solide Gewinne und die Chance, von einer Phase der wiederbelebten Wirtschaft zu profitieren. Dies gelte nicht nur für die USA – auch in Ländern wie Japan und Europa scheine sich das Gewinnwachstum auf eine breitere Basis zu stellen. Das könnte dort auch die Kurse mittelgrosser Unternehmen beflügeln.

Innerhalb einzelner Sektoren ist laut Fidelity «Vorsicht geboten»: So lohne es sich, hinter die Fassade der Staraktien der jüngeren Vergangenheit zu blicken. Beispiel künstliche Intelligenz: Zweifellos ein Thema mit riesigem Potenzial, doch seien bei den sogenannten «Magnificent Seven» ebenso hohe Erwartungen eingepreist. Hier bestehe für Portfolios, die vor allem auf die Marktkapitalisierung schauen, ein zunehmendes Klumpenrisiko.

Wer breiter streut, berücksichtigt laut Fidelity 2025 auch andere Innovationen, seien es intelligente Stromnetze oder neue Rechenzentren. Dort erscheinen die Marktbewertungen vernünftiger. Auch abseits des Technologiesektors finden sich weitere attraktive Wachstumschancen. Die demografische Entwicklung, wirtschaftliche Reformen und die Verlagerung der Produktion weg von China in andere Länder dürften in den kommenden Jahren gezielt Aktien in Märkten wie Indien und im Asien-Pazifik-Raum (ASEAN) stützen.

Rohstoffe, die für die Energiewende relevant sind, sind laut den Experten ebenfalls interessant für langfristige Investoren. Sie spielen eine Schlüsselrolle bei der Dekarbonisierung und dienen gleichzeitig als Absicherung gegen Inflation. «Ihre Entwicklung wird 2025 schwer von der Lage in China zu trennen sein. Sollte das jüngst angekündigte grosse Konjunkturprogramm Chinas die Erwartungen übertreffen, dürfte dies den Markt für grüne Energie im Land ankurbeln und die Preise unter anderem für Metalle steigen lassen. Die zur Energiewende benötigten Rohstoffe sind für Anleger auch deshalb interessant, weil sie gleichzeitig als Inflationsschutz dienen können», erläutern die Spezialisten.

Auch für festverzinsliche Wertpapiere besteht gemäss Fidelity ein positives Umfeld, nachdem sowohl die USA als auch China ihre Geldpolitik gelockert haben und es zuletzt weniger Zahlungsausfälle gab. Das schafft auch ein positives Umfeld für Geschäfte mit weltweiten Zinsdifferenzen. Allerdings nähern sich die Credit Spreads inzwischen historischen Höchstständen. Hier scheine praktisch ein perfektes Szenario eingepreist zu sein, ähnlich wie bei den «Magnificent Seven». Ein selektives Vorgehen sei daher sinnvoll.

In den Industrieländern sind angesichts positiver fundamentaler Daten und hoher Bewertungen gemäss Fidelity relativ hohe Renditen zu erwarten. Die Anfälligkeit für Bewegungen bei den Credit Spreads dürfte gering sein. Hochzinsanleihen mit kürzeren Laufzeiten, strukturierte Finanzprodukte (CLOs), die Illiquiditätsprämien enthalten, und hochwertige Bankkredite würden aktuell positiv beurteilt.

In den Schwellenländern lassen sich attraktive reale Renditen erzielen, da Anleger dort gerade deutlich weniger optimistisch seien. Es besteh die Möglichkeit, dass einige Zentralbanken in den Schwellenländern die Zinssätze noch stärker senken könnten, als viele Marktteilnehmer aktuell erwarten. Aus diesem Grund würden hochverzinsliche Lokalwährungsmärkte sowie ausgewählte Schwellenländerwährungen wie der brasilianische Real und der südafrikanische Rand bevorzugt.

Die Zukunft der US-Wirtschaft bleibe unter dem neuen republikanischen Kongress und Präsident Donald Trump ungewiss, wobei ein Anstieg des Haushaltsdefizits wahrscheinlich sei, was jedoch gleichzeitig die Wirtschaft beleben könnte. «In dieser Phase könnte der Umstieg von nominalen auf inflationsgeschützte US-Staatsanleihen sinnvoll sein, um Multi-Asset-Portfolios gegen Schwankungen zu sichern. Zusätzlich könnten Staatsanleihen aus Ländern wie Deutschland oder Neuseeland helfen, Risiken steigender Defizite und Inflation abzufedern», so das Fazit.