Advertorial

Ob Konsumwachstum, Innovation und Technologieführerschaft oder demografische Veränderungen – nirgendwo sonst lässt sich so gezielt in den Wandel investieren wie in Asien.

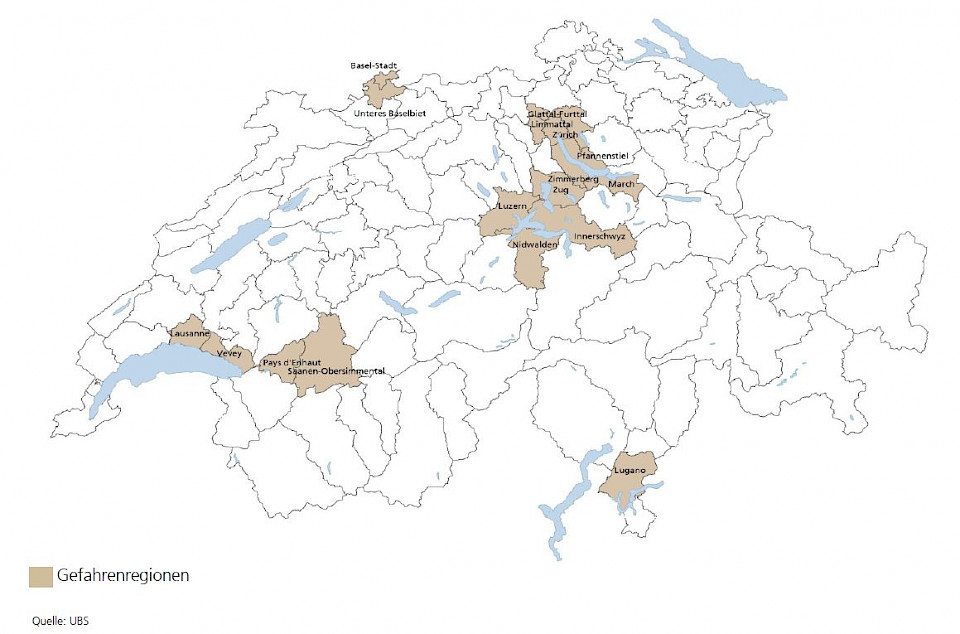

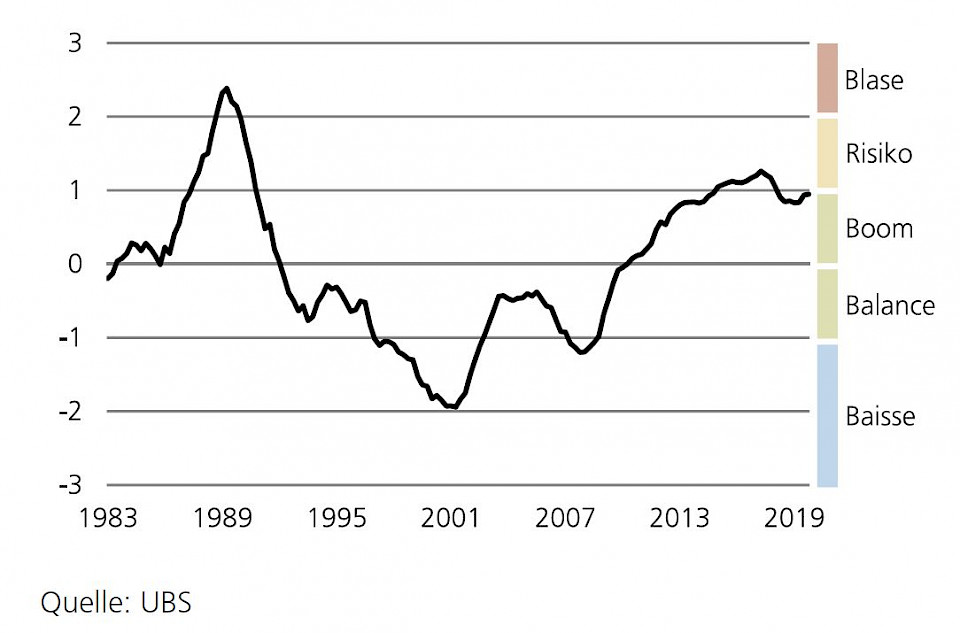

Der UBS Swiss Real Estate Bubble Index misst das Risiko einer Immobilienblase auf dem Schweizer Eigenheimmarkt. Der Index stieg im 4. Quartal 2019 geringfügig an und bewegte sich damit weiterhin ausserhalb der Risikozone. Die Gefahrenregionen bleiben unverändert.

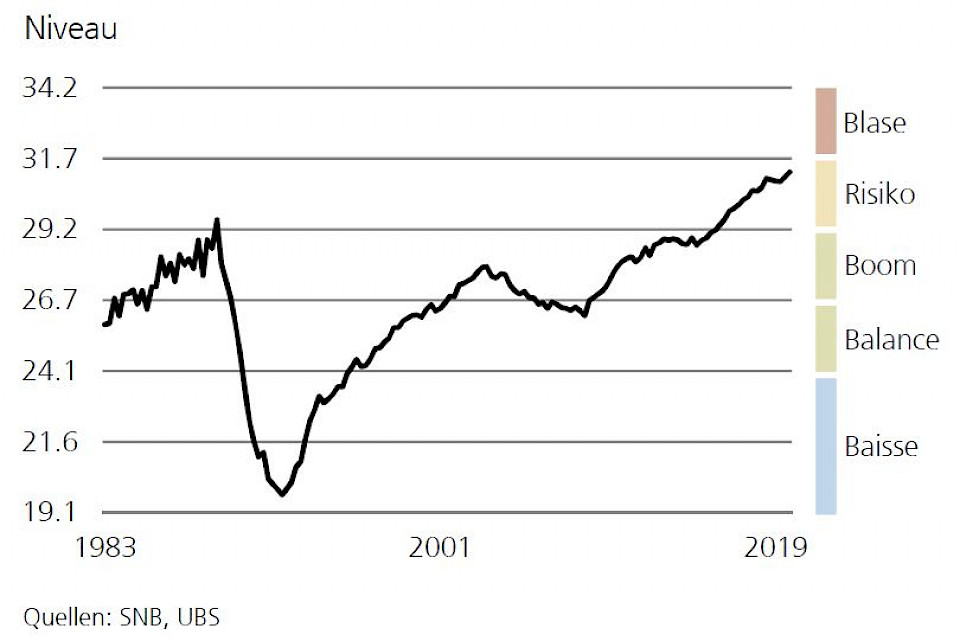

Das Risiko auf dem Eigenheimmarkt blieb im vierten Quartal 2019 im Vergleich zum Vorquartal praktisch unverändert, wie der UBS Swiss Real Estate Bubble Index zeigt. Der Index stand im letzten Quartal bei 0,95 Indexpunkten. Bei den Angebotspreisen für Eigenheime zeichnete sich ein leichter Aufwärtstrend ab; diese legten das zweite Quartal in Folge leicht zu. Inflationsbereinigt sind die Preise jedoch auf dem gleichen Niveau wie noch vor einem Jahr. Zudem zeigte sich die Wirtschaftsentwicklung der Schweiz relativ robust, sodass das Preis-Einkommens-Verhältnis im vergangenen Quartal nur minim zulegte. Angesichts sinkender Mieten verzeichnete das Preis-Miet-Verhältnis allerdings einen neuen Höchststand. So sind aktuell über 31 Jahresmieten notwendig, um ein identisches Eigenheim zu erwerben, wie die UBS im Bericht schreibt.

Das ausstehende Hypothekarvolumen der Haushalte legte im vierten Quartal 2019 moderat zu. Die Wachstumsraten waren in den letzten Quartalen stabil und stehen im Verhältnis zum Einkommenswachstum nahe dem langjährigen Durchschnitt. Die Verschuldung beträgt laut dem Index aktuell 195% des verfügbaren Einkommens mit weiter steigender Tendenz. Die Nachfrage nach Buy-to-let (Erwerb von Wohneigentum zur Vermietung) stieg im Quartalsvergleich leicht an, liegt aber immer noch unter den Höchstwerten von Ende 2014. Im Sog der gesunkenen Hypothekarzinsen stieg auch diese Investitionsnachfrage nach Eigenheimen graduell wieder an.

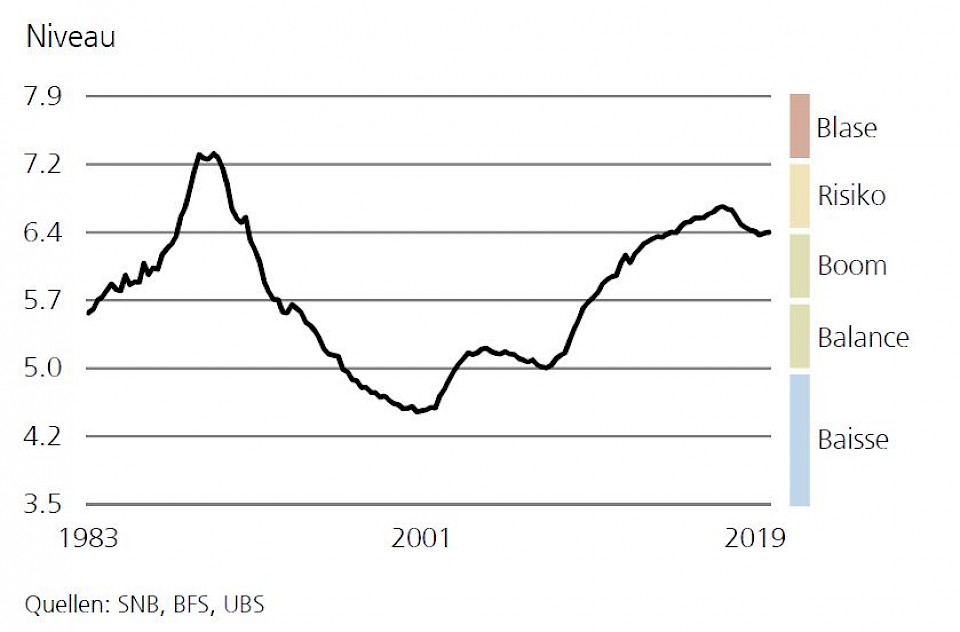

Für die Illustration der Entwicklung des Risikos einer Immobilienblase veröffentlichte die UBS Grafiken zu verschiedenen Indikatoren:

Ein überdurchschnittlich hohes Niveau des Kauf-Mietpreis-Verhältnisses deutet auf eine hohe Abhängigkeit von anhaltend tiefen Zinsen hin oder impliziert Erwartungen künftiger Preissteigerungen.

Der Indikator zeigt, ob die Preisentwicklung des Eigenheimmarkts durch eine Veränderung der Haushaltseinkommen getragen ist. Eine Abkoppelung der Preise von den durchschnittlichen Haushaltseinkommen kann als Signal für Zinsrisiken interpretiert werden.

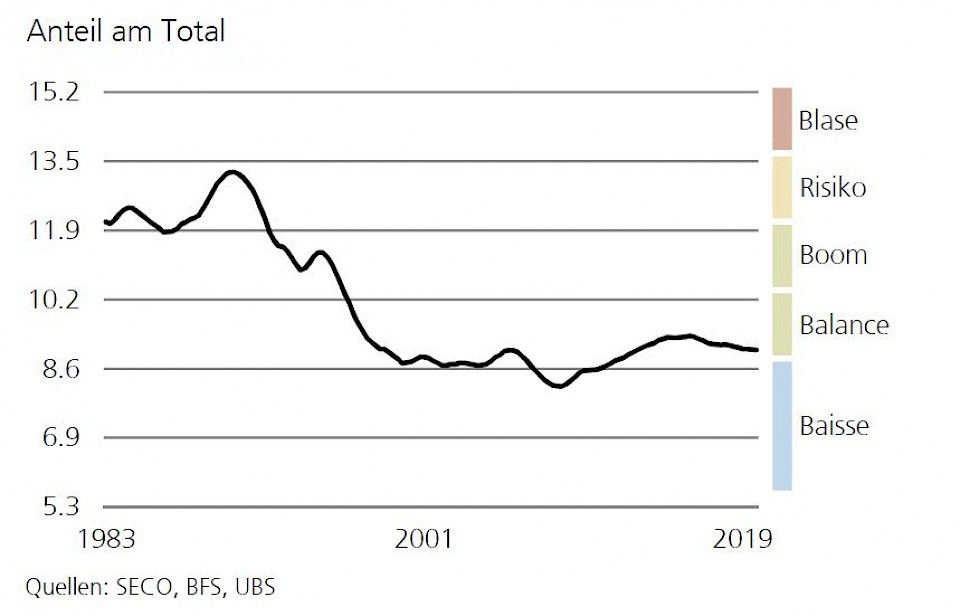

Gewinnt der Bausektor innerhalb der Volkswirtschaft an Gewicht, kann dies eine Überhitzung des Immobilienmarkts signalisieren.

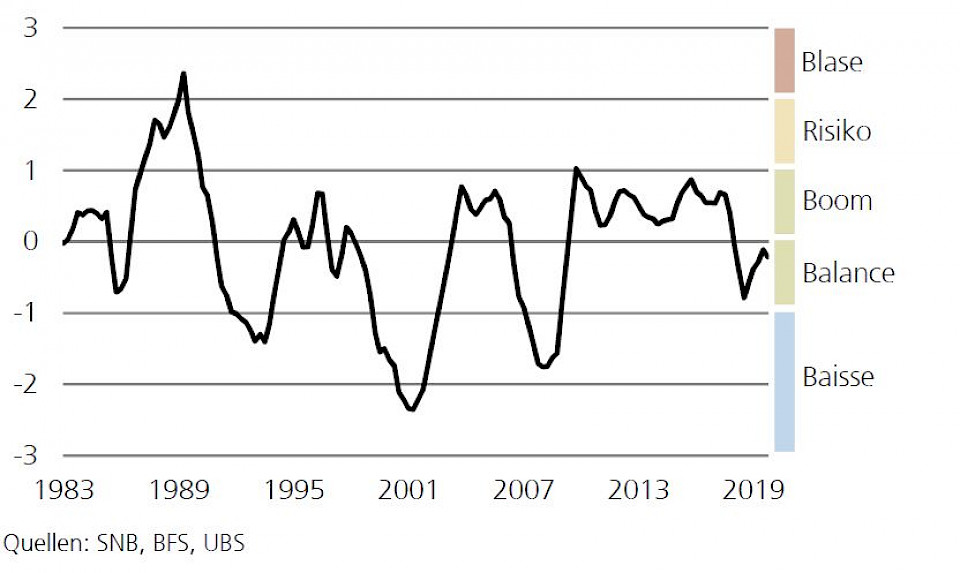

Ein starkes Wachstum der Hypothekarverschuldung ist ein klares Anzeichen für eine Überhitzung des Eigenheimmarkts. Eine hohe Haushaltsverschuldung verstärkt im Falle eines Zinsanstiegs oder einer Korrektur der Eigenheimpreise die negativen Konsequenzen für die Volkswirtschaft.