Advertorial

Ob Konsumwachstum, Innovation und Technologieführerschaft oder demografische Veränderungen – nirgendwo sonst lässt sich so gezielt in den Wandel investieren wie in Asien.

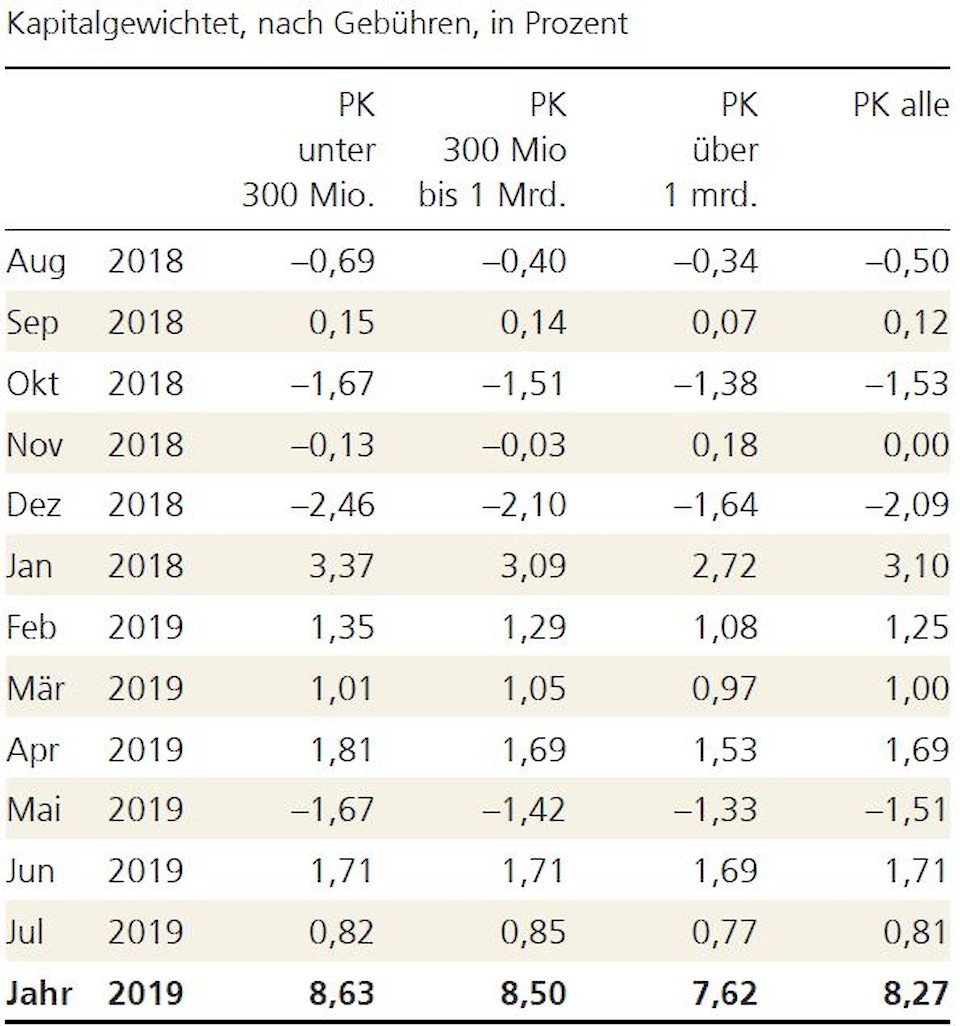

Die Schweizer Vorsorgeeinrichtungen im Sample der UBS verzeichneten im Juli eine durchschnittliche Performance von 0,81% und seit Jahresbeginn 8,27% nach Gebühren.

Trotz vieler geopolitischer Unsicherheiten war der Juli ein positiver Monat für die im UBS-Pensionskassenbarometer erfassten Pensionskassen in der Schweiz. Alle Anlageklassen im Berichtsmonat haben positiv zur Performance der Pensionskassen beigetragen. Die durchschnittliche Monatsperformance betrug 0,81% nach Gebühren (Vormonat 1,71%). Die mittleren Pensionskassen mit verwalteten Vermögen von CHF 300 Mio. bis CHF 1 Mrd. schnitten mit 0,85% am besten ab, gefolgt von den kleinen mit verwalteten Vermögen von weniger als CHF 300 Mio. mit 0,82%. Die grossen Vorsorgeeinrichtungen mit mehr als CHF 1 Mrd. bildeten mit 0,77% das Schlusslicht. Von Messbeginn im Januar 2006 bis heute erwirtschafteten die Vorsorgeeinrichtungen kumuliert 53,62%.

Im Juli betrug die Bandbreite der Renditen aller Pensionskassen im UBS-Sample 1,25 Prozentpunkte (Vormonat 2,09 Prozentpunkte). Das beste Monatsergebnis von 1,35% wurde von einer kleinen Pensionskasse mit verwaltetem Vermögen von weniger als CHF 300 Mio. erzielt. Das schlechteste Ergebnis von 0,10% ist bei einer grossen Pensionskasse mit mehr als 1 Mrd. verwaltetem Vermögen zu finden. Die mittleren Vorsorgeeinrichtungen weisen mit 0,71 Prozentpunkten die kleinste und die grossen Vorsorgeeinrichtungen mit 1,15 Prozentpunkten die grösste Bandbreite auf.

Die grossen Pensionskassen mit mehr als CHF 1 Mrd. Vermögen haben ihre Liquidität reduziert und dafür die Positionen in Anleihen gesamthaft und in globalen Aktien erhöht. Bei den mittleren Vorsorgewerken mit verwalteten Vermögen von CHF 300 Mio. bis CHF 1 Mrd. sind keine nennenswerten Veränderungen zu erkennen. Die kleinen Vorsorgeeinrichungen mit weniger als CHF 300 Mio. Vermögen haben vor allem die Allokation in Schweizer-FrankenAnleihen und globalen Aktien hochgefahren und im Gegenzug die Hypotheken und Fremdwährungsanleihen reduziert.

Hedge Funds haben im Juli mit 1,54% am stärksten zur positiven Performance der Pensionskassen beigetragen. Die erwarteten Leitzinssenkungen der amerikanischen Fed wurden von den Aktienmärkten positiv interpretiert und so stiegen die Kurse. Dies bescherte den Vorsorgeeinrichtungen ein Plus von 0,48% durch Schweizer und von 1,45% durch globale Titel.

Die Anleihenmärkte haben laut UBS schon weit mehr eskomptiert, als in einem ersten Schritt von der US-Zentralbank zu erwarten war, und waren auch dank einiger Unsicherheiten stark gefragt, so fielen die Zinsen und dementsprechend trugen Schweizer Anleihen mit 1,23% und Fremdwährungsanleihen mit 1,28% zur Performance bei. Immobilien lieferten 0,57%