03.10.2019, 05:00 Uhr

Die beiden Neuzgänge bei der SYZ werden ein breites Spektrum lokaler Kunden aus Genf bzw. Lugano betreuen. Damit setzt die Bank ihre Strategie fort, die Aktivitäten in der Schweiz auszubauen, um den sich wandelnden...

"Ein Volatilitätsschub in einem Monat stellt nicht zwangsläufig eine strukturelle Normalisierung dar. Langfristig wird die geldpolitische Straffung und der allmähliche Abzug der Zentralbankliquidität jedoch zu mehr Volatilität führen", sagt Pras Jeyanandhan, Senior Analyst, European Equities Team von SYZ Asset Management.

Nach einer längeren Phase der ruhig steigenden Märkte war der Februar ein Weckruf für die Anleger: Die Märkte rutschten ab, und die Volatilität schnellte auf Niveaus, die seit den Krisenzeiten nicht mehr zu beobachten waren. Dieser Anstieg der Volatilität während einer sogenannten "Goldilocks"-Phase des kräftigen Wachstums und der moderaten Inflation überraschte viele Anleger, denn als die Short-Positionen auf die Volatilität scheiterten, brachen die Aktienmärkte ein.

"Ein Volatilitätsschub in einem Monat stellt nicht zwangsläufig eine strukturelle Normalisierung dar. Langfristig wird die geldpolitische Straffung und der allmähliche Abzug der Zentralbankliquidität jedoch zu mehr Volatilität führen", sagt Pras Jeyanandhan, Senior Analyst, European Equities Team von SYZ Asset Management.

Die plötzliche Rückkehr der Volatilität löste eine Debatte darüber aus, was dies für die Märkte in Zukunft bedeutet. Volatilität, die häufig als Massstab für die Besorgnis der Anleger dient, wird von vielen als negativ für die Märkte angesehen. "Als konträre Anleger müssen wir dem widersprechen. Volatilität bietet Anlagechancen, denn Panikphasen lösen häufig irrationale Verkaufswellen aus, durch die Wertsteigerungspotenzial entsteht, das langfristig orientierte Anleger nützen können", erklärt Jeyanandhan.

Comeback der Volatilität

Dies war im Jahr 2017 eines der wichtigsten konträren Themen für SYZ Asset Management, da sie Positionen in Aktien aufbauten, die auf eine Normalisierung der Volatilität von ihrem Allzeittief ausgerichtet waren. "Wir waren zwar überzeugt, dass sie sich normalisieren würde. Das Problem war jedoch, vorherzusagen, wann dies eintreten und was der Auslöser sein würde. Anders als für viele andere Anleger war der Februar für uns ein ermutigender Monat, nicht nur im Hinblick auf die relative Outperformance, da sich einige unserer Volatilitätswetten auszahlten, sondern hauptsächlich durch die Bestätigung unserer längerfristigen Einschätzung, dass sich die Volatilität normalisieren wird und dies unseren Fonds zugutekommen dürfte", sagt der SYZ Asset Management-Experte.

Wetten gegen den "Short Volatility Trade"

Im Jahr 2017 war es laut Pras Jeyanandhan schwierig, konträre Anlagethemen zu finden. Das synchrone globale Wachstum, die guten Unternehmensgewinne und die lockerere Geldpolitik wirkten zusammen und unterstützten die allgemeine Marktstärke. Angesichts der bemerkenswerten Ruhe der Aktienmärkte war SYZ Asset Management der Ansicht, dass Volatilität eine interessante konträre Idee sein könnte. "Unsere Analysen ergaben, dass Short-Positionen auf die Volatilität verbreiteter waren als allgemein vermutet, denn systematische Strategien wie Short-Volatility-ETFs, Risikoparitäts- und Volatilitätsziel-Strategien sowie CTAs drängten massiv in diesen Bereich", sagt Jeyanandhan. Diese Unterdrückung der Volatilität schlug sich wiederum in den Risikomodellen nieder und unterstützte eine stärkere Hebelung und einen weiteren Anstieg der Märkte. Einige Anleger und Marktkommentatoren stellten fest, die "Volatilität ist tot".

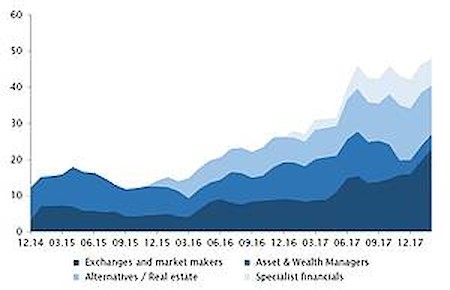

Europäische All-Cap-Strategie: Gewichtung von Finanzwerten (%)

Quelle : SYZ Asset Management, Stand der Daten 28. Februar 2018

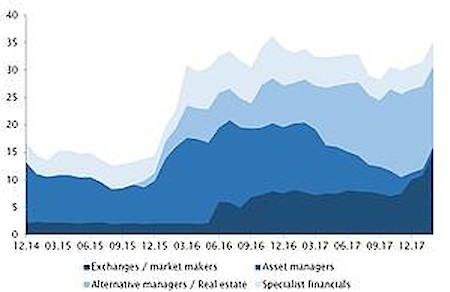

"Dies hatten wir schon oft im Zusammenhang mit Anlagen in Aktien mit Engagement in Schwellenländern, Luxusgütern und vielen anderen konträren Themen gehört, und es traf nur selten zu", sagt Pras Jeyanandhan. "Wir sahen darin eine Chance und begannen, Positionen in Marktinfrastruktur-Aktien aufzubauen, die von einer Zunahme der Handelsaktivitäten profitieren würden, wenn die Volatilität wieder anzöge. Andererseits reduzierten wir unsere Positionen in Vermögensverwaltern, die unserer Meinung nach in volatilen Märkten Mühe haben würden. Wir ergänzten unsere bestehenden Positionen in Börsenbetreiber durch den Kauf von anderen Marktinfrastruktur-Unternehmen wie Flow Traders (einem führenden Market Maker für ETFs) sowie den Interdealer-Brokern TP ICAP und NEX Group. Damit bauten wir Engagements in der Volatilität an Aktien-, Anleihen- und Devisenmärkten auf."

Europäische Mid- und Small-Cap-Strategie: Gewichtung von Finanzwerten (%)

Quelle : SYZ Asset Management, Stand der Daten 28. Februar 2018

Ein Volatilitätsschub in einem Monat stellt nicht zwangsläufig eine strukturelle Normalisierung dar. Doch die Entwicklungen im Februar ermutigen Pras Jeyanandhan. Der Kurs der geldpolitischen Straffung und der allmähliche Abzug der Zentralbankliquidität werden seiner Meinung nach längerfristig zu einer Zunahme der Volatilität führen, von der die Positionen profitieren dürften, die SYZ Asset Management hinzugefügt haben. "Wir bleiben zuversichtlich, dass sich dieses konträre Thema in den kommenden Jahren bestätigen wird", erklärt der Experte.

Mut zum Andersdenken

Anlegen entgegen dem Konsens ist häufig schwierig und manchmal unbehaglich. Rückschläge bei konträren Themen sind unvermeidlich, und es ist ganz natürlich, dass man die eigenen Thesen angesichts abweichender und entgegengesetzter Meinungen überprüft. "Unsere Überzeugung stützt sich auf unseren detaillierten Researchprozess und unseren langfristigen Anlagehorizont, mit dem wir dem Thema Zeit geben, sich zu entwickeln. Wir geben zu, dass wir mit einigen unserer Volatilitätsinvestments etwas zu früh dran waren", so Pras Jeyanandhan. Dies belastete die Wertentwicklung im Jahr 2017. Vorherzusagen, wann und wie sich die Volatilität normalisieren würde, war jedoch immer eine Herausforderung. "Wir suchen nach Wertsteigerungspotenzial und beurteilen die Abwärtsrisiken, achten aber generell weniger auf Impulse", so der Experte. Wenn man einen Impulsgeber erkennen kann, dann können dies andere auch, und bis man seine Analysen beendet haben, ist er unweigerlich grösstenteils eingepreist. "Das bedeutet, dass eine frühzeitige Anlage in ein Anlagethema wie die Volatilität bei uns nicht ungewöhnlich ist. Wir hoffen jedoch, dies dadurch auszugleichen, dass wir am meisten vom Aufschwung profitieren, wenn sich die Märkte unserer Einschätzung anschliessen", erklärt Pras Jeyanandhan.

Ein anderes Ergebnis des Anlagestils und -prozesses von SYZ Asset Management ist, dass sich die Portfolios in der Regel stark von anderen unterscheiden. Im Finanzsektor lautet die Konsensmeinung zum Beispiel, dass Banken die beste Möglichkeit sind, auf ein Umfeld steigender Zinsen zu setzen. SYZ Asset Management sind nicht unbedingt anderer Meinung. Doch Banken sind nicht die Art von Unternehmen, die SYZ Asset Management normalerweise gefallen. "In diesem Fall hängt unsere Vorliebe, auf eine Normalisierung der Volatilität zu setzen, eng mit höheren Zinssätzen zusammen. Doch wir erreichen dieses Engagement über qualitativ hochwertigere Marktinfrastrukturunternehmen und zu attraktiveren Bewertungen", erklärt Jeyanandhan. Seine Hoffnung ist, dass sein Prozess zu einer differenzierten Aktienauswahl führt, aber auch zu Portfolios, die sich im Hinblick auf die Performance und den Anlagestil ergänzen. "Unsere Wette auf die Volatilität ist ein gutes Beispiel für die praktische Umsetzung", schliesst Jeyanandhan.