27.03.2019, 13:41 Uhr

Am zweiten Investor Focus Roundtable in Zürich loteten ein Chefökonom und fünf Asset Manager die Investmentchancen in den aufstrebenden Märkten aus. Mittelfristig sehen sie durchaus gute Perspektiven für die...

Edi Aumiller, Country Head Switzerland bei Legg Mason, findet, dass Argentiniens rekordverdächtige Vereinbarung mit dem Internationalen Währungsfonds (IWF) eine ungewöhnliche Passage zur Verringerung des Inflationsdrucks enthielt: Ein aggressives Ziel von 0% Wachstum der Geldbasis des Landes.

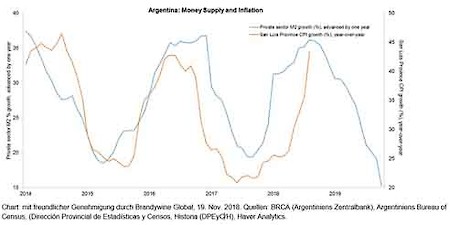

"Obwohl die Tinte auf dem Vertrag zwischen Argentinien und dem IWF kaum trocken ist, gibt es erste Anzeichen dafür, dass die Vereinbarung bereits Wirkung zeigen könnte", stellt Edi Aumiller, Country Head Switzerland bei Legg Mason fest: Zum einen sei das Wachstum der argentinischen Geldmenge, gemessen an M2, zurückgegangen. Es lag Ende Oktober bei einer Rate von etwa 15% - weniger als die Hälfte im Vergleich zu den Spitzenwerten im 35%-Bereich von 2017. Das sei besonders bemerkenswert angesichts der Kredite von 57 Milliarden US-Dollar durch den IWF.

Zum anderen lag die Inflationsrate auf Monatssicht im Oktober 2018 bei 5,4% - dies gegenüber 6,5% im September. "Damit wurde zumindest eine unkontrollierbare Hyperinflation vermieden. Diese könnte eintreten, wenn der Markt die Rettungsmassnahmen als unzureichend ansieht", sagt Aumiller und fügt an: "Angesichts der jüngsten jährlichen Inflationsrate von 46% wird es jedoch noch einige Zeit brauchen, bis sich selbst die erfolgversprechendsten Massnahmen in der Wirtschaft des Landes durchsetzen können."

Argentinien: Geldmenge und Inflation

Die Grafik deutet darauf hin, dass die argentinische Geldmenge eng mit der Inflation verbunden ist - wenn auch mit einer gewissen Verzögerung. Das verheisst Gutes für den Fortschritt des Landes, da es seine eigenen Finanzen in Ordnung bringt. Sollte der Argentinien/IWF-Plan letztlich erfolgreich sein, könnte die Aussicht auf hohe Renditen und Währungsaufwertung für abenteuerlustige Investoren wieder attraktiv sein.

Im Aufschwung: Credit Spreads in den USA

In den USA haben sich die Kreditrisikoaufschläge seit Quartalsbeginn spürbar erhöht. Dabei ist der durchschnittliche Investment-Grade-Spread von 105 Basispunkten (bps) am 1. Oktober auf bis zu 132 bps am 20. November gestiegen. Für US-Hochzinsanleihen haben sich die Spreads im gleichen Zeitraum von 309 Basispunkten auf bis zu 426 Basispunkte vergleichsweise dramatisch ausgeweitet.

Die Bewegungen sind laut Aumiller zwar bemerkenswert, aber angesichts der jüngsten Dynamik im Energiesektor nicht ganz überraschend. Auf dem Markt für Unternehmensanleihen nehmen Energieunternehmen, insbesondere Explorations- und Pipeline-Unternehmen, hohe Kredite auf, um das Wachstum bei steigenden Treibstoffpreisen zu finanzieren. Seit Ende September ist der Spotpreis für Brent-Rohöl jedoch um fast 30% von 84,98 auf 60,36 US-Dollar gesunken. Das Rohöl der Sorte WTI fiel um etwas mehr als 31% auf 51,66 US-Dollar.

"Darüber hinaus könnten einige der derzeitigen Unsicherheiten im weltweiten Handelsgefüge neue Kapitalinvestitionen von in den USA beheimateten Unternehmen verhindert haben", vermutet Aumiller. Die Unternehmen suchten nach Investitionsmöglichkeiten, die eine halbwegs vorhersehbare Kapitalrendite bieten und so neue Kreditaufnahmen rechtfertigen können. "Auch wenn in der gerade zu Ende gehenden Quartalsberichtssaison viele Unternehmen die Erwartungen übertreffen konnten, könnten die kommenden Ertragszahlen sowie zukünftige Investitionen die Spreads auf dem aktuellen Niveau belassen oder sogar zu einem höheren Level führen."

Im Abschwung: Investitionsausgaben in den USA

Die jüngsten Zahlen des U.S. Bureau of Economic Analysis zeigen, dass die gewerblichen Unternehmensinvestitionen im Quartal zum 30. September 2018 gegenüber dem Vorquartal um 0,8% gestiegen sind. Das ist ein deutlich geringeres Wachstum als in den beiden Vorquartalen (8,7% in Q2 und 11,5% in Q1) - und könnte zu den guten Ergebnissen der Unternehmen in Q2 und Q3 beigetragen haben.

"Diese Zahlen werden genauestens beobachtet, um Hinweise auf das zukünftige Wachstum der US-Wirtschaft zu erhalten, wobei die Investitionen (Capex) sowohl als Vorbote des Wachstums wie auch als Zeichen für Optimismus hinsichtlich der Verfügbarkeit von Investitionsmöglichkeiten angesehen werden, sagt der Country Head Schweiz bei Legg Mason.

Aber das Verhältnis zwischen Investitionen und zukünftigem Wachstum sei keineswegs sicher. Dies zum Teil, weil es sowohl Quellen als auch Verwendungsmöglichkeiten für Kapital ausserhalb der USA gebe, die zum Wachstum in den USA beitragen könnten. Darüber hinaus könnte jede Verringerung der politischen Unsicherheiten oder geopolitischen Spannungen zu einer raschen Änderung der Wachstumspläne und, damit einhergehend, der Investitionsaussichten von US-Unternehmen führen.