21.10.2022, 08:56 Uhr

Die Credit Suisse verkauft ihre Beteiligung an der Fondsplattform Allfunds und löst damit 328 Mio. CHF.

Wir sehen, dass unsere Kunden ihre Allokation in den Schwellenländern wieder schrittweise erhöhen. Die Anlageklasse bietet attraktives Renditepotenzial, ist aber auch mit einem gewissen Risiko verbunden.

Performance-Entwicklung der Schwellenländer

In den ersten zehn Monaten des Jahres 2018 wiesen die Schwellenländer eine Rendite von -15,7% im Vergleich zu -2,3% in den Industrieländern auf (Nettorendite in USD). In dieser turbulenten Zeit vergrösserte sich die Bewertungsdiskrepanz zwischen den Schwellenländern und den Industrieländern signifikant. Im November und Dezember verringerte sich diese Lücke jedoch, als der MSCI World Index zum Jahresende noch einbrach und das Jahr mit -9,7% abschloss, verglichen mit -14,6% des MSCI Emerging Markets Index (Nettorendite in USD). Ungeachtet dessen, die negative Rendite im Jahr 2018 bedeutet, dass die Bewertungen der Schwellenländer im unteren Viertel ihrer eigenen 25-Jahre-Spanne liegen. Allerdings macht sie dieser Umstand alleine nicht günstig, wie unser Fondsanalyst Richard Rainback weiss: Damit Investoren die Schwellenländer als Kaufoption bei den aktuellen Bewertungen in Erwägung ziehen, müssen sie glauben, dass die vom Markt eingepreisten negativen Szenarien übermässig pessimistisch sind.

Allgemein ist festzustellen, dass sich die Schwellenländer seit 2011 gegenüber den Industrieländern unterdurchschnittlich entwickelt haben. Dies ist zum Teil die Folge einer bereits länger andauernden Periode der quantitativen geldpolitischen Lockerung in den Industrieländern, die dort zu starken Renditen geführt hat.

Die allgemeine Negativität, die sich in die Bewertungen der Schwellenländer eingebrannt hat, spiegelt sich allerdings nicht in den Daten der Fonds-Geldflüsse wieder; so verzeichneten die Schwellenländerfonds einen Neugeldzufluss in Höhe von 20,2 Mrd. USD im Jahr 2018. Es ist jedoch zu erwähnen, dass diese Zahl durch hohe Zuflüsse im ersten Quartal verzerrt wird, als die Investoren eine Trendumkehr prognostizierten, nachdem Technologie-Aktien im letzten Quartal 2017 an Boden verloren haben.

Wer in diesem herausfordernden Umfeld in Schwellenländer investieren möchte, benötigt einen aktiven Auswahlprozess, der die individuellen Anlageziele und Erwartungen in den Vordergrund stellt. Bei Allfunds suchen und selektieren Fonds, die in verschiedenen Marktphasen die unterschiedlichen Investmentziele unserer Kunden erfüllen.

Die passenden Fonds für jedes Marktumfeld

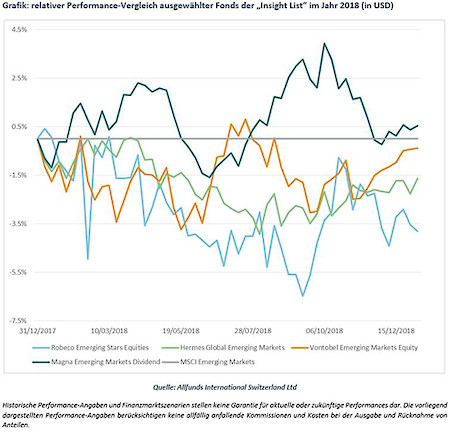

Unsere Fonds-Selektionsliste Insight List enthält gegenwärtig acht Aktienstrategien für Schwellenländer, die alle verschiedene Aufgaben in den Portfolios unserer Kunden erfüllen. Wir erwarten daher, dass sich die Fonds unter bestimmten Marktbedingungen unterschiedlich entwickeln werden. Um ein Beispiel zu geben: die nachfolgende Grafik zeigt die Performance-Entwicklung einer Auswahl unserer selektierten Schwellenländerfonds relativ zum MSCI Emerging Market Index über das Jahr 2018.

Um das Ganze in einen Kontext zu stellen, der MSCI Emerging Markets Index fiel im Jahresverlauf um fast 15% (Nettorendite in USD). Der Magna Emerging Markets Dividend Fund (Magna), der einen Value-Stil besitzt und sich auf Unternehmen mit guten Dividendenströmen konzentriert, konnte sich nach unten relativ gut absichern und hat in diesem Zeitraum den Index leicht geschlagen. Dies bestätigt zum einen den Puffer, den Dividenden in stetig fallenden Märkten bieten können, zum anderen glauben wir, dass solche Strategien im Vergleich besser abschneiden, wenn Unternehmen mit starken Gewinnen und guten Fundamentaldaten die Märkte antreiben.

Ein weiterer Kandidat auf unserer Selektionsliste ist der Robeco Emerging Stars Equities (Robeco), welcher einen ähnlichen Value-Stil besitzt, jedoch ohne die Vorliebe zu höherer Dividenden. Das Fehlen eines Dividendenpuffers sorgte für eine Underperformance, als die Märkte nach unten tendierten. Als jedoch ein starker Ausverkauf an den Märkten stattfand, was hauptsächlich auf eine Korrektur in den wachstumsorientierten Sektoren wie Technologie zurückzuführen ist, zeigten Value-Aktien eine gute Performance. Wir sind der Meinung, dass solche Eigenschaften den Fonds von Robeco zu einem guten Diversifikator machen, wenn er bei der Zusammenstellung gemischter Portfolios mit einer Growth-Strategie kombiniert wird. Wir sind auch der Ansicht, dass beide Strategien für Investoren eine gute Chance bieten, die sich über die zunehmenden Handelsspannungen zwischen den USA und China Sorgen machen. Value-Fonds haben üblicherweise einen tieferen Anteil in wachstumsorientierten Technologiewerten, die tendenziell stärker in den globalen Lieferketten verankert sind.

Andere selektierte Fonds sind Hermes Global Emerging Markets (Hermes) und Vontobel Emerging Market Equity (Vontobel); beides sind wachstumsorientierte Strategien, die jedoch unterschiedliche Marktsensitivitäten aufweisen. Der Vontobel-Fonds sollte in fallenden Märkten gut absichern. Trotz des Quality-Growth-Stils, der letztes Jahr nicht in der Gunst der Anleger stand, lag der Fonds auf Augenhöhe mit der Benchmark. Unseres Erachtens nach eignet sich der Fonds dazu, Zugang zu den Schwellenländern mit niedrigerer Volatilität zu erhalten. Der Hermes-Fonds weist eine etwas stärker ausgeprägte Growth-Tendenz auf; wenngleich die Volatilität höher ist und die Fonds-Positionen etwas marktsensitiver sind; hat das Team einen hohen Anteil gegenüber Unternehmen aufrechterhalten, die ihre Umsätze hauptsächlich in den Schwellenländern erzielen. Diese könnten ebenso schützen, wenn die Handelsspannungen zwischen den USA und China weiter steigen.

Wir unterstützen Kunden bei der Fondsselektion

Auf der Allfunds Fondsplattform unterstützen wir weltweit 220 institutionelle Kunden bei der Fonds-Selektion und bei Investmententscheidungen von knapp EUR 240 Milliarden. Zu unseren Kunden zählen Fund Research- und Advisory-Teams sowie Portfolio-Management-Einheiten von Banken und Versicherungen.

"Für die Schweiz: Dieses Informationsmaterial ist eine Marketingkommunikation, wurde von Allfunds International Switzerland Ltd hergestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzprodukten dar. Vertreter / Zahlstelle für (i) Magna: Camegie Fund Services S.A., 11, rue du Général-Dufour, CH-1204 Geneva, /Banque Cantonale de Genéve, 17, quai de l`lle, CH-1204 Geneva. (ii) Robeco: ACOLIN Fund Services AG, Affolternstrasse 56, CH-8050 Zurich/UBS Switzerland AG, Bahnhofstrasse 45, 8001 Zurich, (iii) Hermes: ACOLIN Fund Services AG, Affolternstrasse 56, CH-8050 Zurich/NPB Neue Privat Bank AG, Limmatquai 1, am Bellevue, P.O. Box, CH-8024 Zurich. (iv) Vontobel: Vontobel Fonds Services AG, Gotthardstrasse 43, CH-8022 Zurich/Bank Vontobel AG, Gotthardstrasse 43, CG-8022 Zurich. Die rechtlichen Dokumente der Produkte sind in Papierform beim Vertreter kostenlos erhältlich."