13.06.2024, 13:55 Uhr

Diese Art der Hilfe für die Ukraine hat eine neue Qualität. Bis Ende des Jahres soll das von Russland angegriffene Land auf einen Kredit in Höhe von etwa 50 Milliarden US-Dollar zurückgreifen können - auch für...

Der Krieg in der Ukraine bringt Elend und geopolitische Unsicherheit nach Europa. Wirtschaftlich sind die Auswirkungen der Sanktionen für die Eurozone aber gering, da Exporte nach Russland wenig bedeutend sind. Das grösste wirtschaftliche Risiko für Europa wäre aus Sicht von Swiss Life Asset Managers ein Stopp russischer Gaslieferungen.

Kaum ist die wirtschaftliche Unsicherheit der Pandemie gewichen, rollt mit dem Krieg in der Ukraine die nächste Welle der Unsicherheit in Europa an. Die Sanktionen gegen russische Banken, die auch deren Zugang zum Zahlungs-Kommunikationsnetz SWIFT betrifft, werden Exporte nach Russland erschweren. Letztere haben für die Eurozone allerdings deutlich an Bedeutung eingebüsst und machten 2020 0.5% des BIP aus, eine Halbierung seit dem Höhepunkt im Jahr 2012, wie Swiss Life Asset Managers feststellt.

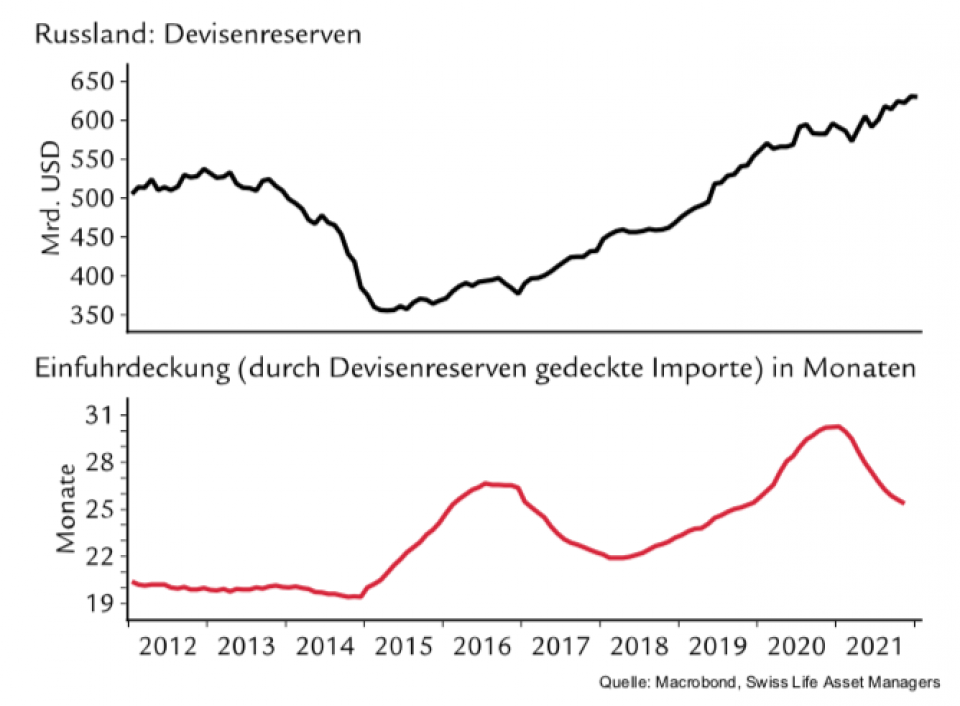

Russland hat seinerseits Devisenreserven in Höhe von rund 640 Mrd. USD angesammelt, welche die Wirkung potenzieller Finanzsanktionen teilweise abfedern können (vgl. Abbildung). Die jüngst beschlossenen Sanktionen des Westens gegen die russische Zentralbank könnten jedoch den Zugang auf einen Grossteil dieser Reserven abschneiden. In einem Risikoszenario kann diese harsche Massnahme nach Einschätzung der Experten von Swiss Life AM dazu führen, dass Wladimir Putin nun erst recht gewillt ist, Gegenmassnahmen aufzuerlegen und Gaslieferungen an den Westen zu stoppen. Es könnte aber auch sein, dass er in dieser geschwächten Position umso mehr auf seine Haupteinkommensquelle – Energieexporte – setzen muss.

Wenn Russland die Gaslieferungen als Druckmittel einsetzt, wäre Europa anfälliger, folgert Swiss Life AM. Gemäss Daten des Think Tank Bruegel sind Pipeline-Lieferungen aus Russland derzeit rund ein Drittel tiefer als letztes Jahr. Die Importe von Flüssiggas aus anderen Ländern hätten sich zwar gegenüber dem Vorjahr verdoppelt, könnten aber eine deutliche Drosselung aus Russland vermutlich nicht kompensieren. Bei einem Lieferstopp wären Energierationierung und Stagflation mögliche Folgen. Auch ohne eine solche Eskalation dürften die Energiepreise hoch bleiben, wobei sie bisher erstaunlich wenig Spuren im Privatkonsum hinterlassen haben. "Grund ist der Arbeitsmarkt, der in der Eurozone in bester Form ist. Die Beschäftigung hat bereits das Vorkrisenniveau übertroffen, und die Arbeitslosenquote im Dezember 2021 einen neuen Tiefstwert von 7.0% erreicht", so die Ökonomen von Swiss Life AM.

Die Sanktionen gegen Russland könnten Deutschland etwas stärker treffen als andere Länder; Exporte nach Russland machten 2020 rund 0.7% des BIP aus. Allerdings zeichnet sich bei der Fiskalpolitik eine Kehrtwende ab, da die Regierung grosszügige Mittel für die Aufrüstung gesprochen hat und die Anstrengungen deutlich erhöhen will, um von der Abhängigkeit von russischem Gas abzukommen, beispielsweise mit dem Bau von Flüssiggas-Terminals.

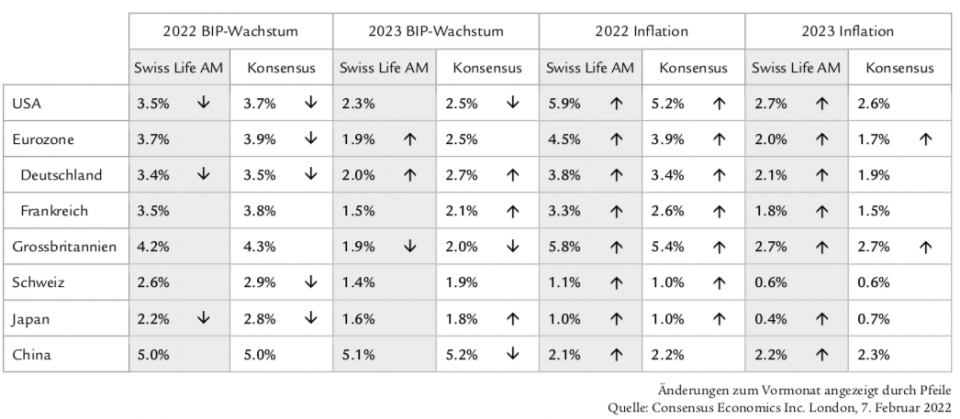

Wohl fiel die Jahresteuerung in Deutschland im Januar von 5.3% auf 4.9%, dieser Rückgang war jedoch deutlich weniger ausgeprägt als von Swiss Life AM erwartet. Die Inflation ist weiterhin stark von Energiepreisen getrieben.

In der Eurozone ist die Inflation im Januar entgegen den Erwartungen nicht gefallen, sondern von 5.0% auf 5.1% weiter angestiegen. Gut die Hälfte der Inflation geht auf höhere Energiepreise zurück, während die Kerninflation leicht gesunken ist, von 2.6% auf 2.3%. Der Lohndruck ist noch gering, dürfte aber 2022 zunehmen. Anhaltend hohe Energiepreise und Bemühungen, schnell von der Abhängigkeit von russischem Gas loszukommen, sprechen kurz- bis mittelfristig für ein höheres Inflationsregime und hatte entsprechende Anpassungen der Prognosen von Swiss Life AM für 2022 und 2023 zur Folge.

Die US-Inflation überraschte im Januar 2022 abermals positiv und stieg von 7.0% auf 7.5%. Die Inflation ging dabei in die Breite, wie die Expertinnen und Experten von Swiss Life AM erläutern. Die Kategorien Energie (27% Preissteigerung gegenüber Vorjahr) und Nahrungsmittel (+7%) waren zwar weiterhin starke Treiber, die Kerninflation (+6%) zog aber ebenfalls an. Auffallend seien insbesondere steigende Preise beim Index-Schwergewicht medizinische Dienstleistungen gewesen, der 2021 noch kein Inflationstreiber war. In Kombination mit überraschend starken Lohnsteigerungen im Januar-Arbeitsmarktbericht sei damit die Basis für den ersten Zinsschritt der US-Notenbank im März 2022 gelegt.

Ökonomisch sind die USA durch den Ukraine-Krieg hauptsächlich via höhere Energiepreise betroffen. Die Inflation hat bereits Spuren in den Wirtschaftsdaten hinterlassen: Die Konsumentenstimmung ist gemäss einer Umfrage der University of Michigan auf das tiefste Niveau seit 2011 gefallen, wobei die Befragten hauptsächlich die hohen Preise auf langlebige Güter beklagen. Der Konsum sei deswegen nicht eingebrochen; die nominalen Detailhandelsumsätze hätten im Januar gar überdurchschnittlich stark zugelegt. Aber Achtung, warnen die Ökonomen von Swiss Life AM: "Auch hier ist Inflation am Werk, preisbereinigt bewegen sich die Umsatzvolumen seit März 2021 auf hohen Niveaus seitwärts."

Bremswirkung werde auch die straffere Geldpolitik entfalten: Der durchschnittliche Zins auf eine 30-jährige Fixhypothek, mit der in den USA üblicherweise ein Haus belehnt wird, ist seit Anfang Jahr von 3.3% auf 4.2% angestiegen. Der Häusermarkt, der derzeit noch sehr gut läuft, dürfte 2022 etwas an Schwung einbüssen, ebenso der Investitionszyklus, der von einer regen Kreditvergabe profitiert hat.

Bezüglich BIP-Wachstum rechnen die Expertinnen und Experten von Swiss Life AM nach einem pandemiebedingt schwachen Jahresstart mit einer Beschleunigung im zweiten Quartal, getrieben durch den Konsum von Dienstleistungen, der auch von der steti- gen Verbesserung am Arbeitsmarkt profitieren dürfte.

Mit 1.7% lag die Jahresteuerung per Januar auf einem Höchststand seit Oktober 2008. Gleichwohl bleibt die Inflation in der Schweiz im internationalen Vergleich gering und nach wie vor im Einklang mit dem von der Schweizerischen Nationalbank angestrebten Zielband von 0% bis 2%. Eine Auffälligkeit der Inflationsmessung in der Schweiz ist laut Swiss Life AM der hohe Anteil an behördlich festgelegten Preisen für Güter und Dienstleistungen im Warenkorb des Landesindex für Konsumentenpreise. Bisher hat dieser Umstand insbesondere bei den Strompreisen eine preisdämpfende Wirkung. Höhere Kosten könnten allerdings auch bei den administrierten Preisen mit Verzögerung doch noch an die Endverbraucher weitergeben werden, meinen die Ökonomen.

Die erste offizielle Schätzung zum Bruttoinlandsprodukt der Schweiz für das vierte Quartal 2021 weist ein Quartalswachstum von 0.3% aus und entspricht damit exakt den Erwartungen von Swiss Life AM. Zusammen mit leichten Revisionen bei den Daten der Vorquartale ergibt sich für das Gesamtjahr 2021 ein reales BIP-Wachstum 3.7%. Für dieses und nächstes Jahr bleibt Swiss Life AM mit ihrer Prognose zum BIP-Wachstum weiterhin vergleichsweise vorsichtig.

In China belastet der rigorose Null-Covid-Ansatz die heimische Wirtschaft, wie die Expertinnen und Experten feststellen. Während des Neujahrsfestes forderten verschiedene Provinzen die Bevölkerung auf, ihre Städte nicht zu verlassen. Hochfrequenzdaten zeigen, dass die Reisetätigkeit im Vergleich zum Vorjahr nur geringfügig zunahm und etwa 50% unter dem Vorkrisenniveau lag. Darüber hinaus belasteten regionale Produktionsstilllegungen im Vorfeld der Olympischen Winterspiele die Aktivität des verarbeitenden Gewerbes, so dass der Caixin-Industrie-PMI im Januar auf 49.1 fiel.

Ein weiteres Risiko für Chinas Wachstumsaussichten stellt der Ukraine-Krieg dar. Sollte der Konflikt drastisch eskalieren und Europas Wirtschaft deutlich abbremsen, könnte dies auch China zu spüren bekommen. Denn Ausfuhren von China in die EU machen doch knapp 3% des chinesischen BIPs aus.

Die Inflation ist in China kein Thema. Im Januar lag sie bei 0.9% und damit deutlich unter dem Zielwert von 3%, was den Behörden Spielraum für eine weitere Senkung der geldpolitischen Zinssätze gibt, so Swiss Life AM. Auch die Produzentenpreise fielen auf 9.1% von zuvor 10.3%. Das verringere den Druck auf die Hersteller, die Kosten an die Kunden weiterzugeben.

Noch tiefer als in China liegt die Inflation in Japan. Sie betrug im Januar nur 0.5% und ist derzeit vor allem bei Energie und Nahrungsmitteln ein Thema. Die japanische Variante der Kerninflation, die verderbliche Nahrungsmittel und Energie ausschliesst, sackte hingegen weiter in die Deflation ab (-1.1%). Weil zudem das Lohnwachstum leicht ins negative Terrain rutschte, gibt es für die Bank of Japan laut Swiss Life AM keinerlei Gründe für einen Kurswechsel bei der Geldpolitik.