06.11.2025, 08:09 Uhr

Gemäss dem neuesten «Switzerland Consumer Bank Rankings 2025» ist BNP Paribas (Suisse) die Bank mit den zufriedensten Privatkunden in der Schweiz. Die Neobanken Neon und Yuh folgen dicht dahinter und zeigen, wie...

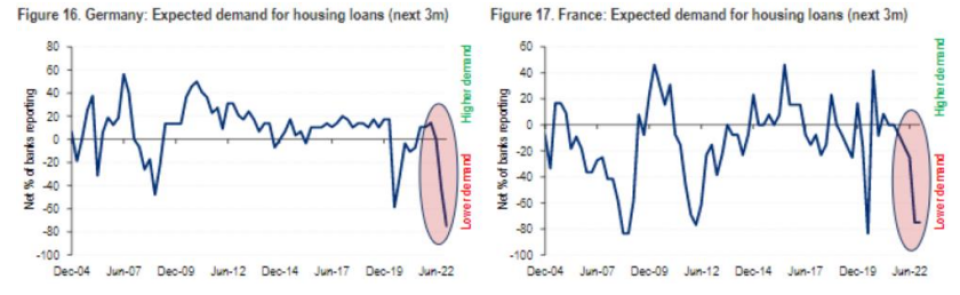

Die Nachfrage nach Hypotheken sinkt beispielsweise in Deutschland oder Frankreich drastisch. Entsprechend müssen Banken weniger Covered Bonds ausgeben. Das knappe Angebot gibt den Pfandbriefen Auftrieb, sagt Henrik Stille, Lead Portfoliomanager von Nordeas European-Covered-Bond-Strategien.

2022 war für Europäische Covered Bonds – wie für beinahe alle anderen Anlageklassen – sehr herausfordernd. Verglichen mit Anleihen mit ähnlich hoher Sicherheit konnten sich die Pfandbriefe dennoch gut halten. Wie Henrik Stille, Lead Portfoliomanager von Nordeas European-Covered-Bond-Strategien, an einem Event in Zürich erklärte, dürfte die Anlageklasse auch in den kommenden Monaten gute Renditen bieten – insbesondere bei aktivem Management und kurzer Duration.

«Vorausgesetzt, die wirtschaftlichen und geldpolitischen Bedingungen bleiben, wie sie jetzt sind, ist die erwartete Rendite im Covered Bond Bereich so hoch sie lange nicht mehr», erklärte Stille. «Und die Renditen dürften noch höher ausfallen, sollten die Rahmenbedingungen sich verschlechtern.»

Er erwartet, dass die Zentralbanken sich dem Ende des Zinserhöhungszyklus nähern und dass alle bis dahin fälligen Zinserhöhungsschritte bereits eingepreist sind. Daher sollte sich der Fixed-Income-Markt in den kommenden Monaten wieder stabilisieren. In diesem Umfeld sollten eigentlich Regierungsanleihen gut abschneiden. «Doch in diesem Jahr dürfte dem nicht so sein, da insbesondere in der Eurozone viele neue Staatsanleihen auf den Markt kommen werden», führte Stille aus. Zudem sei es noch zu früh, um in High-Yield-Anleihen und Aktien zu investieren. Vor diesem Hintergrund seien neben Covered Bonds unter anderem auch Investment-Grade Unternehmensanleihen interessant.

Im vergangenen Jahr wurden so viele Pfandbriefe ausgegeben wie noch nie seit 2000. Anders als bei den Staatsanleihen dürfte das Angebot an Covered Bonds 2023 jedoch zurückgehen – und zwar unabhängig davon, wie stark die Zentralbanken ihre Geldpolitik straffen. Gemäss Berechnungen von Citigroup dürfte das Angebot an Covered Bonds beim dovishen Szenario, bei dem die Zentralbanken 2023 Liquidität im Umfang von 150 Milliarden Euro abschöpfen, bei 31 Milliarden Euro liegen. Das hawkishe Szenario geht in diesem Jahr von einem Tapering im Umfang von 218 Milliarden Euro aus. Sollte dieses eintreten, werde das Angebot an Covered Bonds lediglich um rund 6 Milliarden Euro höher ausfallen.

Quelle: Citigroup Inc., 04.11.2022

«Die treibende Kraft hinter dem Rückgang ist die sinkende Nachfrage nach Hypotheken», erklärte Stille. Diese liege in Deutschland beispielsweise bereits unter dem Niveau der Finanzkrise von 2008 und in Frankreich nur leicht darüber. Entsprechend müssen Banken weniger Covered Bonds ausgeben.»

Insgesamt böten Covered Bonds auch 2023 spannende Anlagechancen. Es lohne sich jedoch, auf die besonders vielversprechenden Länder zu fokussieren. In Europa sei dies beispielsweise Dänemark, wo der Rückgang bei der Ausgabe von Hypotheken aufgrund lokaler Begebenheiten einen direkten Einfluss auf das Angebot an Covered Bonds hat. Letzteres dürfte 2023 sogar in den negativen Bereich drehen. Zudem sei das Tapering-Risiko im Land weniger ausgeprägt als beispielsweise in Schweden. Ausgewählte italienische, griechische und spanische Covered Bonds könnten ebenfalls spannende Investments sein.

Deutsche Pfandbriefe mit Exposure zum Gewerbebereich meidet Stille hingegen. Dies, da der kommerzielle Immobilienbereich als Folge der Pandemie unter starkem Druck stehe und die relativ engen Spreads die Risiken nicht angemessen wiedergeben würden.

Ausserhalb Europas seien insbesondere gut geratete Länder wie Kanada, Australien, Neuseeland oder Singapur interessant. Diese Länder seien einerseits aufgrund ihrer Distanz zu Europa den Auswirkungen der Energiekrise und dem Krieg in der Ukraine weniger stark ausgesetzt, andererseits sei auch das Tapering-Risiko bedeutend kleiner.

Auch südostasiatische Covered Bonds böten gute Anlagegelegenheiten. Denn in diesen Ländern verlaufe die Vergabe von Hypotheken sehr konservativ.