23.04.2024, 16:46 Uhr

Das Streben nach Rendite und differenzierten Erträgen hat in den 15 Jahren seit der globalen Finanzkrise zu einem Boom bei den privaten Investitionen geführt. Nur wenige rechnen in den kommenden Jahren mit einer...

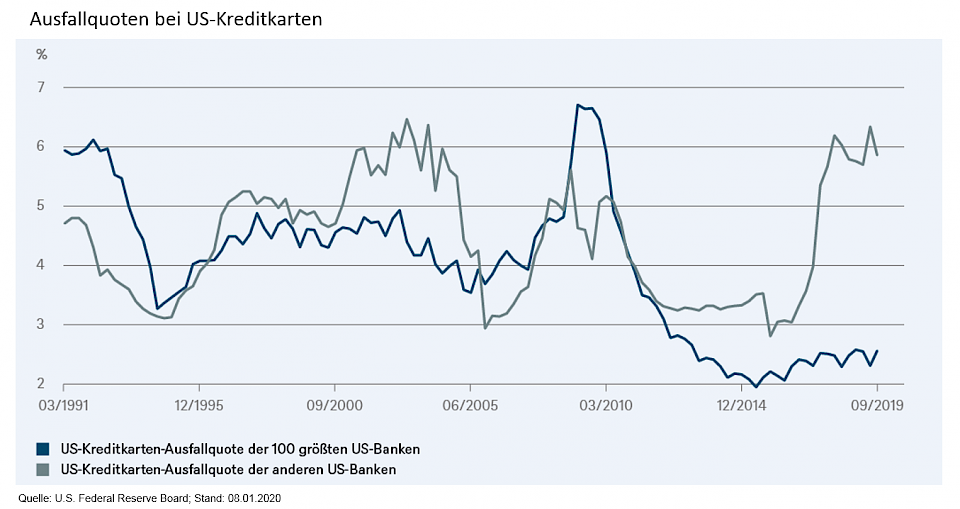

Bei den Ausfallraten von US-Kreditkartenkrediten gibt es einige besorgniserregende Tendenzen, wie DWS feststellt. Kleinere US-Banken weisen dabei 2019 eine weitaus höhere Kreditkarten-Ausfallquote auf als Grossbanken. Der Anstieg der Zahlungsrückstände ist bei jüngeren Kreditnehmern am höchsten.

Ein Blick auf die Ausfallquoten bei Kreditkartenkrediten von Tausenden kleinerer US-Geschäftsbanken reicht laut DWS, um zu sehen, dass wieder einmal merkwürdige Dinge im Subprime-Bereich der US-Verbraucherkreditmärkte passieren. Seit Herbst 2016 hat sich der Anteil der Kreditausfälle (definiert als solche mit Zahlungsverzug von mindestens 30 Tagen, während weiterhin Zinsen auflaufen) unter diesen kleineren Banken auf rund 6 Prozent mehr als verdoppelt. Damit sind sie sogar über dem Niveau der Finanzkrise von 2008. Im Gegensatz dazu sieht das Bild für die Kreditkartenkredite der 100 grössten Banken weitaus gesünder aus, wie der DWS Chart der Woche zeigt.

"Die Hauptursache für die Divergenz scheint die zunehmende Kundensegmentierung auf dem Kreditkartenmarkt zu sein", erklärt Christian Scherrmann, US-Ökonom der DWS. Grössere US-Banken können tendenziell ausgefeiltere Kundenanreize anbieten oder mit Marketingmassnahmen punkten. Infolgedessen ziehen sie eher Kunden mit besserer Bonität an und können auswählen, welche der weniger zahlungskräftigen Kunden sie ebenfalls akzeptieren. Allgemein haben grössere Banken den Grossteil der Kunden und den Grossteil der Kreditkartenguthaben. Subprime-Kunden machen aber nur einen Bruchteil ihres Kreditkartengeschäfts aus, auch aufgrund von regulatorischen Änderungen nach der Krise.

Wenn die Zeiten gut sind, könne die Subprime-Kreditvergabe immens rentabel sein. Kreditnehmer mit mässiger Bonität müssten oft hohe Gebühren und Zinsen akzeptieren, damit sie überhaupt eine Kreditkarte bekommen. Das Geschäft sei jedoch auch sehr riskant, weil die Kredite unbesichert sind. Wenn also ein Kunde säumig werde, könne in der Regel nur ein kleiner Teil der Schulden eingezogen werden, erklärt Scherrmann. Dies sei aber nicht nur bei Kreditkarten der Fall. Die Ausfallquoten für andere Arten von Subprime-Krediten wie Autokredite seien ebenfalls gestiegen.

Im aktuellen Zyklus war der Anstieg der Zahlungsrückstände bei jüngeren Kreditnehmern am höchsten. Sie haben in der Regel einen Arbeitsplatz, haben aber dennoch Schwierigkeiten, mit ihren Mindestzahlungen Schritt zu halten. Angesichts der Rolle, die Subprime-Kredite bei der Entwicklung der letzten Krise gespielt haben, seien solche Trends trotzdem besorgniserregend. "Die Arbeitsmärkte bleiben voraussichtlich nicht ewig so günstig wie in den letzten Jahren", betont Scherrmann.