26.04.2024, 10:34 Uhr

Die Aktien des Finanzinvestors CVC Capital Partners haben einen starken Start an der Börse hingelegt. Vom Ausgabepreis von 14 Euro stiegen sie schnell auf über 17 Euro.

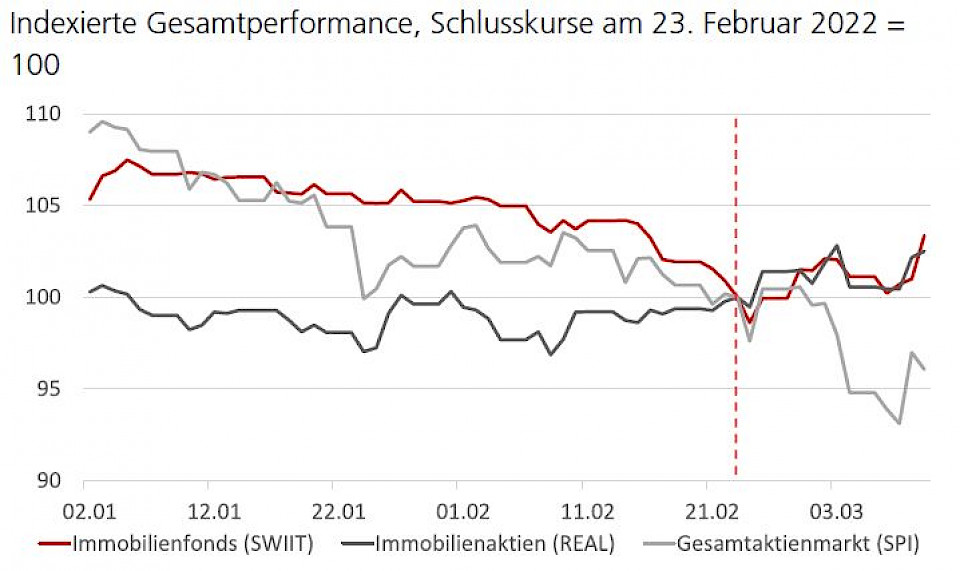

Schweizer börsennotierte Immobilienaktien und -fonds konnten sich seit Kriegsausbruch in der Ukraine dem Abwärtstrend des Aktienmarkts entziehen. Relativ tiefe Konjunkturabhängigkeit, klare Inlandorientierung in der Geschäftstätigkeit, gute Qualität der Liegenschaften sowie partieller Inflationsschutz stützten laut UBS die Nachfrage.

Seit Kriegsausbruch in der Ukraine am 24. Februar 2022 hat der Schweizer Gesamtaktienmarkt rund 4% verloren (Stand: 10. März 2022). Schweizer börsennotierte Immobilientitel erwiesen sich in dieser Periode hingegen robust. Immobilienaktien legten 2,5% und Immobilienfonds sogar 3,5% zu.

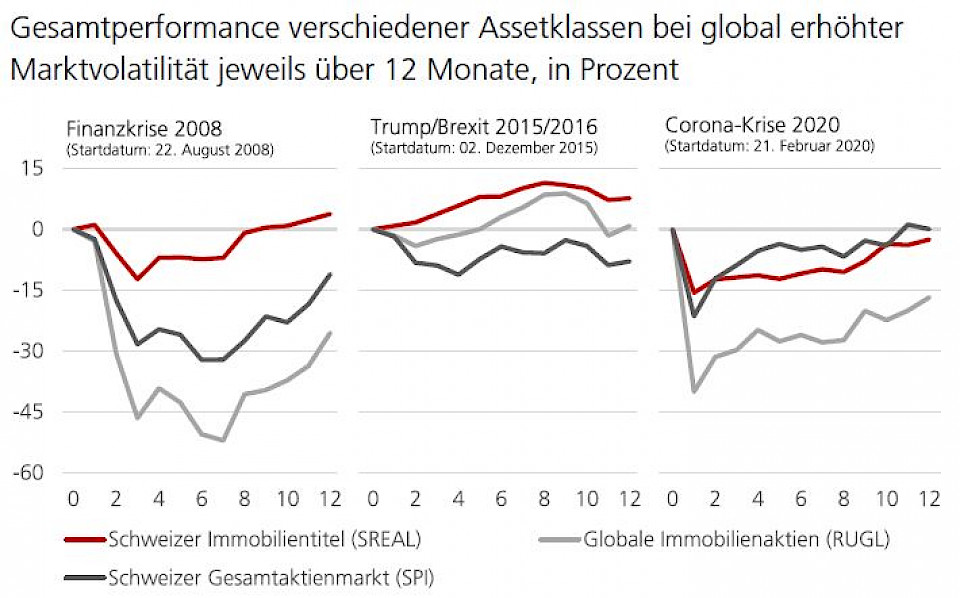

Schweizer Immobilien gelten gerade in Krisenzeiten als sicherer Hafen und zeichnen sich deshalb in Zeiten erhöhter Volatilität an den Aktienmärkten durch relative Stabilität aus. Sowohl in der Finanzkrise von 2008 als auch in der durch die Politik (Donald Trump, Brexit) ausgelösten Volatilität in 2016 war die Performance hiesiger Immobilientitel besser als jene des Gesamtaktienmarkts. In der Pandemie-Krise von 2020 bewegten sich hingegen zwar beide in etwa im Gleichschritt, aber dennoch schlossen Schweizer Immobilientitel deutlich besser ab als globale Immobilienaktien. Laut Maciej Skoczek, CFA, CAIA, Economis bei UBS Schweiz, sprechen mehrere Gründe für Schweizer Immobilientitel in Krisenzeiten:

Relativ tiefe Konjunkturabhängigkeit: Schweizer Immobilientitel (vor allem Immobilienfonds) konzentrieren sich in erster Linie auf inländische Wohnimmobilien. Weder der Krieg in der Ukraine noch Sanktionen gegen Russland beeinflussen somit kurzfristig die Nachfrage nach Schweizer Mietwohnungen. Zudem ist die Geschäftstätigkeit von Schweizer Immobilienfirmen vom ausländischen Geschehen kaum direkt tangiert. Die meisten Firmen wirtschaften nur in der Schweiz. Daher dürften die Ausschüttungen der Immobiliengesellschaften und -fonds trotz des aktuellen Krieges stabil bleiben.

Gute Portfolioqualität: Im internationalen Vergleich zeichnen sich Schweizer Immobilientitel durch eine überdurchschnittlich hohe Qualität der Liegenschaftsportfolios aus. Die Mietzinsausfallquoten sind tief, Mietzinszahlungen erfolgen meist termingerecht und fortwährende Renovationen sowie Sanierungen von Bestandsliegenschaften steigern die Inventarwerte.

Partieller Inflationsschutz: Die Inflationsrisiken in der Schweiz sind derzeit im internationalen Vergleich überschaubar. Während dieses Jahr die Konsumentenpreise in den wichtigsten Volkswirtschaften der Welt um durchschnittlich 6% steigen dürften, erwarten wir für die Schweiz eine Inflation von weniger als 1,5%. Angesichts relativ tiefer Inflationsrate und der Tatsache, dass die meisten Mietverträge in der Schweiz teilweise inflationsindexiert werden, dürften die realen Mieteinnahmen der Immobiliengesellschaften kaum stärker erodieren. Die Ausschüttungen der Immobiliengesellschaften werden somit mittelfristig ihren realen positiven Wert behalten.

Geld- und Fiskalpolitik: Der starke Franken, unter anderem als Ausdruck der stabilen politischen und fiskalischen Lage, begünstigt die Nachfrage ausländischer Investoren nach Schweizer Immobilienanlagen.

"Die aktuellen Entwicklungen an der Börse heben den Wert von Schweizer Immobilien als Diversifikationselement in Portfolios hervor. Gerade in Zeiten geopolitischer Unsicherheiten vermögen Immobilientitel stärkere Kurskorrekturen abzufedern", sagt Skoczek. Die Aussichten auf Kursgewinne seien allerdings im Marktdurchschnitt durchzogen, da derzeit der Schweizer Immobilienmarkt gesättigt sei und wenig Wachstumspotenzial biete. Kursavancen dürften insbesondere bei Immobilienfonds beschränkt sein, auch weil sie im historischen Vergleich hoch bewertet sind. Da institutionelle Investoren bereits teilweise umfangreiche Allokationen in Immobilienfonds haben, dürften sie in den kommenden Monaten keine zusätzlichen Fondsanteile im grossen Stil erwerben.

Wie Skoczek weiter ausführt, sind im Vergleich zu den Fonds Schweizer Immobilienaktientitel im historischen Vergleich durchschnittlich bewertet und bieten deshalb mittelfristig mehr Kurspotenzial. Zudem beläuft sich ihre Dividendenrendite derzeit auf durchschnittlich 3,3%, was über dem Durchschnitt des Schweizer Aktienmarkts von 2,8% liegt. Trotz bestehender Unsicherheit auf dem Markt für kommerzielle Liegenschaften dürften Schweizer Immobilienaktien entsprechend auf erhöhtes Investoreninteresse stossen, meint er.