18.04.2024, 10:30 Uhr

Trotz der grossen Nachfrage nach Wohnraum in Deutschland ist die Zahl der Baugenehmigungen auch im Februar eingebrochen. So wurde der Bau von 18 200 Wohnungen bewilligt. Das waren 18,3 Prozent oder 4100 Genehmigungen...

Die Inflation ist aus der Flasche, und der Anstieg ist so kräftig, wie ihn kaum jemand erwartet hat. Doch was genau wird gemessen? Welche Kennzahlen kommen zur Anwendung? Was sagen sie aus? Und was bedeutet Inflation für die Finanzmärkte? Eine Aufstellung des Basler Finanzhauses Dreyfus Banquiers schafft Klarheit.

Inflation wird in verschiedenen Grössen gemessen und wiedergegeben. Für Unternehmen steht primär die Entwicklung der Produzentenpreise im Vordergrund, Konsumentinnen und Konsumenten orientieren sich am Verbraucherpreisindex. In den USA kommt zusätzlich ein Preisindex für persönliche Konsumausgaben zur Anwendung. Beim Kosumentenpreisindex wird unterschieden zwischen Gesamt- und Kerninflation. Saisonale Schwankungen werden so nach Möglichkeit herausgefiltert.

Worum es genau bei den einzelnen Grössen genau geht und welche Bedeutung die Inflation für die Finanzmärkte hat, stellt die Basler Privatbank Dreyfus Banquiers in ihrer jüngsten "Kompass"-Publikation eindrücklich vor. Die Darstellung verdient es, sie einem weiteren Publikum bekanntzumachen. Auch professionellen Investoren mag dass eine oder andere der nachfolgend leicht gekürzten Erklärungen hilfreich sein.

Treiber der Inflation: Die ungewöhnlich hohe Teuerung kann nicht auf eine einzelne Ursache zurückgeführt werden, vielmehr ist es ein Zusammenspiel verschiedener Faktoren. Zum einen sind es aufgrund des Ukrainekriegs die Energie und Lebensmittelpreise. Zum anderen haben globale Lieferketten-Engpässe, Covid-bedingte Lockdowns in China und eine aussergewöhnlich expansive Geld- und Fiskalpolitik in der Pandemie die Teuerung angeheizt. Ebenfalls tragen der überdurchschnittliche Güterkonsum und der Trend hin zu erneuerbaren Energien zum inflationären Umfeld bei.

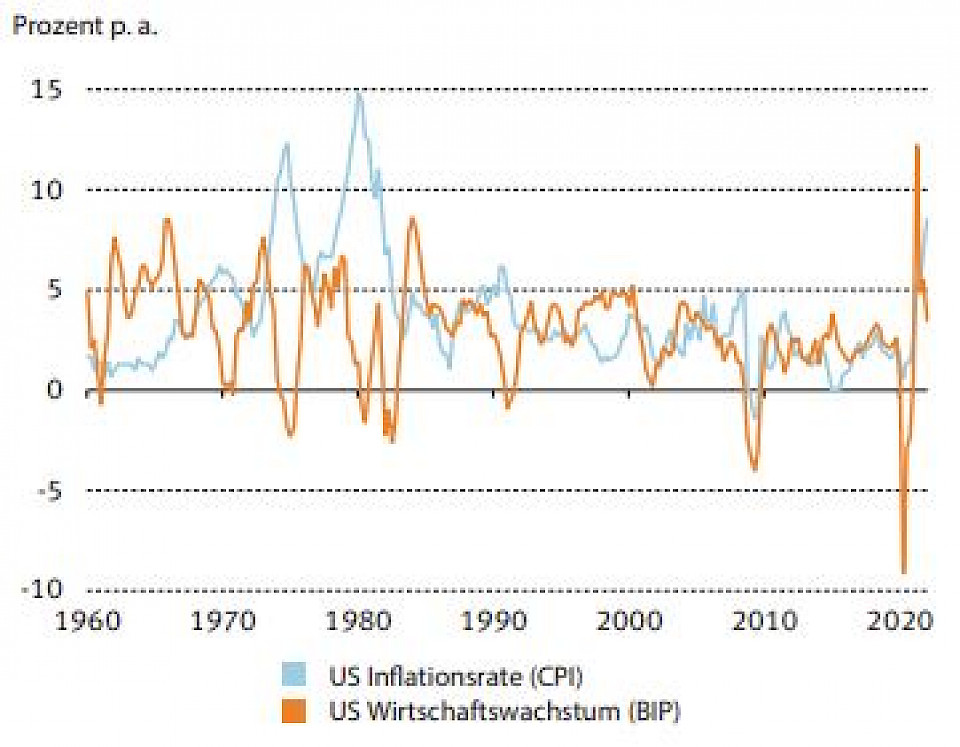

Inflation und Wirtschaftswachstum: Bis in die 1970er Jahre glaubte man, eine Regierung könne das Wachstum steigern, indem sie eine höhere Inflation in Kauf nehme. Als in den nachfolgenden Jahren die Inflation stark stieg, die Wirtschaft hingegen nur noch wenig wuchs oder gar schrumpfte, wurde dieser Zusammenhang zunehmend infrage gestellt. Heute ist sich die Mehrheit der Ökonomen einig, dass eine hohe Teuerung einen negativen Effekt auf die wirtschaftliche Entwicklung hat. Sie verringert aufgrund der höheren Unsicherheit die Investitions- und Konsumbereitschaft von Unternehmen und Haushalten. Eine stabile, niedrige Inflation um 2% kann hingegen förderlich fürs Wachstum sein.

Verbraucherpreis- (CPI) und Produzentenpreisindex (PPI): Sie messen beide die Teuerung eines definierten Warenkorbs. Dessen Inhalt ist allerdings unterschiedlich. Die im CPI enthaltenen Güter und Dienstleistungen sind die, welche Bewohner städtischer Gebiete typischerweise konsumieren. Er entspricht der durchschnittlichen Preisveränderung jedes Artikels im Korb. Im Gegensatz dazu misst der PPI die Veränderung der Verkaufspreise für Rohwaren und Zwischenprodukte. Dazu gehören u. a. Bergbau, verarbeitendes Gewerbe, Landwirtschaft und Baugewerbe. Weil sich diese Verkaufspreise direkt auf die Preise im Einzelhandel auswirken, gilt der PPI als Frühindikator für den Inflationsdruck.

Gesamtinflation und Kerninflation: Die Gesamtinflation ist die Zahl, die als Verbraucherpreisindex ausgewiesen wird. Sie zeigt die Entwicklung der Lebenshaltungskosten und beinhaltet alle teuerungsrelevanten Artikel einer Volkswirtschaft. Bei der Kerninflation werden die CPI-Komponenten herausgerechnet, die von Monat zu Monat starke Schwankungen aufweisen können, was zu einer unerwünschten Verzerrung der Gesamtzahl führen kann. Die am häufigsten entfernten Komponenten sind Lebensmittel und Energie.

Preisindex für persönliche Konsumausgaben: Die US-Notenbank definiert ihr Inflationsziel nicht anhand des CPI, sondern des Preisindex für persönliche Konsumausgaben (PCE). Zwar berechnen beide Indizes das Preisniveau anhand eines Warenkorbs, jedoch erfasst der CPI nur die Ausgaben für Artikel, die aus eigener Tasche bezahlt werden. Andere Ausgaben, die nicht direkt bezahlt werden, sind nur im PCE enthalten, beispielsweise die Kosten einer medizinischen Versorgung, die von einer vom Arbeitgeber bezahlten Versicherung übernommen werden.

Der wichtigste Unterschied besteht aber darin, wie die Indizes Veränderungen im Warenkorb berücksichtigen. Im Gegensatz zum CPI berücksichtigt der PCE die Substitution von Gütern und passt den Warenkorb entsprechend an. Steigt etwa der Brotpreis, kaufen die Menschen weniger Brot, und das Gewicht im PCE-Warenkorb sinkt, während sich der CPI-Warenkorb nicht verändert.

Was die Inflation für die Finanzmärkte bedeutet, erklärt Deyfus Banquiers für die drei Anlageklassen Aktien, Obligationen und Währungen.

Aktien: Diese entwickeln sich besonders gut bei moderater und stabiler Inflation, weil die Unsicherheiten klein und die Unternehmensgewinne gut prognostizierbar sind. Plötzliche Preisanstiege hingegen sind ein Risiko für die operativen Margen, weil gestiegene Produktionskosten, wenn und in welchem Umfang, in der Regel nur verzögert weitergegeben werden können.

Höhere Inflationsraten zwingen die Notenbanken zu einer restriktiveren Geldpolitik mit höheren Zinsen, was die Aktienbewertungen aufgrund steigender Diskontsätze schrumpfen lässt. Zudem trüben die Massnahmen zur Inflationsbekämpfung die Wachstumsaussichten und erhöhen so den Druck auf Aktien. Der Rohstoffsektor sowie Firmen, die steigende Produktionskosten rasch weitergeben können, sind unter diesen Umständen zu präferieren.

Obligationen mit fixem Coupon und vordefinierter Rückzahlung bei Verfall (Nennwert) sind stark abhängig von Inflationsveränderungen. Die festgelegten Zinszahlungen spiegeln die Inflationserwartungen zum Emissionszeitpunkt und werden auch bei veränderten Marktgegebenheiten nicht nachträglich angepasst. Beschleunigt sich die Inflation, sind die diskontierten zukünftigen Coupons und Rückzahlungen heute weniger wert, was zu Kursverlusten der Obligationen führt. Der Verlust ist umso grösser, je länger die Restlaufzeit der Obligation ist.

Inflationsgeschützte Anleihen (TIPS) bieten einen Schutz vor steigender Inflation. Der Nennwert ist an die realisierte Inflation gekoppelt und garantiert so eine reale Rendite, die unabhängig von der Teuerung ist.

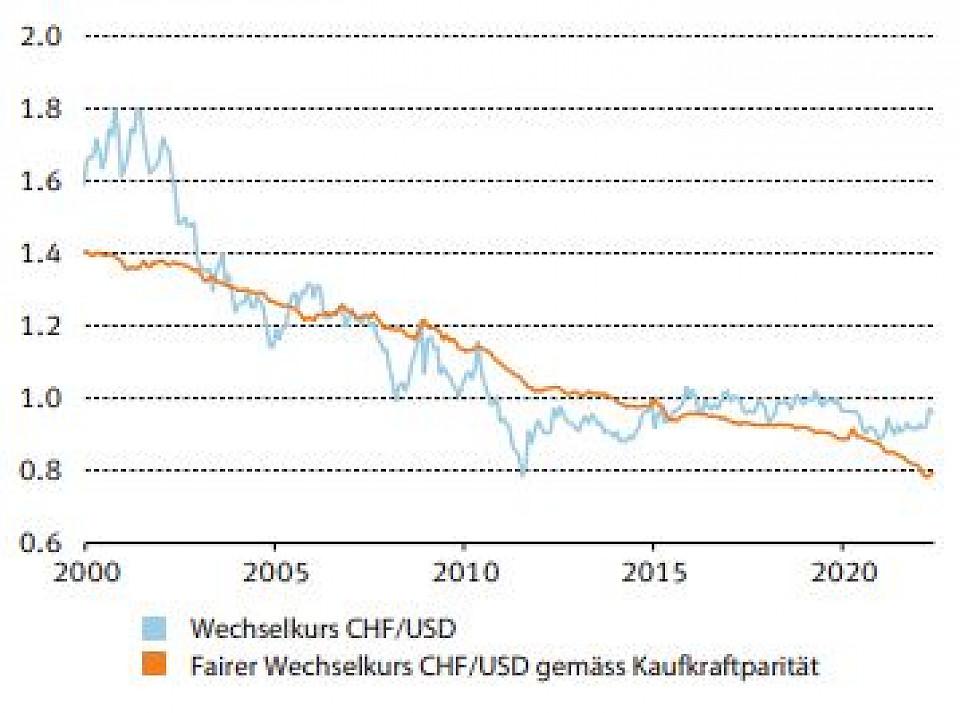

Währungen: Die Theorie der Kaufkraftparität besagt, dass der Wechselkurs zwischen zwei Währungen im Gleichgewicht ist, wenn die Kaufkraft in beiden Ländern identisch ist. Das bedeutet, dass der Wechselkurs dem Verhältnis der Preisniveaus der beiden Länder für einen festen Korb von Waren und Dienstleistungen entsprechen sollte. Wenn das inländische Preisniveau eines Landes steigt, sollte die Währung günstiger werden, um zum Gleichgewicht zurückzukehren.

Langfristig neigen Währungen also dazu, ihre Wechselkurse den jeweiligen Inflationsdifferenzen anzugleichen. Kurzfristig treiben jedoch Wirtschaftsdaten und Finanzmarkteinflüsse wie Geldpolitik und Zinsdifferenzen die Wechselkursentwicklung.