11.03.2026, 11:13 Uhr

Raiffeisen hat im vergangenen Jahr den Druck auf die Zinsmargen zu spüren bekommen und weniger verdient. Im Hypothekarmarkt hat die Gruppe ihren Marktanteil weiter erhöht. Auch die Zahl der verwalteten Vermögen...

Die Aussichten für die Asset-Management-Branche in der Schweiz haben sich im Vergleich zum ersten Halbjahr 2019 eingetrübt. Die Aussichten für die Schweizer Wirtschaft sowie die Finanzmärkte sehen die in der Schweiz ansässigen Asset-Management-Firmen hingegen weiterhin positiv. Die Risiken werden allerdings als höher eingeschätzt als noch im Frühjahr.

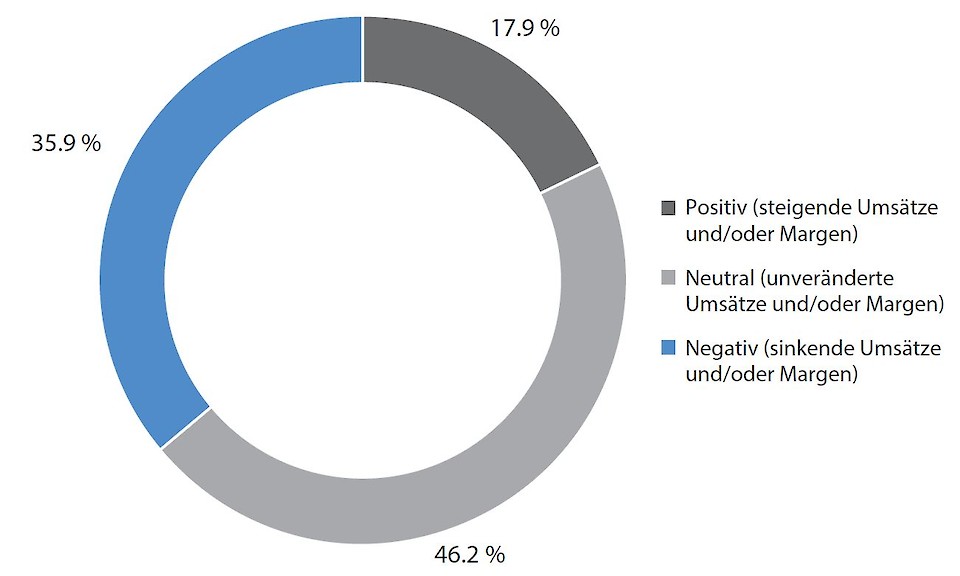

Mehr als ein Drittel der Anlageexperten rechnet mit einem negativen Geschäftsumfeld in den nächsten 12 Monaten. Dies geht aus dem Swiss Asset Managers’ Survey hervor, einer halbjährlichen Umfrage unter in der Schweiz ansässigen Asset-Management-Unternehmen, die von der Asset Management Plattform Schweiz durchgeführt wird. Demnach ist das Lager der Optimisten nur halb so gross, während knapp die Hälfte der Umfrageteilnehmer eine Stagnation erwartet.

Als wichtigste Voraussetzung für den Erfolg sehen die Asset Manager die Performance ihrer Produkte, gefolgt von der Verfügbarkeit hochqualifizierter Arbeitskräfte. Weniger wichtig scheint dagegen der uneingeschränkte Zugang zum EU-Markt zu sein. Offenbar haben viele der befragten Asset Manager Wege gefunden, um an EU-Kunden zu gelangen oder konzentrieren sich auf andere Märkte, wie die Autoren des SAM Survey feststellen.

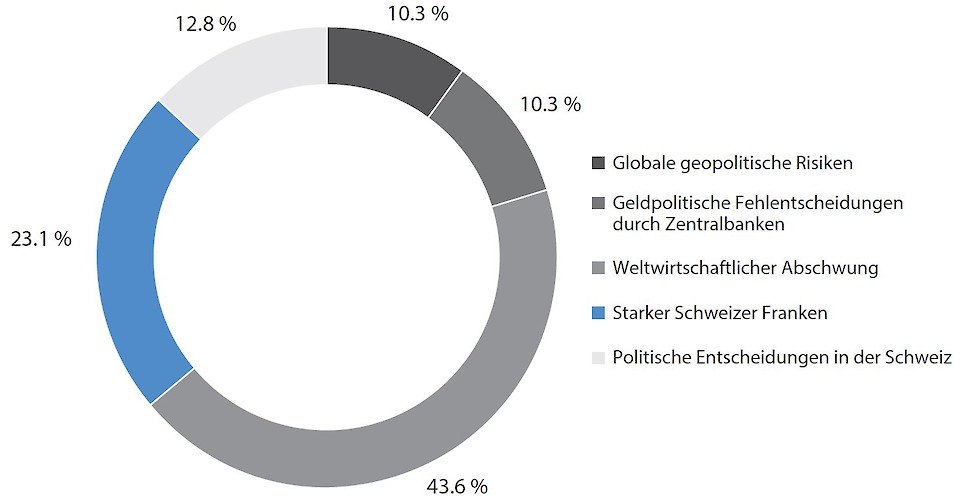

Die geopolitischen Unsicherheiten haben in den Augen der Asset Management Experten deutlich zugenommen und belasten zunehmend auch die Schweizer Wirtschaft. Die grösste Gefahr für die hiesige Wirtschaft droht weiterhin aufgrund des sich abzeichnenden wirtschaftlichen Abschwungs im Ausland.

Aufgestiegen im Sorgenbarometer ist der erneut stärker gewordene Schweizer Franken: beinahe jeder vierte Umfrageteilnehmer sieht darin das grösste Risiko für die Schweizer Wirtschaft. Gemäss den Experten dürfte die Frankenstärke anhalten. Über die Hälfte der befragten Experten glauben indes, dass das institutionelle Rahmenabkommen zwischen der Schweiz und der EU zwar nicht innert Jahresfrist, aber innerhalb der nächsten drei Jahre abgeschlossen wird.

Eine starke Verschiebung im Vergleich zum SAM Survey im Frühjahr hat sich bei der Zinseinschätzung ergeben: so gehen aktuell rund 40% der Umfrageteilnehmer davon aus, dass die langfristigen Zinsen in der Schweiz weiter fallen werden. Im Frühjahr lag dieser Wert noch bei 10%. Rund 60% der befragten Asset Manager halten die aktuelle Geldpolitik der Schweizerischen Nationalbank (SNB) für angemessen. Das Lager der Befürworter einer restriktiveren Geldpolitik hat gegenüber dem Frühjahr abgenommen, die Unterstützung für eine nochmalige Lockerung der Geldpolitik ist dagegen leicht angestiegen. Beinahe alle Asset Manager rechnen mit einem Aufheben der Negativzinsen nicht vor dem Jahr 2022. Nur ein einziger Umfrageteilnehmer hält den Schweizer Franken aktuell für unterbewertet, wobei von den restlichen Experten genau die Hälfte die aktuelle Bewertung als fair und die andere Hälfte als zu hoch taxiert.

85% aller Befragten erwarten für den Schweizer Aktienmarkt eine positive Rendite zwischen 0 bis 7% über die nächsten 12 Monate. Nur jeder Zehnte geht davon aus, dass Schweizer Aktien leicht negativ abschneiden werden, jedoch rechnet kein einziger Teilnehmer mit einem stark negativen Resultat. Als Renditetreiber werden dabei die lockere Geldpolitik wie auch ein trotz steigenden Unsicherheiten positives wirtschaftliches Umfeld gesehen.

Bei der Asset Allocation hält der Trend zu alternativen Anlageklassen wie Private Equity, Private Debt, Infrastruktur, Hedge Fonds, Rohstoffe und Insurance Linked Securities an. So planen über 60% der befragten Anlageexperten in den nächsten sechs Monaten eine Erhöhung ihrer Allokation in alternative Anlagen. Im Bereich der Aktien planen über die Hälfte der Teilnehmer eine Erhöhung der Allokation. Dagegen herrscht bei zinssensitiven Anlageklassen Zurückhaltung: Nur rund jeder Zehnte plant eine Erhöhung der Obligationen-, Immobilien- oder Bargeld-Quote.

Bei den Anlageinstrumenten planen nur noch gut 50% der befragten Anlagespezialisten (Vorstudie: 70%) eine höhere Allokation in aktiv verwaltete Fonds. Dagegen scheinen passive Produkte (23% gegenüber 17% in der Vorstudie) weiter an Bedeutung zu gewinnen. Ein Drittel der Umfrageteilnehmer plant eine Erhöhung der Allokation mittels Direktinvestitionen in börsengehandelte Finanzinstrumente wie etwa Aktien (also nicht über den Umweg eines Fonds), und knapp ein Viertel möchte die Allokation direkt in nicht-kotierte Anlagen erhöhen, also beispielsweise in Immobilien oder mittels Investitionen in privat gehaltene Unternehmen.

Stark zugenommen im Vergleich zur Frühjahrsstudie haben die nach nachhaltigen Kriterien verwalteten Vermögen. So ist bereits bei der Hälfte der befragten Asset Manager mehr als 25% aller Vermögen nach ESG-Standards investiert. Als wichtigster Treiber für das Wachstum im Bereich nachhaltiger Anlagen wird weiterhin die Kundennachfrage gesehen, wobei gleichzeitig der regulatorische Druck zu steigen scheint. Als grösste Hindernisse für einen noch grösseren Erfolg der nachhaltigen Produkte werden teilweise mangelnde Transparenz und ein zu kurzer Leistungsausweis gesehen. Schliesslich schätzen über drei Viertel der befragten Experten die Rolle und die Verantwortung der Asset Manager beim Kampf gegen den Klimawandel als wichtig oder sehr wichtig ein.

Die vorliegende, zweite Ausgabe des Swiss Asset Managers’ Survey wurde vom 2. bis 30. September 2019 durchgeführt. Insgesamt nahmen Anlageexperten von 39 Asset Management Unternehmen daran teil. Dabei handelt es sich sowohl um börsennotierte als auch um privat gehaltene Unternehmen. Die teilnehmenden Unternehmen verwalten in der Schweiz Vermögenswerte von über 2‘000 Milliarden Franken.