06.03.2026, 10:53 Uhr

Der Krieg im Iran erschüttert die Energiemärkte. Doch der eigentliche Strukturbruch liegt woanders: Geopolitik und künstliche Intelligenz treiben die Welt in eine neue Ära der Energieinfrastruktur. Der Krieg...

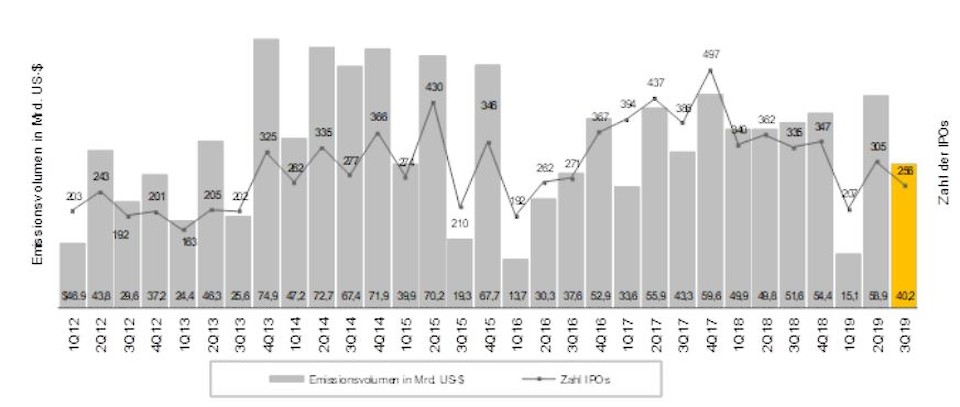

Das weltweite Emissionsvolumen ist im dritten Quartal dieses Jahres um 22% auf 40 Milliarden US-Dollar gesunken. Die Zahl der Börsengänge ist ebenfalls um über 20% geschrumpft. Hingegen werden von EY bis Ende Jahr steigende IPO-Aktivitäten erwartet.

Angesichts politischer Unsicherheiten und einer sich abschwächenden Konjunktur sind Unternehmen derzeit mit Börsengängen zurückhaltend: Im –traditionell sowieso wenig aktiven – dritten Quartal 2019 wurden weltweit 256 Börsengänge erzielt, 24% weniger als im entsprechenden Vorjahreszeitraum. Das Emissionsvolumen sank um 22% auf 40 Milliarden US-Dollar. Das sind Ergebnisse des aktuellen weltweiten IPO-Barometers des Prüfungs- und Beratungsunternehmens EY.

In China lagen die Emissionserlöse mit 19 Milliarden US-Dollar deutlich (um 32%) unter dem Niveau des starken Vorjahresquartals. Die Zahl der IPOs stieg hingegen von 83 auf 88, dies auch dank der erfolgreich neu eingeführten Technologiebörse "STAR". Der US-Markt entwickelte sich mit 39 IPOs (minus 30%) und einem Emissionsvolumen von zwölf Milliarden US-Dollar (minus 6%) ebenfalls schwach.

Dagegen lagen in Europa die Einnahmen aus Börsengängen mit 3,5 Milliarden US-Dollar auf Vorjahresniveau. Allein der IPO des deutschen Software-Unternehmens Teamviewer hatte dabei ein Volumen von rund 2,2 Milliarden US-Dollar – damit fand der weltweit zweitgrösste Börsengang dieses Quartals in Europa statt. Insgesamt ging die Zahl der IPOs an europäischen Börsen jedoch um 42% von 38 auf 22 zurück – vor allem aufgrund der sehr schwachen Entwicklung an den britischen Börsen, wo nur noch ein Börsengang stattfand. In der Schweiz fanden zwischen Juli und September 2019 keine Börsengänge statt.

Von den weltweit zehn grössten Börsengängen des gesamten laufenden Jahres entstammten gemäss EY sechs dem Technologie-Sektor; 36% des gesamten Emissionsvolumens entfielen auf Technologie-IPOs. Die grösste Transaktion des Jahres war der Börsengang des US-Fahrdienstvermittlers Uber mit einem Volumen von 8,1 Milliarden US-Dollar. Traton (Volumen: 1,6 Milliarden US-Dollar) ist das bisher einzige Industrieunternehmen unter den Top-IPOs des Jahres 2019.

"Der weltweite IPO-Markt befindet sich im Wartemodus", analysiert Jolanda Dolente, Leiterin Financial Accounting Advisory Services bei EY in der Schweiz. "Derzeit wagen sich vor allem Technologie- oder Gesundheitsunternehmen aus der Deckung – für IPO-Kandidaten aus anderen Branchen ist die Situation hingegen schwierig. Die Investoren sind wählerisch und sehr vorsichtig."

Die Aussichten für das traditionell besonders aktive vierte Quartal seien gemischt, ergänzt Dolente. "Einerseits sorgt in Europa der Brexit weiterhin für Unsicherheit, weltweit dämpft der chinesisch-amerikanische Handelskonflikt das Vertrauen der Investoren, und schwache Wirtschaftsdaten führen immer wieder zu Konjunktursorgen. Andererseits führt die nun länger als erwartet andauernde Niedrigzins-Politik grosser Notenbanken für weiteren Anlagendruck auf Seite der Investoren." Vor diesem Hintergrund wachse die Pipeline hochwertiger IPO in Wartestellung weiter an – auch in der Schweiz, wo seit Jahresbeginn vier IPOs stattfanden: Aluflexpack, Stadler Rail, Alcon und Medacta Group.

Immerhin konnten sich laut EY Investoren im dritten Quartal insgesamt erneut über zum Teil kräftige Kursgewinne freuen: Vor allem in Asien, wo das Kursplus der Börsenneulinge am ersten Handelstag bei 51% lag, auf den amerikanischen Märkten immerhin noch bei 16% und in Europa bei 3%. Bei Investoren, welche die neuen Aktien seit dem Ausgabetag halten, beläuft sich das Plus derzeit auf 71% in Asien, 11% an den amerikanischen Märkten und 10% in Europa. "Die Kursentwicklung der Börsenneulinge war mehrheitlich gut und in vielen Märkten deutlich besser als die allgemeine Entwicklung der grossen Aktienindizes", betont Dolente. "Anleger haben also insgesamt gute Erfahrungen bei ihren Investments gemacht. Hinzu kommt der hohe Anlagedruck, es ist viel Geld im Markt, das nach Anlagechancen sucht. Alles in allem erwarten wir daher weltweit eine steigende IPO-Aktivität im anstehenden vierten Quartal."