09.03.2026, 08:52 Uhr

Der Markt für tokenisierte Realwerte wächst rasant – und die Infrastruktur, die institutionelle Anleger bislang vermissten, nimmt nun konkrete Formen an. Die Schweizer Amina Bank tritt als erste regulierte Bank...

Die Schweizer Banken haben im vergangenen Jahr trotz schwierigem wirtschaftlichem Umfeld solide gewirtschaftet. Wie aus dem Bankenbarometer 2019 der Bankiervereinigung hervorgeht, erzielten die Finanzinstitute 2018 mehr Gewinn, verwalteten aber weniger Vermögen. Die Anzahl Beschäftigte ging 2018 leicht zurück.

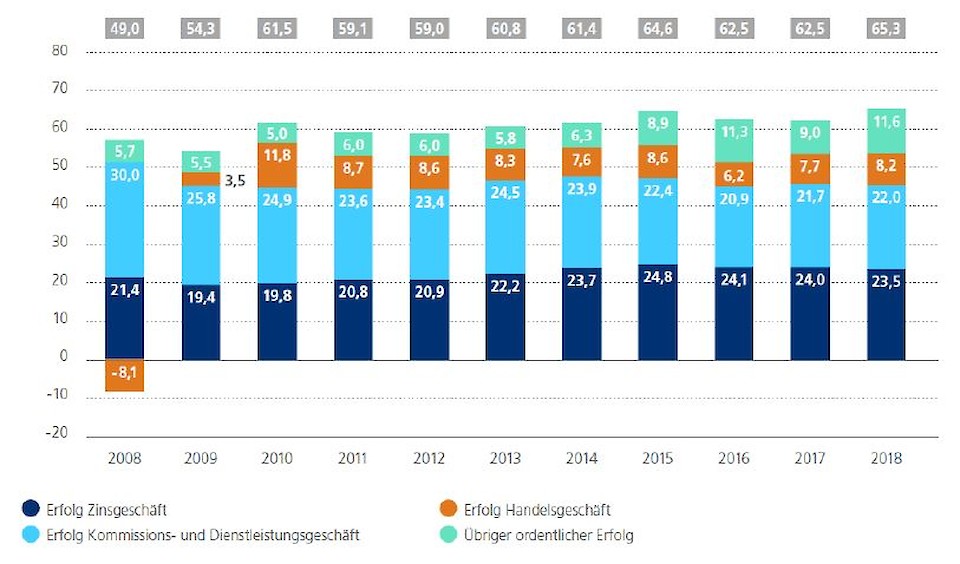

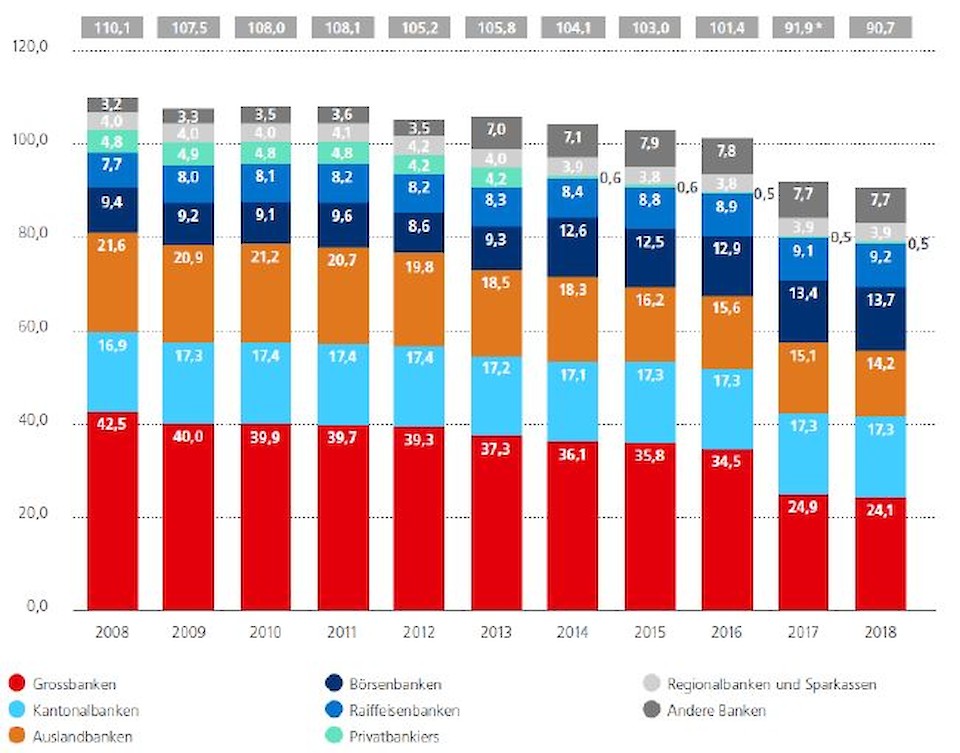

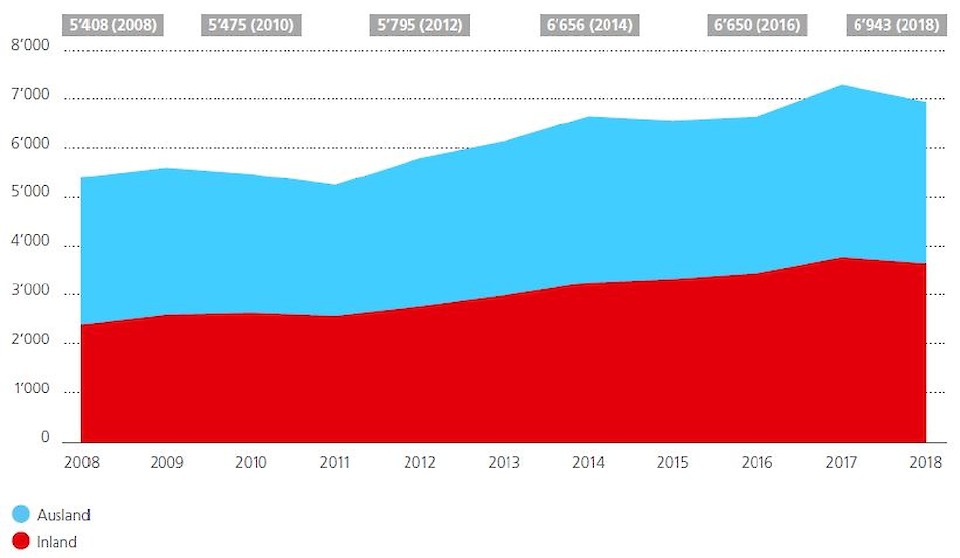

Der aggregierte Geschäftserfolg der Banken stieg 2018 um 4,6 Prozent auf 65,3 Mrd. Franken. Der Jahresgewinn der 248 Banken (Vorjahr: 253) stieg um 17,3 Prozent gegenüber dem Vorjahr an und betrug 11,5 Mrd. Franken. Das verwaltete Vermögen ging um 4,8 Prozent auf 6’943 Mrd. Franken zurück. Mit einem Marktanteil von 26,6 Prozent ist die Schweiz weiterhin Weltmarktführerin in der grenzüberschreitenden Vermögensverwaltung für Privatkunden, wie aus dem am Donnerstag veröffentlichten Bankenbarometer der Schweizerischen Bankiervereinigung (SBVg) hervorgeht.

Die Anzahl Beschäftigte im Inland (90’660 Personen in Vollzeitäquivalenten) ging nur leicht um 1,4 Prozent zurück. Ein Teil des leichten Rückgangs sei damit zu erklären, dass Stellen in Konzerneinheiten verlagert wurden, die nicht von der Bankenstatistik erfasst werden, heisst es in der Medienmitteilung. Im ersten Halbjahr 2019 verzeichnet die Beschäftigtenzahl gemäss einer von der SBVg

durchgeführten Umfrage eine leichte Zunahme. "Laut unserer Umfrage rechnen drei von fünf Banken für die zweite Jahreshälfte mit einer stabilen Beschäftigungssituation", kommentiert August Benz, Stv. CEO der Schweizerischen Bankiervereinigung (SBVg) und Leiter Private Banking & Asset Management. Gut ein Viertel der befragten Banken erwartet einen höheren inländischen Personalbestand, davon überdurchschnittlich viele beim Private Banking. Der Anteil der Banken, die gemäss der SBVg-Umfrage im zweiten Halbjahr einen Personalabbau erwarten, ist allerdings so hoch wie seit fünf Jahren nicht mehr.

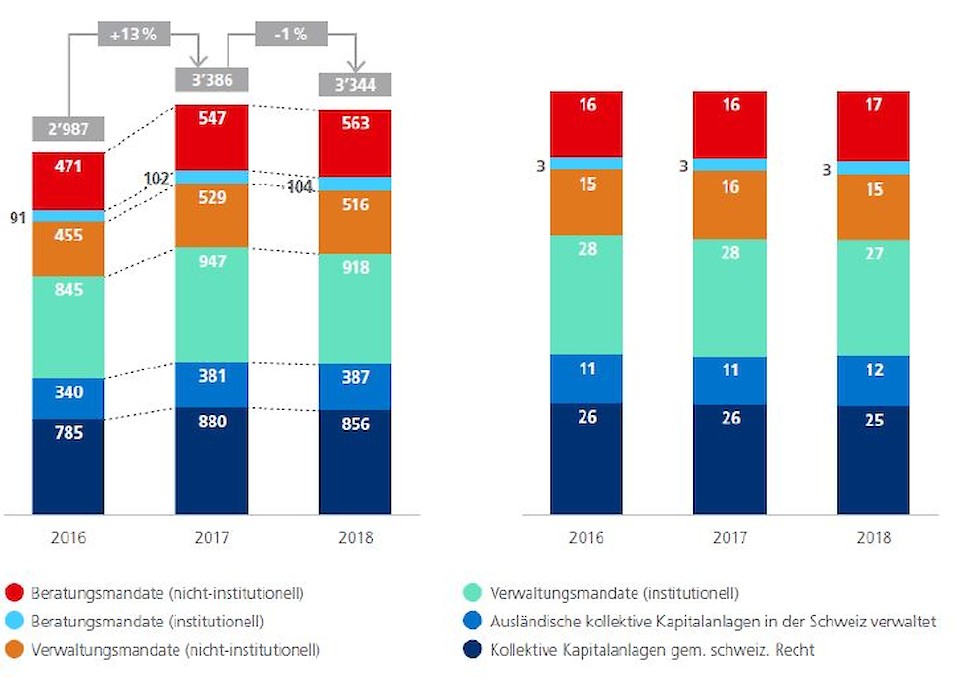

In der Schweiz wächst das Wealth Management zwar weniger stark als an den Konkurrenzstandorten, dennoch konnte in den vergangenen Jahren ein Nettowachstum der verwalteten Vermögen verzeichnet werden. Die hiesigen Banken verwalteten 2018 rund 3'700 Mrd. Franken an Privatvermögen. Davon stammen 2'300 Mrd. Franken aus dem grenzüberschreitenden Geschäft. In den letzten fünf Jahren nahmen die grenzüberscheitend verwalteten Vermögen um 300 Mrd. Franken zu. Im Investment Management – die "Produktionsstätte des Finanzplatzes Schweiz", wie es die Bankiervereinigung nennt – wurden im vergangenen Jahr 3'300 Mrd. Franken (-1% gegenüber dem Vorjahr) verwaltet. Der Anteil der nachhaltigen Anlagen machte 20% aus. Die kollektiven Anlagen nach ausländischem Recht haben zugenommen und das Volumen der Beratungsmandate von Privatkunden ist gewachsen.

Die SBVg weist darauf hin, dass die Banken verlässliche Rahmenbedingungen benötigen, um die Wettbewerbsfähigkeit des Finanzplatzes Schweiz sicherzustellen. Zentral für den Export von Bankdienstleistungen und -produkten ist der Marktzugang nach Europa, der nach wie vor Restriktionen unterliegt. Die Aberkennung der Börsenäquivalenz durch die EU steht exemplarisch für die unvorteilhafte Verhandlungslage der Schweiz mit der EU. Aber auch wettbewerbsfähige steuerliche Rahmenbedingungen seien elementar für den Finanzplatz Schweiz. Dies schaffe die Möglichkeit, sich im aktuell schwierigen Umfeld aus eigener Kraft in neuen Geschäftsfeldern verstärkt zu etablieren. "Die Banken müssen sich in der Tiefzinsphase und aufgrund des anhaltenden Margendrucks auf Geschäftsfelder mit Wachstumspotenzial wie etwa Sustainable Finance fokussieren", sagt Martin Hess, Chefökonom der SBVg.

"Optimale Rahmenbedingungen" seien auch nötig, um die aus der Digitalisierung resultierenden Veränderungen in der Wertschöpfungskette nutzen zu können. Die für die Banken wichtigen Innovationen entstehen laut Bankiervereinigung sowohl im Wettbewerb als auch im Zusammenspiel mit Fintech- und Blockchain-Firmen. Digital Assets (z.B. elektronische Währungen), Cloud Banking, Open Banking und Anwendungen der künstlichen Intelligenz seien auf dem Radar der Banken. Die Bankiervereinigung geht davon aus, dass sich die strukturelle Neuordnung im Bankensektor angesichts gesunkener Margen und der fortschreitenden Digitalisierung der Finanzbranche auch in den kommenden Jahren fortsetzen dürfte.