17.02.2026, 15:28 Uhr

Der Ausgleichsfonds der Sozialversicherungen AHV, IV und EO hat das Anlagejahr 2025 mit einer Nettorendite von 6,34 Prozent abgeschlossen. Das verwaltete Vermögen stieg auf 50,6 Milliarden Franken. Doch die...

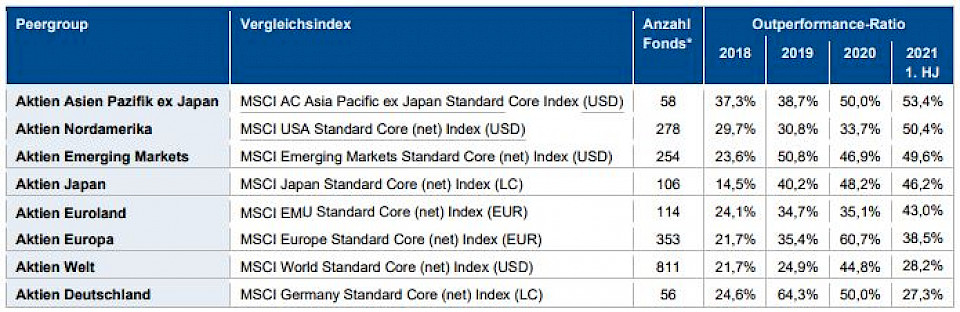

Von mehr als 2000 von der Ratingagentur Scope analysierten Aktienfonds in Deutschland haben 38% im ersten Halbjahr ihren Vergleichsindex übertroffen. Das ist deutlich weniger als im gesamten letzten Jahr mit 46%. Am besten schnitten die Kategorien Asien/Pazifik ohne Japan und Nordamerika ab. Weshalb der Rückschlag?

Aktive Aktienfonds konnten in den ersten sechs Monaten 2021 ihren hohen Outperformance-Anteil vom vergangenen Jahr nicht bestätigen. Hatten im Gesamtjahr 2020 noch 46% eine Überrendite erzielt, waren es im jüngsten halben Jahr unter den 2030 von Scope untersuchten aktiven Fonds noch 38%, die besser als ihre Vergleichswerte abschnitten.

Der Outperformance-Anteil differiert dabei unter den acht von der Ratingagentur definierten regionalen Kategorien stark. Aktien Asien/Pazifik ex Japan und Nordamerika waren die einzigen mit einem weiterhin hohen Wert von 53 resp. 50%, wobei der Anteil in der Nordamerika-Gruppe kräftig zulegte. Dann sinkt die Quote bis zu 27% der aktiv verwalteten Aktienfonds für Deutschland erheblich (vgl. Tabelle).

Die meisten globalen Aktienindizes gewannen im ersten Halbjahr 2021 deutlich an Wert. Trotzdem war es für aktive Fondsmanager bisher ein gemischtes Jahr. Ein wichtiger Grund dafür sind die Trendwechsel am Markt, wie Scope erklärt. Die Favoriten im vergangenen Jahr, wie zum Beispiel Aktien China oder Technologietitel, konnten bislang nicht an ihren Erfolg anknüpfen. Wer an ihrer Gewichtung festhielt, musste relativ gesehen teils beträchtliche Abstriche in Kauf nehmen. Auf Technologietitel lastete etwa die Halbleiterknappheit.

Ein anderer Umschwung betrifft den teilweise schnellen Wechsel zwischen den Investmentstilen Value und Growth. Er macht es Fondsmanagern zum Teil nicht leicht, den Markt zu greifen und den Vergleichsindex zu übertreffen, nimmt Scope die aktiven Fonds in Schutz.

Was die aktiven Aktienfonds für Deutschland angeht, hatte ihnen ein starkes Übergewicht in Mid- und Small-Caps gerade im letzten Jahr zu hohen Überrenditen verholfen. Vergangenes Jahr waren solche Werte in einem durchschnittlichen Fonds mit knapp 20% vertreten – in der Benchmark (MSCI Germany) hingegen mit weniger als 10%.

Weil sich im zurückliegenden halben Jahr deutsche Nebenwerte, zum Beispiel Aktien aus dem MDax oder dem SDax, aber teilweise deutlich schlechter entwickelt haben als ihre grossen Pendants aus dem Dax, sehen viele Fonds mit einem hohen Nebenwerteanteil im Vergleichszeitraum entsprechend schlecht aus.

Aber auch die Kategorie Aktien Welt, mit mehr als 800 aktiv gemanagten Fonds die grösste der untersuchten Peergroups, bekam ihr Fett ab. Mit einer Outperformance-Quote von 28% rangiert sie nur bruchteilig vor Deutschland. Im vergangenen Jahr hatte der Anteil noch 45% betragen, wobei nur 2017 das Ergebnis mit 56% noch besser war. In den Jahren 2018 und 2019 waren die Zahlen ähnlich niedrig wie zuletzt.

Es erstaunt nicht, dass die Ergebnisse für die ersten sechs Monate weiterhin Argumente für diejenigen Kritiker, die behaupten, dass effiziente Aktienmärkte es aktiven Fondsmanagern erschweren, Outperformance zu generieren. "Die globalen Aktienmärkte haben die erste Jahreshälfte mit einem starken Anstieg beendet, was besonders mit der allgemeinen wirtschaftlichen Erholung einherging, die den Aufschwung auch auf zyklische Sektoren ausweitete. Denn nachdem in der Frühphase der Corona-Krise in 2020 vor allem Technologie- und Internetwerte von den Auswirkungen der Pandemie und der Lockdowns profitierten, gab es spätestens mit der Zulassung erster Covid-Impfstoffe für den breiten Aktienmarkt starke Aufwärtsbewegungen", führt Scope zur Verteidigung der aktiven Fonds an.

Passive Fonds sind in einer stark haussierenden Börse nach dem Motto, die Flut hebt alle Boote, im Vorteil. Aber der Aufschwung, auch das eine Binsenwahrheit, wird nicht ewig dauern. Dann könnten Erfahrung und fundierte Analyse wieder stärker gefragt sein und aktive Fonds an Erfolg zulegen.