20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

"Wenn die Fed die Leitzinsen in diesem Jahr zum ersten Mal anhebt, dürften die Finanzmärkte erneut durchgeschüttelt werden", erklärt Andreas Busch, Senior Analyst Economics des Anleihemanagers Bantleon.

Herr Busch, warum sind die Finanzmärkte der Schwellenländer im Sommer 2013 so stark unter Druck geraten?

Andreas Busch: Dass die Schwellenländer im Sommer 2013 anders als vor der Leitzinswende der Fed 2004 so heftig abgestraft wurden, hat Gründe, deren Ursprünge mehrere Jahre zurückliegen. So hat das Wirtschaftswachstum der aufstrebenden Volkswirtschaften seit Beginn der 2000er Jahre sehr stark angezogen. Ihre Expansionsraten überstiegen von Jahr zu Jahr deutlicher die BIP-Zuwächse in den entwickelten Volkswirtschaften. Dieser Wachstumsboom steigerte die Attraktivität der Schwellenländer für Investoren schon vor der Finanzkrise in den Jahren 2008/2009. Der Kapitalzufluss nahm entsprechend stetig zu und damit auch die Abhängigkeit der Länder von ausländischen Geldgebern. Begünstigt wurde diese Entwicklung durch die Folgen der Finanzkrise, die von den Industrieländern ausging. Platzende Immobilienblasen und eine ausufernde Verschuldung führten dazu, dass die entwickelten Volkswirtschaften immer mehr das Vertrauen der Investoren verloren. Im Vergleich dazu erschienen die fundamentalen Rahmenbedingungen in den Schwellenländern geradezu paradiesisch. Zudem führte die ultraexpansive Geldpolitik in den Industrienationen zu einem massiven Renditeverfall in diesen Ländern und erzeugte so einen Anlagenotstand. Ein Grund mehr für viele Anleger, ihr Geld verstärkt in den Schwellenländern anzulegen.

Aber was war dann das Problem?

Ben Bernankes Äusserungen wirkten wie ein Weckruf. Die aufkommende Angst vor dem Abebben der Liquiditätsflut führte zu einer realistischen Bewertung der fundamentalen Ertragsperspektiven in den Schwellenländern, die sich in den zurückliegenden sechs Jahren sukzessive verschlechtert hatten. Das zeigt zum Beispiel ein Blick auf den Vorsprung der BIP-Wachstumsraten der Schwellenländer vor den Expansionsraten der Industrienationen. 2009 war dieser am grössten und schmolz seitdem relativ stetig ab. Die Finanzmärkte hatten diese Verschlechterung bis ins Jahr 2013 hinein jedoch kaum beachtet erst nach Bernankes Äusserungen rückte das ungünstigere makroökonomische Umfeld stärker in den Fokus der Investoren. Verstärkt wurde die dadurch eingeleitete Korrektur durch Erwartungen, die aufstrebenden Volkswirtschaften müssten im Schlepptau der USA ebenfalls auf einen weniger expansiven geldpolitischen Kurs einschwenken, um ihre Währungen zu stützen, was die Wachstumsperspektiven zusätzlich belastete. In der Folge verloren Schwellenländer-Investments zunehmend an Attraktivität.

Mit welchen Auswirkungen rechnen Sie, wenn die Fed in diesem Jahr zum ersten Mal die Leitzinsen anhebt?

Die wachsende Zurückhaltung der Investoren im Sommer 2013 hat bereits zu einem Abbau der seit 2009 aufgelaufenen Überbewertungen geführt. Deshalb sollten die Schwellenländer im Fall einer zweiten Korrekturwelle weniger anfällig sein. Zudem dürften die Schwellenländer davon profitieren, dass als Ausgleich zur weniger expansiven US-Geldpolitik andere Notenbanken die Märkte weiter mit Liquidität fluten. Schliesslich bleiben die aufstrebenden Volkswirtschaften aufgrund ihres höheren wirtschaftlichen Wachstumspotentials, das auf eine günstigere demografische Entwicklung und den Nachholbedarf zurückzuführen ist, für Investoren aus den Industrienationen attraktiv. Dies spiegelt sich unter anderem im direkten Renditevergleich. Während Anleihen aus den entwickelten Volkswirtschaften gemessen an einem breiten Index gegenwärtig eine Rendite von etwa 1,5% erzielen, weist ein entsprechender Index für die Schwellenländer eine Rendite von immerhin 4,7% aus.

Werden alle Schwellenländer im gleichen Umfang betroffen sein?

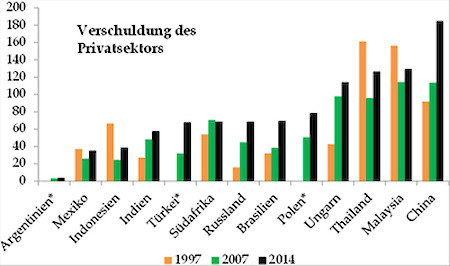

Bestimmt nicht. Wir sehen im ersten Zinsschritt der Fed einen zweiten Weckruf, der zu einer nochmaligen Differenzierung der einzelnen Länder im Hinblick auf ihre fundamentalen Risiken führen dürfte. Welche Nationen dann Gefahr laufen, stärker abgestraft zu werden, kann in einem ersten Schritt anhand von fünf grundlegenden Makro-Kennzahlen eingegrenzt werden. Das sind Auslandsverschuldung, Leistungsbilanzdefizit, Staatsverschuldung, Verschuldung von Privathaushalten und Unternehmen sowie Inflation. Unter Berücksichtigung dieser Kennzahlen riskieren die Länder Brasilien, Südafrika und die Türkei, die unsolide Staatsfinanzen und wachsende Aussenhandelsdefizite haben, erneut unter Druck zu geraten. Zudem sollten die Probleme in Ländern mit einer hohen Privatverschuldung kritischer betrachtet werden, beispielsweise China, Malaysia, Thailand und Ungarn nicht zuletzt, weil die Aussicht auf steigende Zinsen diese Volkswirtschaften deutlich belastet.

Wachsende Privatverschuldung** als Problem

Quellen: BIZ, BANTLEON;

*kein Wert für 1997,

**Privathaushalte und Unternehmen