20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Für das restliche Jahr sollten sich die Aussichten für Schwellenländeranleihen in Lokalwährung wieder verbessern. Denn die Belastung durch den starken US-Doller sollte laut GAM entfallen, während China in puncto Wachstum zulegen dürfte.

Im Jahr 2018 war das sehr ungleichmässig verteilte Wirtschaftswachstum problematisch für Anleihen in Schwellenländern (Emerging Markets/EM). Die europäische Schwäche lag laut Paul McNamara, Investment Director für Schwellenländeranleihen bei GAM Investments, auch an einigen Sonderfaktoren, die in rascher Abfolge Wirkung zeigten: neue Abgasvorschriften trafen die Automobilindustrie hart, niedrige Rhein-Pegelstände beeinträchtigten das verarbeitende Gewerbe und auch die Proteste der Gelbwesten in Frankreich hatten massive Auswirkungen. Das Fiasko rund um den Brexit tat ein Übriges.

GAM ist davon überzeugt, dass in diesem Jahr mit einer etwas ausgewogeneren Entwicklung zu rechnen ist, sodass sich die Abhängigkeit der Weltwirtschaft von den USA verringert. Der US-Dollar dürfte sich in diesem Jahr auch nicht mehr so stark entwickeln, wovon die Schwellenländer profitieren würden. Verändert sich der US-Dollar gegenüber den Währungen der G10-Länder um 1%, bewegt sich der EM-Währungsindex gewöhnlich um 1,5% gegenüber dem US-Dollar. Ein starker US-Dollar stelle daher ein Problem für die Kurse von EM-Anlagen dar, erklärt McNamara. Ein positiver Aspekt für die nahe Zukunft sei, dass die US-Notenbank (Fed) mittlerweile eine moderatere Geldpolitik verfolge: Statt drei oder vier Zinserhöhungen in diesem Jahr erwarte der Markt nur noch eine Zinssenkung.

Dennoch prognostiziert GAM für das US-Wachstum eine leichte Verlangsamung bis auf das Trendniveau. "Stand das Land in der Vergangenheit am Rande einer Rezession, war dies gewöhnlich das Ergebnis eines zu schnellen Kreditwachstums, infolgedessen entweder die Fed aggressiv die Zinssätze erhöhte, um die Inflation zu drücken und so das Wachstum zu dämpfen, oder die Kreditblase platzte von selbst, da Schulden nicht mehr zurückgezahlt werden konnten", schildert der Investment Director. Bei einem US-Kreditwachstum von immer noch unter 10% halten die Experten von GAM die Wahrscheinlichkeit einer Rezession kurzfristig für eher gering. Im vergangenen Jahr erhielt das US-Wachstum zusätzliche Impulse von der sehr expansiven Fiskalpolitik der Regierung Trump. Da der fiskalpolitische Impuls in diesem Jahr schwächer werden dürfte, sei ein Szenario, in dem die Wirtschaft unverändert mit 2,5% wächst, am wahrscheinlichsten.

McNamara macht darauf aufmerksam, dass die hohen US-Haushaltsdefizite, die den US-Dollar allmählich belasten könnten, indes beobachtet werden sollten. Durch die im vergangenen Jahr durchgesetzten Steuersenkungen werde die USA ein bedeutendes Defizit von rund 3% bis 3,5% des BIP ausweisen – auch in Jahren, in denen der Zyklus auf dem Höhepunkt sei und vielleicht mit einem Überschuss zu rechnen wäre. "Falls sich die Konjunktur von nun an verlangsamt, würde jede weitere fiskalpolitische Lockerung wohl zu einem schwächeren US-Dollar führen", behauptet der Experte.

Leider seien die letzten Daten aus Europa nicht besonders ermutigend gewesen, meint McNamara: "Die Faktoren, die Europa im Jahr 2018 belasteten, setzen dem Kontinent weiterhin zu, auch wenn wir der Ansicht sind, dass sich dies langsam bessern dürfte. Einige Frühindikatoren in Europa, vor allem in Bezug auf den Kreditimpuls, erscheinen relativ positiv. Daher halten wir es für recht wahrscheinlich, dass sich die Produktion in Europa stabilisieren wird." Er ist überzeugt, dass die chinesischen Behörden sich sehr bemüht haben, das Kreditwachstum zu bremsen und die allgemeine Verschuldung in der Wirtschaft zu reduzieren. Doch kurzfristig dürfte der starke Anstieg der Kreditvergabe zu Jahresbeginn in eine stärkere Aktivität münden. Das Wachstum in China, insbesondere im Bau- und im verarbeitenden Gewerbe, sei ein wichtiger Impulsgeber für Rohstoffe. China verbraucht 10% des weltweit geförderten Öls und damit etwa halb so viel wie die USA – beim Eisenerz sind es dagegen rund 54%, das 27-fache der USA. China ist weltweit der mit Abstand grösste Verbraucher von Kupfer, Nickel, Eisen, Kohle und Zement. Das sei für Südamerika und auch für Länder wie Malaysia und Indonesien von grosser Bedeutung, bekräftigt der Experte.

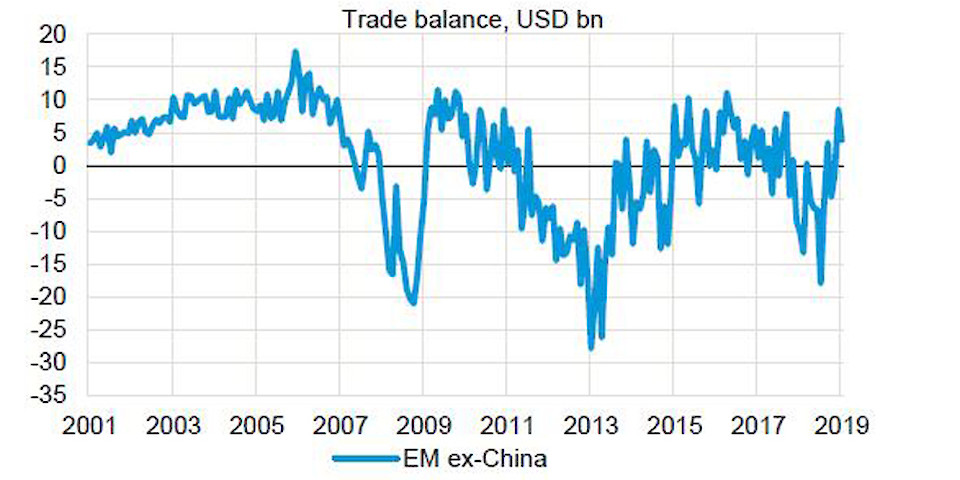

Als einer der wichtigsten Aspekte für die Währungen der Schwellenländer nennt McNamara die Zahlungsbilanz, da Anleihen in Lokalwährung eine starke positive Korrelation mit Fremdwährungen aufweisen. Er unterstreicht den grossen Einfluss des Wechselkurses auf die Inflation: "Wenn eine Währung abwertet, steigt die Inflationsrate. Zudem steigen die Zinssätze stark und belasten die Anleihenrenditen. Die Entwicklung der EM-Handelsbilanzen (siehe Abbildung unten) stimmt uns positiv." GAM hat China aus dieser Betrachtung ausgeklammert, da dort internationale Anleger derzeit aus dem Anleihenmarkt ausgeschlossen seien und die Handelsbilanz so enorm gross sei, dass die Entwicklungen in China dominieren würden.

Nachdem sich die Handelsbilanzen der Schwellenländer im vergangenen Jahr, wo lokale Währungen unterdurchschnittlich abschnitten, überwiegend verschlechtert hatten, befinden sie sich laut McNamara nach einer starken Korrektur nun wieder im positiven Bereich. Er ist der Meinung, dass dies in der Vergangenheit stets ein gutes Zeichen für die Performance war. In den ersten zehn Jahren dieses Jahrhunderts, als die Schwellenländer Handelsbilanzüberschüsse auswiesen, habe die Anlageklasse ordentliche Erträge erbracht. Ab dem Jahr 2008 begannen die Emerging Markets zu überhitzen und importierten deutlich mehr als sie exportierten, analysiert der Experte. Das Resultat sei ein fürchterliches Jahr für die Anlageklasse gewesen. Er führt weiter aus: "Auf die Erholung nach der globalen Finanzkrise folgte 2013 erneut eine Verschlechterung, die in dem 'Taper Tantrum' ihren Höhepunkt fand. 2016 und 2017 waren für die Anlageklasse zwei sehr gute Jahre, und nachdem sich die Bilanzen im Jahr 2018 verschlechtert hatten, weisen sie nun wieder Überschüsse aus."

Die letzte Erholung wurde von nicht-asiatischen Volkswirtschaften angetrieben, die auf den höheren Ölpreis weniger empfindlich reagieren. McNamara fügt hinzu: "Nun, da der Ölpreis gesunken ist, könnten wir allmählich auch eine Erholung der Handelsbilanzen in Asien feststellen, vor allem wenn China zulegt."

Erfreulicherweise gebe es keine Märkte, die in Bezug auf die Aussenhandelsbilanz labil wirken. Ein erfolgreicher aktiver Ansatz bestand laut GAM im letzten Jahr darin, die Türkei über weite Strecken zu meiden, da sich die Fundamentaldaten des Landes verschlechterten. GAM erwähnt auch die schwachen Erträge Argentiniens, sieht in Indien gewisse Anfälligkeiten und ist bezüglich Rumänien nicht sehr optimistisch eingestellt. Allerdings sei kein Land so anfällig, wie die Türkei und Argentinien im Jahr 2018 waren. "Die beiden erlitten im vergangenen Jahr Verluste von jeweils 30% und 40%. Das lag in erster Linie an der Währungsschwäche und wurde durch die Auswirkungen der Währungsschwäche auf die Inflation weiter verstärkt", erklärt McNamara. Wenn sich das Wachstum beschleunige, werde zwangsläufig auch mehr importiert. Es gebe nur eine kurze Phase, in der gleichzeitig ein solides Wachstum und robuste Aussenhandelsbilanzen bestehen würden.

Als erstes Risiko bei Schwellenländeranleihen nennen die Experten den stärkeren US-Dollar. Nach den Einschätzungen von GAM können Anlagen in EM-Währungen gegenüber dem Euro oder dem kanadischen oder australischen Dollar eine hervorragende Möglichkeit bieten, dieses Risiko zu beherrschen.

Das zweite Risiko ist laut McNamara ähnlicher Natur: der US-Zinserhöhungszyklus. Sollten die USA weiterhin kräftig wachsen, könnten die Inflationsbedenken zunehmen und zu höheren Zinssätzen führen. Wahlweise könne die Fed beschliessen, dass ihr neutraler Zinssatz etwas höher sein müsse als aktuell. So oder so könne eine weitere Ausweitung des Zinsunterschieds zwischen den USA und den übrigen Industrieländern zu einem stärkeren US-Dollar führen. GAM schätzt diese Risiken jedoch als eher gering ein und nennt das schwache Wachstum in Europa als grössere Besorgnis.

In puncto Handelskrieg habe die Regierung Trump ihr Augenmerk bislang auf das verarbeitende Gewerbe gelegt, da Arbeitsplätze in diesem Sektor in Länder wie Mexiko und China verlagert wurden. Es sei daher wichtig, die Anfälligkeit eines Landes mit Blick auf den Grad seiner Abhängigkeit von den USA zu betrachten. Länder wie die Tschechische Republik und Ungarn seien sehr stark vom verarbeitenden Gewerbe abhängig, treiben aber wenig Handel mit den USA und würden daher kaum anfällig wirken. Rohstoffexporteure seien wiederum viel stärker von China abhängig. Mexiko weise die grösste Abhängigkeit von den USA auf. Allerdings hält GAM die Aussichten des Landes in nächster Zeit für recht gut. McNamara: "Das neue Abkommen USMCA, das NAFTA ersetzt, sichert Mexiko rund 80% des Handels im Vergleich zu NAFTA – erheblich mehr, als der Markt erwartet hatte."

Die Experten von GAM sind davon überzeugt, dass das globale Wirtschaftswachstum sich 2019 auf ein neues Gleichgewicht einpendeln dürfte. Die USA würde an Bedeutung verlieren, China und Europa dagegen komme eine wichtigere Rolle zu. Ihres Erachtens dürfte dies den Höhenflug des US-Dollar bremsen und für den Rest des Jahres ein positives Umfeld für EM-Vermögenswerte sichern.