19.02.2026, 12:01 Uhr

Der Nordea 1 – Active Rates Opportunities Fund hat die Marke von einer Milliarde Euro an verwaltetem Vermögen überschritten, wie Nordea Asset Management am Mittwoch mitteilte. Der Meilenstein kommt zu einem...

Managed-Futures-Fonds oder CTAs, machen sich Marktbewegungen zunutze und haben in der Vergangenheit oft von Marktkrisen profitiert. Wie diese Instrumente funktionieren und wie CTAs Anleger am ehesten zugutekommen, erläutern Johann Mauchand und Steeve Brument von Candriam.

Sie korrelieren nicht mit den meisten Anlageklassen und liefern besonders gute Renditen, wenn Märkte in Aufruhr sind: Commodity Trading Advisors (CTAs) sind Managed-Futures-Fonds, die über Long- oder Short-Positionen sowohl auf Kursgewinne als auch auf Verluste von Aktien, Anleihen, Währungen oder Rohstoffen setzen. Hauptsache: Es gibt eine Kursbewegung und sie erkennen, in welche Richtung der Trend geht. CTAs nutzen ein breites, liquides Anlageuniversum und disziplinierte quantitative Modelle – und erfreuen sich bei Anlegern zunehmender Beliebtheit.

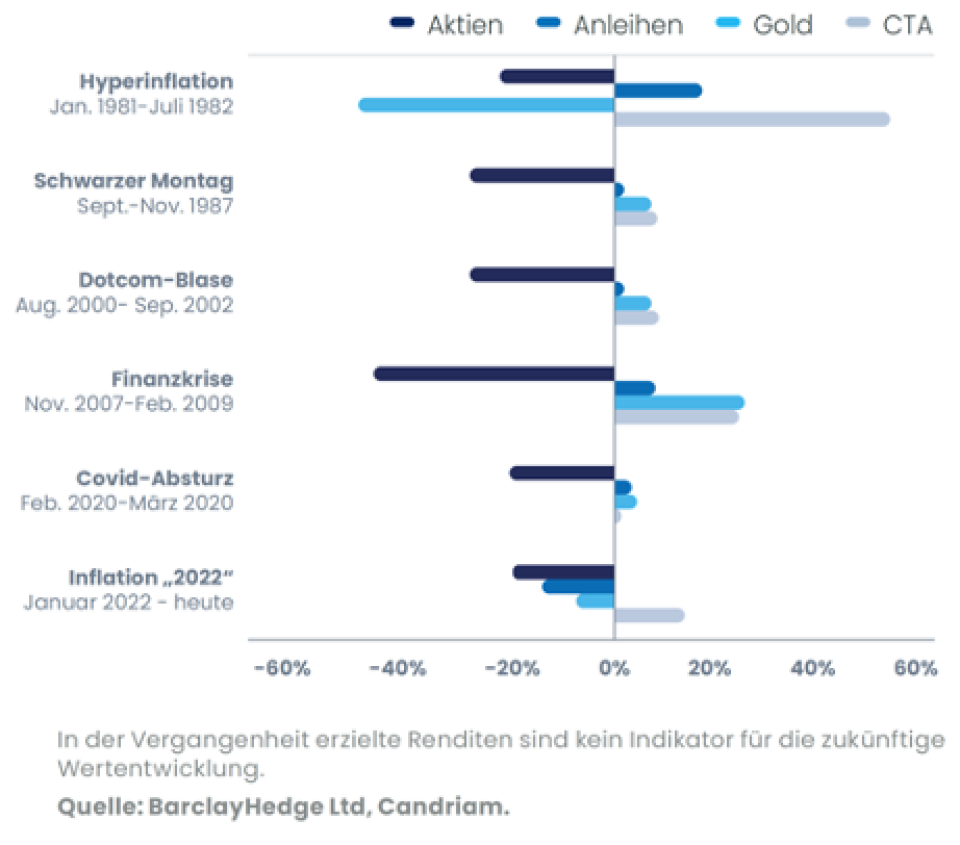

CTAs erzielen Gewinne aus Marktbewegungen – ganz gleich, ob diese auf- oder abwärtsgerichtet sind. Zeigt ein Markt einen klaren Aufwärtstrend, legt eine CTA-Strategie automatisch eine Long-Position in diesem Markt an. Bei einem Abwärtstrend werden Short-Positionen eingegangen – und mit fallenden Kursen Gewinne gemacht. So können CTAs sowohl in Bullen- als auch in Bärenmärkten Erträge generieren. Das belegt auch ein Vergleich mit verschiedenen Anlageklassen während Krisen wie dem Platzen der Dotcom-Blase 2000, der globalen Finanzkrise 2007-2009 oder dem Covid-Crash 2020, bei denen der Barclay Hedge CTA Index stets positiv abschnitt (Abbildung 1).

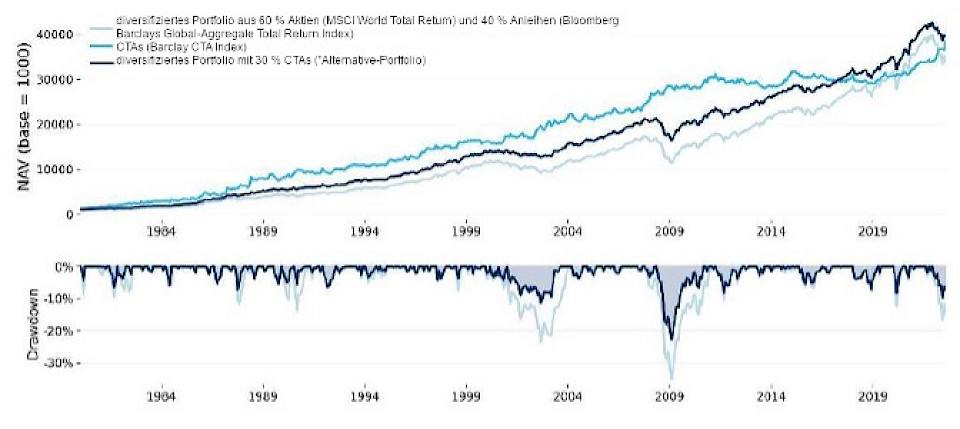

Einen Teil eines ausgewogenen Portfolios Managed-Futures-Strategien zuzuweisen kann die Kennzahlen deutlich verbessern. Ein Zusatz von 30 Prozent CTAs bei einem Portfolio aus 60 Prozent Aktien und 40 Prozent Anleihen steigert die risikobereinigten Renditen und verringert Volatilität und Verluste deutlich. Eine Modellierung zeigt: Eine Allokation in Managed Futures hätte die Verluste in vergangenen Marktcrashs deutlich gesenkt. «Während das ‘traditionelle’ Portfolio im Jahr 2001 20 Prozent und im Jahr 2008 35 Prozent einbüsste, hätte eine Beimischung von CTAs den Verlust auf 10 Prozent beziehungsweise 22 Prozent verringert», zeigen die Autoren von Candriam.

Besonders erfolgreich seien Managed-Futures-Strategien, die kurz- bis mittelfristige Trendfolgen, konträre Modelle und Modelle zur Erkennung von Mustern verbinden. «Dank zweier sich ergänzender Modelle können Chancen schnell ergriffen werden, ohne auf falsche Signale zu reagieren. Mit einer breiten Streuung der Anlagen in den wichtigsten Assetklassen profitiert man zudem von den Trends in allen Anlageklassen gleichermassen», so das Fazit.