03.03.2026, 08:16 Uhr

Der Tod von Irans oberstem Führer Khamenei und iranische Drohnenangriffe auf Katars Gasanlagen haben eine neue Ära der Marktunsicherheit eingeläutet – und ein Grundprinzip des Investierens erschüttert: die...

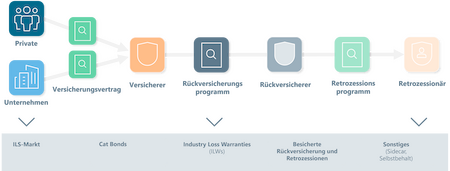

Insurance-Linked Securities (ILS) sind Finanzinstrumente, mit denen Versicherungsrisiken, insbesondere solche im Zusammenhang mit Naturkatastrophen, auf die Kapitalmärkte übertragen werden können. Nachdem dieser alternative Markt vor über 30 Jahren als Ergänzung zum traditionellen Rückversicherungsmarkt entstanden ist, hat er aufgrund der steigenden Nachfrage nach Schutz vor Naturkatastrophen und des zunehmenden Drucks auf die Bilanzen der Versicherer an Bedeutung gewonnen, schreibt SCOR IP in einer Analyse.

Strenge regulatorische Auflagen, wie beispielsweise Solvency II, in Verbindung mit erhöhten Anforderungen der Ratingagenturen, bei gleichzeitig begrenzter Risikobereitschaft der Versicherer, veranlassen diese dazu, die Finanzmärkte als wesentliche Ergänzung ihrer Absicherungsstrategien in Anspruch zu nehmen.

Dieser Markt ermöglicht es Anlegern ausserdem, sich synthetisch Versicherungsrisiken auszusetzen und dafür hohe Renditen zu erzielen, so SCOR IP.

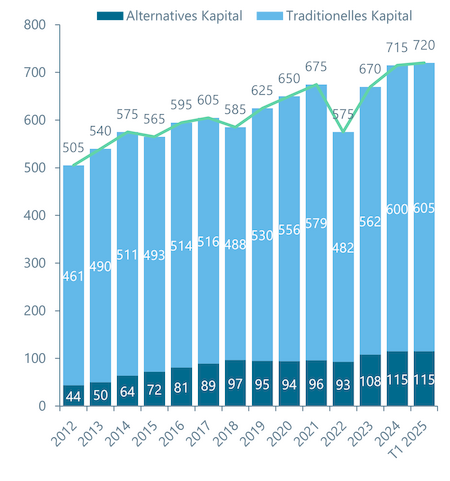

Der ILS-Markt hat ein bedeutendes Wachstum verzeichnet. In den vergangenen zwölf Jahren wuchs das Kapital des globalen Rückversicherungsmarktes um mehr als 40 % und übersteigt nun 700 Milliarden US-Dollar. 85 % dieses Kapitals stammen aus traditionellen Quellen wie Versicherungs- und Rückversicherungsgesellschaften, während das alternative Kapital aus ILS ein durchschnittliches jährliches Wachstum von über 8 % verzeichnet, was seine bedeutende Entwicklung in diesem Sektor unterstreicht.

In diesem Zusammenhang bieten sich ILS als alternative Finanzierungsquelle an. Durch die Erschliessung institutioneller Kapitalquellen – Rentenfonds, Pensionskassen, Family Offices – ermöglichen sie eine Diversifizierung der Finanzierungsquellen für Risiken.

Obwohl Katastrophenanleihen («Cat Bonds») die bekannteste Form von ILS sind, existieren verschiedene Formen von Risikotransferinstrumenten, die jeweils ihre eigenen Merkmale aufweisen. Neben Cat Bonds tragen auch andere Instrumente wie besicherte Rückversicherungen, Sidecars oder «Industry Loss Warranties» zu einer Erweiterung der Anlagemöglichkeiten bei und ermöglichen so eine stärkere Diversifizierung der Strategien innerhalb dieser Anlageklasse, so SCOR IP.

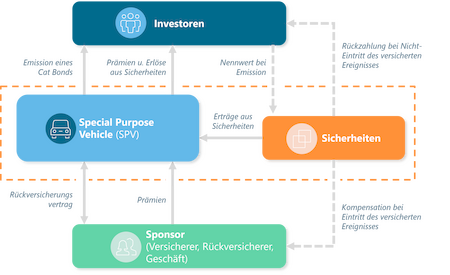

ILS basieren auf einem Finanztransfer zwischen einer Versicherungsgesellschaft oder einem Rückversicherer und Investoren, häufig Investmentfonds. Dieser Mechanismus beinhaltet in der Regel die Gründung einer speziellen Einheit, einem sogenannten «Special Purpose Vehicle» (SPV), das gegen Zahlung einer Prämie Anleihen emittiert.

Mit diesen Instrumenten wird das Risiko eines bestimmten, vorab definierten Ereignisses, wie beispielsweise Wirbelstürme, Erdbeben oder Überschwemmungen, auf Anleger übertragen. Diese erhalten dafür eine potenziell hohe Rendite. Tritt das Ereignis nicht ein, erhält der Anleger sein Kapital, zuzüglich eines Coupons, zurück. Tritt das Ereignis hingegen entsprechend den definierten Parametern ein, wird das Kapital ganz oder teilweise zur Deckung der Versicherungsverluste eingesetzt.

Mehrere Besonderheiten machen laut SCOR IP ILS für institutionelle Anleger besonders attraktiv:

Allerdings birgt diese Anlageklasse spezifische Risiken im Zusammenhang mit Naturkatastrophen, wie beispielsweise eine unvollständige Modellierung, oder stellt Herausforderungen hinsichtlich der Liquidität dar. Ein technisches und analytisches Fachwissen ist deshalb unerlässlich.

Obwohl ILS heute als etablierte Anlageklasse anerkannt sind, weist der Markt hohe Eintrittsbarrieren auf. Er erfordert ein umfassendes Verständnis der zugrundeliegenden Risiken sowie Kenntnisse in der Wahrscheinlichkeitsmodellierung und versicherungsmathematischen Analyse.

Aus diesem Grund bevorzugen institutionelle Anleger den Zugang zu dieser Anlageklasse über spezialisierte Fonds, die von erfahrenen Vermögensverwaltern mit den erforderlichen Kompetenzen und Instrumenten zur Bewertung und Auswahl von Transaktionen verwaltet werden.

Die Fondsmanager verfolgen das Ziel, granulare und geografisch oder hinsichtlich der Risikoart diversifizierte Portfolios aufzubauen, um das Risiko-Rendite-Profil der Fonds zu optimieren. Die Struktur dieser Fonds ähnelt häufig der eines klassischen Obligationenportfolios, wobei ein Ansatz der Diversifizierung und Risikostreuung verfolgt wird.

Der ILS-Markt nimmt derzeit einen wichtigen Platz im Extremrisikomanagement ein. Er ermöglicht sowohl die Diversifizierung institutioneller Portfolios als auch die Finanzierung von Extremrisiken.

In den kommenden Jahren dürften Vermögensverwalter und institutionelle Anleger zur Weiterentwicklung, Strukturierung und Liquidität dieses Marktes beitragen. Mit der Verbesserung der Risikomodelle und dem steigenden Bedarf an Absicherungslösungen dürfte auch die Berücksichtigung von ILS in institutionellen Anlagestrategien zunehmen. Professionelle Anleger können so zur Stärkung der globalen Finanzstabilität beitragen und gleichzeitig neue Diversifizierungs- und Renditechancen nutzen.