11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

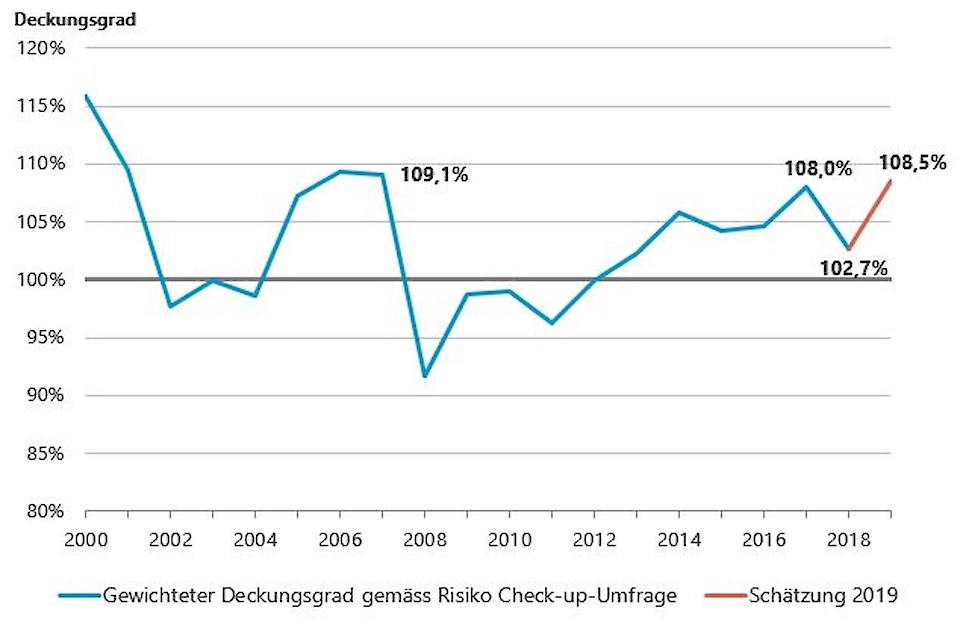

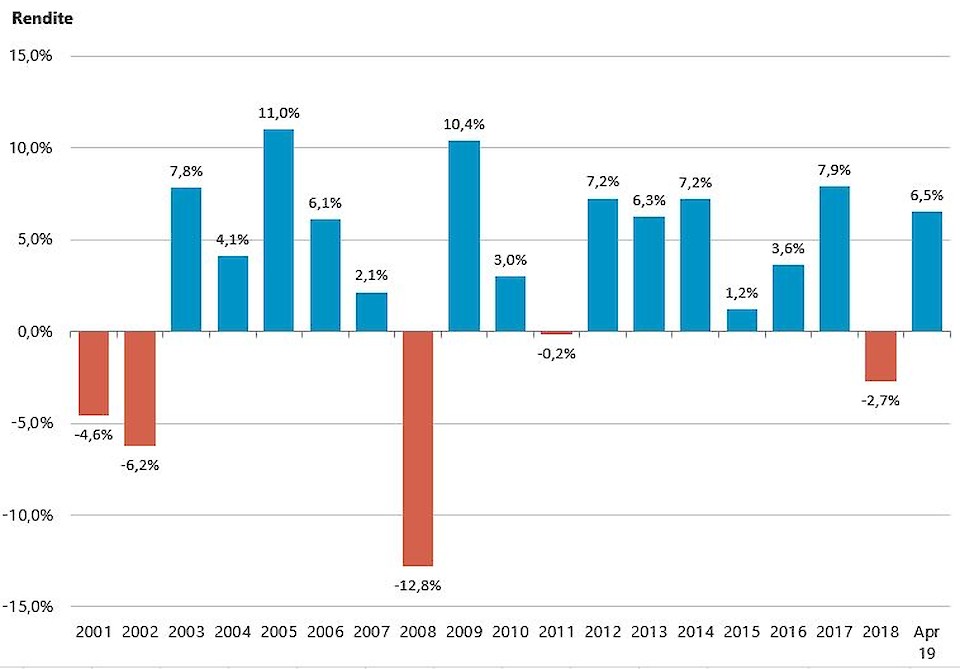

Das Jahr 2019 ist für Schweizer Pensionskassen überaus erfolgreich gestartet. Dies zeigt die von Complementa durchgeführte Risiko Check-up-Studie. Durch die in den ersten vier Monaten erzielte Rendite von 6.5% steigt der durchschnittliche Deckungsgrad von 102,7% auf 108,5%.

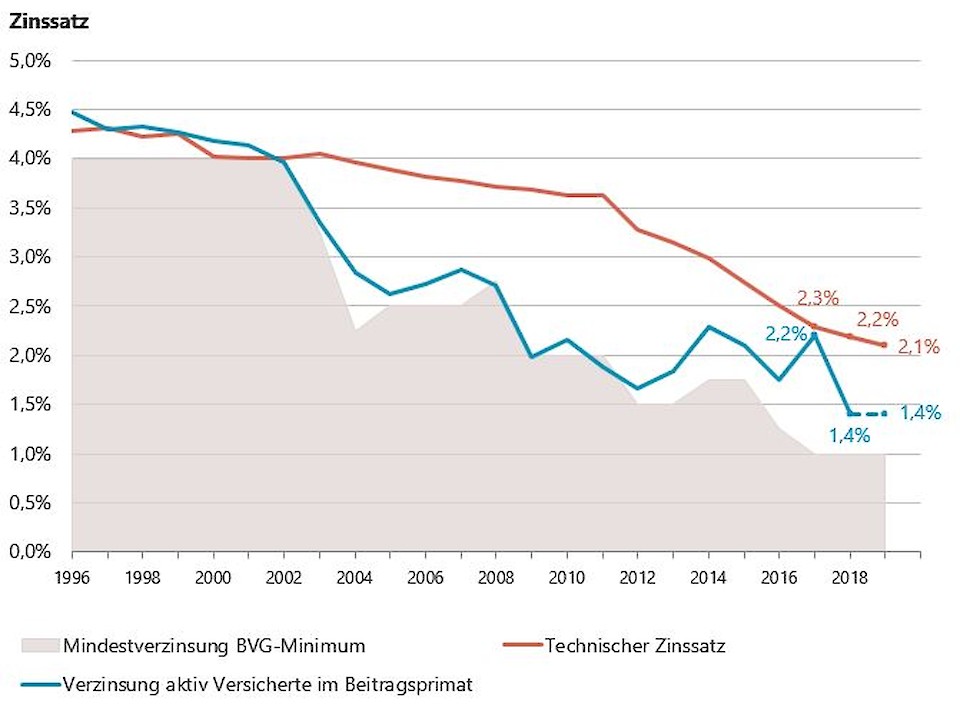

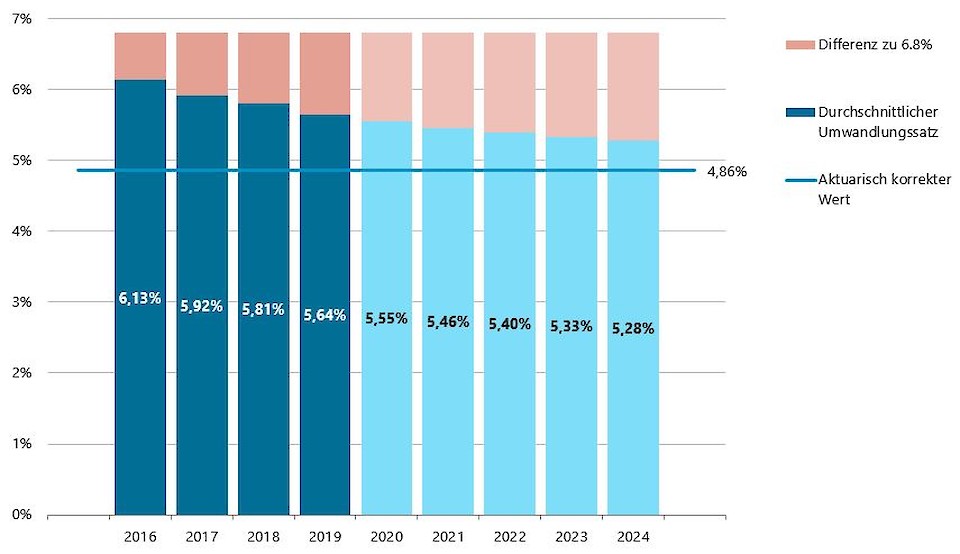

Die gute Nachricht: Den Deckungsgradverlust, den Pensionskassen im Jahr 2018 erlitten haben, konnten sie in diesem Jahr bereits wieder ausgleichen. Die schlechte Nachricht: Die Arbeitnehmer mussten sich 2018, bedingt durch das schlechte Anlagejahr, mit der tiefsten Verzinsung (1,4%) seit Einführung des BVG begnügen. Ein neuer Tiefstwert wird auch beim Umwandlungssatz gemessen: Der durchschnittlich angewendete Satz liegt mit 5,64% nochmals um 0,17 Prozentpunkte tiefer als im Vorjahr. Für die kommenden Jahre haben Pensionskassen wegen des weiterhin tiefen Zinsniveaus sowie der steigenden Lebenserwartung weitere Senkungen geplant, wie aus der Risiko Check-up-Studie von Complementa hervorgeht.

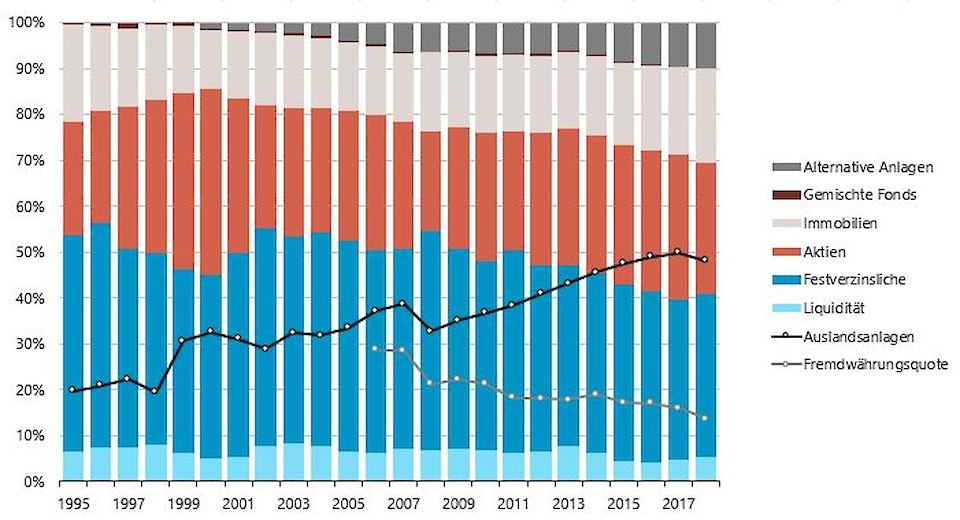

Das allgemeine Zinsniveau bleibt auf einem sehr tiefen Niveau und stellt für Pensionskassen eine grosse Herausforderung dar: Zehnjährige Bundesanleihen rentieren seit der Aufhebung des EUR-Mindestkurses nun seit vier Jahren nahe der Null oder negativ. Jüngst sind diese Renditen mit -0,3% wieder deutlich in den roten Bereich gerutscht. Da Pensionskassen im Vergleich zur Vollversicherung höhere Anlagerisiken eingehen können, setzen sie beim Vermögensmix vermehrt auf Aktien, Immobilien und alternative Anlagen. Trotz des schwachen Anlagejahres 2018 konnten sie so in den letzten sieben Jahren eine durchschnittliche Rendite von 4,3% erwirtschaften. Für die nächsten Jahre müssen Pensionskassen jedoch mit tieferen Renditeperspektiven rechnen: Der in der von Complementa durchgeführten Risiko Check-up-Studie ermittelte Anlagemix ergibt gemäss Berechnungen eine Renditeperspektive von nur noch 2,3%.

Im Anlagemix der 2. Säule gibt es gemäss Complementa zwei Entwicklungen, die besondere Beachtung verdienen: Pensionskassen reduzieren erneut ihre Fremdwährungsrisiken und vertrauen dem Schweizer Franken. Während vor fünf Jahren noch 19,1% des Vermögens in Fremdwährungen gehalten wurden, waren es Ende 2018 nur noch 13,6%. Obschon die Kassen mit 48,1% knapp die Hälfte des Kapitals im Ausland investiert haben, sichern sie den Grossteil dieser Positionen gegen Wertverluste von ausländischen Währungen ab. Jeder fünfte Franken ist in Immobilien investiert.

Die zweite auffällige Entwicklung zeigt sich bei den Immobilien. Erstmals seit 1995 liegt die Immobilienquote bei Schweizer Pensionskassen wieder über 20%. Infolge des tiefen Zinsniveaus haben Pensionskassen ihre Positionen in festverzinslichen Anlagen reduziert, die Immobilienquote hingegen seit 2013 stetig erhöht. Trotzdem sehen Pensionskassen nur noch für die nächsten zwei Jahre steigende Preise am Schweizer Immobilienmarkt. Für die kommenden drei bis fünf Jahre rechnet die Hälfte aller Kassen mit einem fallenden Preisniveau. Als Hauptrisikofaktoren werden die extensive Bautätigkeit und das tiefe Zinsniveau genannt.

Obschon die Situation am Jahresende mit der guten Performance in den ersten vier Monaten entschärft werden konnte, waren per Jahresende 9% aller ausfinanzierten Kassen mit einer Unterdeckung konfrontiert. Pensionskassen haben die Vorsorgekapitalien der Arbeitnehmer daher auch nur mit 1,4% verzinst - dem tiefsten jemals erhobenen Wert. Anpassungen nahmen Pensionskassen auch beim technischen Zins vor, der für die Bewertung der Rentnerkapitalien entscheidend ist. Der langfristige Kalkulationssatz reduzierte sich erneut um 0,1 Prozentpunkte auf nun 2,2%.

Durch das tiefe Zinsniveau und die steigende Lebenserwartung sind Kassen gezwungen, den Umwandlungssatz zu senken. Mit durchschnittlich 5,64% liegt der Umwandlungssatz 2019 nochmals knapp zwei Zehntel tiefer als im Vorjahr. Die Pensionskassen entfernen sich damit weiter vom BVG-Mindestumwandlungssatz von 6,8%, welcher nach der gescheiterten Rentenreform zwar weiterhin Gültigkeit hat, jedoch weder der gestiegenen Lebenserwartung noch dem veränderten Zinsniveau Rechnung trägt. Der versicherungstechnisch korrekte Umwandlungssatz liegt laut Complementa bei einer langfristigen Renditeannahme von 2,0% bei 4,86%. Ein zu hoch angesetzter Umwandlungssatz führt zu Pensionierungsverlusten, die jüngere Jahrgänge indirekt durch tiefere Verzinsungen bezahlen müssen. Um diese Umverteilung zu reduzieren, haben Pensionskassen für die nächsten fünf Jahre bereits Reduktionen beschlossen, so dass der durchschnittliche Umwandlungssatz bis 2024 mindestens auf 5,3% sinken dürfte.

Steigt das Zinsniveau nicht wieder deutlich an, müssen Pensionskassen in grossem Umfang höhere Anlagerisiken eingehen, um die aktuell angewendeten Umwandlungssätze ohne Umverteilung zu finanzieren. Aus Sicht von Complementa ist das aus Risikoüberlegungen für die meisten Pensionskassen keine Alternative. Soll das Rentenniveau konstant hochgehalten werden, kommt man nicht umhin, über die Intensivierung des Sparprozesses (das heisst frühere und/oder konstant höhere Beiträge) oder ein späteres Renteneintrittsalter zu diskutieren.