03.02.2026, 15:14 Uhr

Eine neue Studie der Asset Management Association Switzerland (AMAS) weist erstmals die volkswirtschaftlichen Vorteile aktiven Asset Managements nach. Die von Florian Weigert, Professor an der Universität Neuenburg,...

Im zweiten Quartal 2022 mussten die Vorsorgeeinrichtungen in Folge von Kursverlusten bei ausnahmslos allen Anlageklassen einen erheblichen Abbau ihrer Wertschwankungsreserven hinnehmen. Die geschätzten Deckungsgrade gaben entsprechend nach, wie der Pensionskassen-Monitor von Swisscanto zeigt.

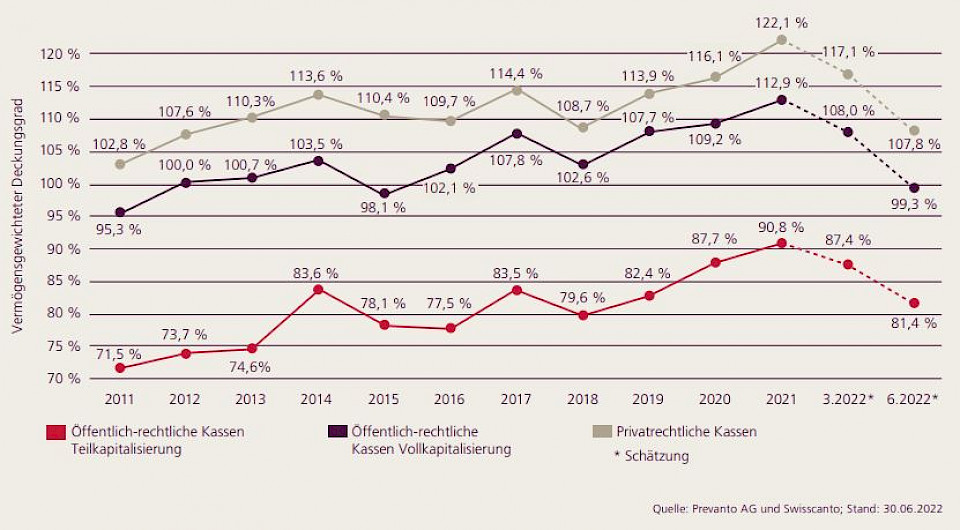

Die privatrechtlichen Vorsorgeeinrichtungen mussten im zweiten Quartal 2022 einen starken Rückgang ihrer Reserven mitansehen. Sie sanken um durchschnittlich 9,3 Prozentpunkte auf 7,8%. Am 30. Juni 2022 lagen die Wertschwankungsreserven damit wieder deutlich unter der durchschnittlichen Zielgrösse von 18%. Mit einem geschätzten Wert von 107,8% entfernten sich die Deckungsgrade laut dem Pensionskassen-Monitor von Swisscanto massiv von den Höchstständen zum vergangenen Jahreswechsel (122,1%). Dies betrifft auch die öffentlich-rechtlichen Vorsorgeeinrichtungen.

Bei der Deckung der Vorsorgeverpflichtungen kam es durch die Kursbewegungen seit Jahresbeginn zu deutlichen Verschlechterungen. Nur noch 26,2% der privatrechtlichen Kassen und 11,1% der öffentlichrechtlichen Kassen haben am 30. Juni 2022 eine Deckung von über 115%. Eine Unterdeckung weisen 8,4% der privatrechtlichen Kassen aus, ebenso 25% der öffentlich-rechtlichen Kassen mit Vollkapitalisierung und 87,5% der öffentlichrechtlichen Kassen mit Teilkapitalisierung. "Die zum Jahreswechsel 2021/2022 vorhandenen hohen Reserven haben also ihre Funktion als Wertschwankungsreserve in der überwiegenden Mehrheit der Fälle erfüllt", so Swisscanto.

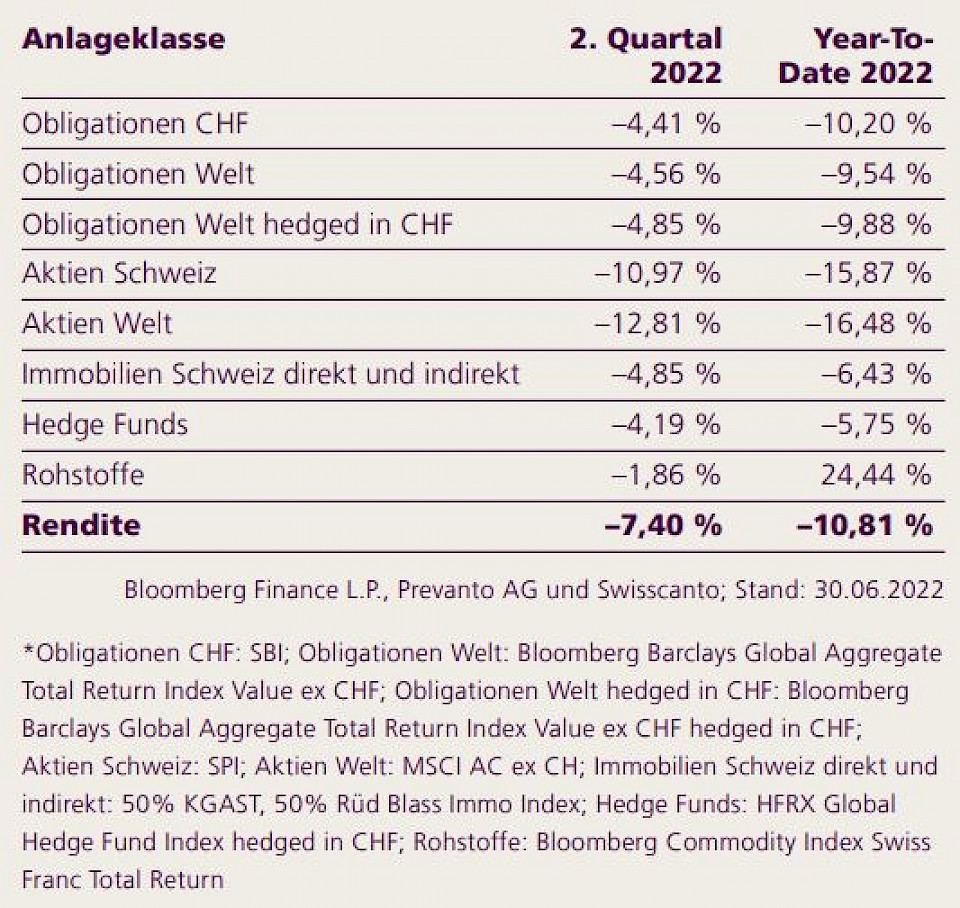

Die vom Swisscanto Pensionskassen-Monitor erfassten Vorsorgeeinrichtungen erwirtschafteten im zweiten Quartal 2022 eine geschätzte vermögensgewichtete Rendite von -7,4%. Sämtliche Anlageklassen trugen negativ zur Rendite bei (vgl. Tabelle). Die schwächsten Renditebeiträge – gemessen am Gewicht im durchschnittlichen Portfolio – stammten von Aktien Schweiz und Aktien Welt.

Bereits seit Jahresbeginn liefern alle Anlageklassen negative Performancebeiträge. Einzige Ausnahme sind Rohstoffe mit einem Performancebeitrag YTD von +24,4 %. "Die Gratwanderung der Notenbanken zwischen Inflation und Rezession wird die Volatilität der Finanzmärkte im weiteren Jahresverlauf hochhalten. Auch wird das Thema Energieverknappung in Folge des russischen Kriegs gegen die Ukraine noch zahlreiche Herausforderungen für die Gesellschaft und die Anlegerinnen und Anleger bereithalten", kommentiert Swisscanto.

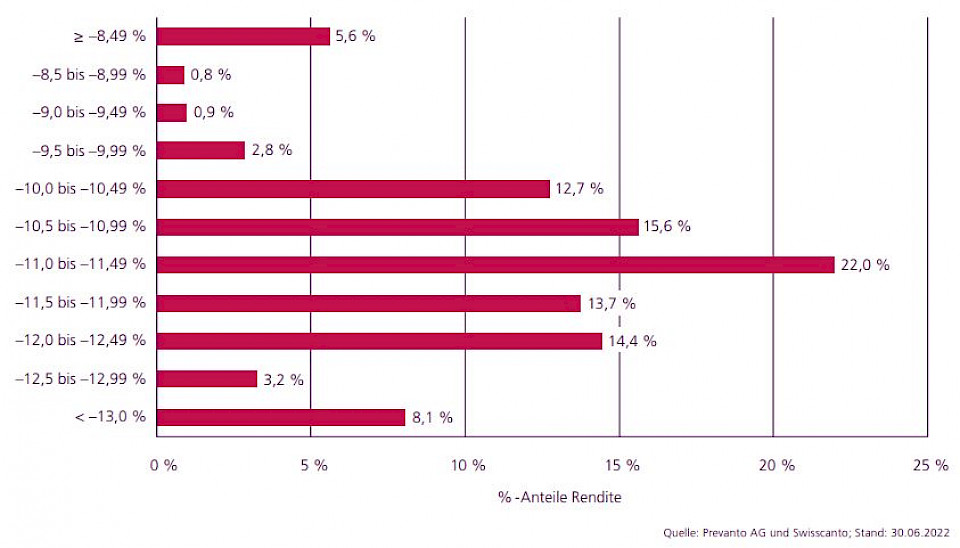

Die folgende Abbildung zeigt die Verteilung der geschätzten kumulierten Renditen ohne Abzug von Kosten seit dem 1. Januar 2022. Die vermögensgewichtete Rendite beträgt in diesem Zeitraum -10,81%, die ungewichtete Rendite -9,9%. Die Rendite jeder Vorsorgeeinrichtung wird aufgrund von Indexrenditen fortgeschrieben. Die Berechnungen basieren auf der Vermögensallokation der Vorsorgeeinrichtungen am 31. Dezember 2021 und gehen von der Annahme aus, dass seither keine wesentlichen Änderungen in der Allokation vorgenommen worden sind.