11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

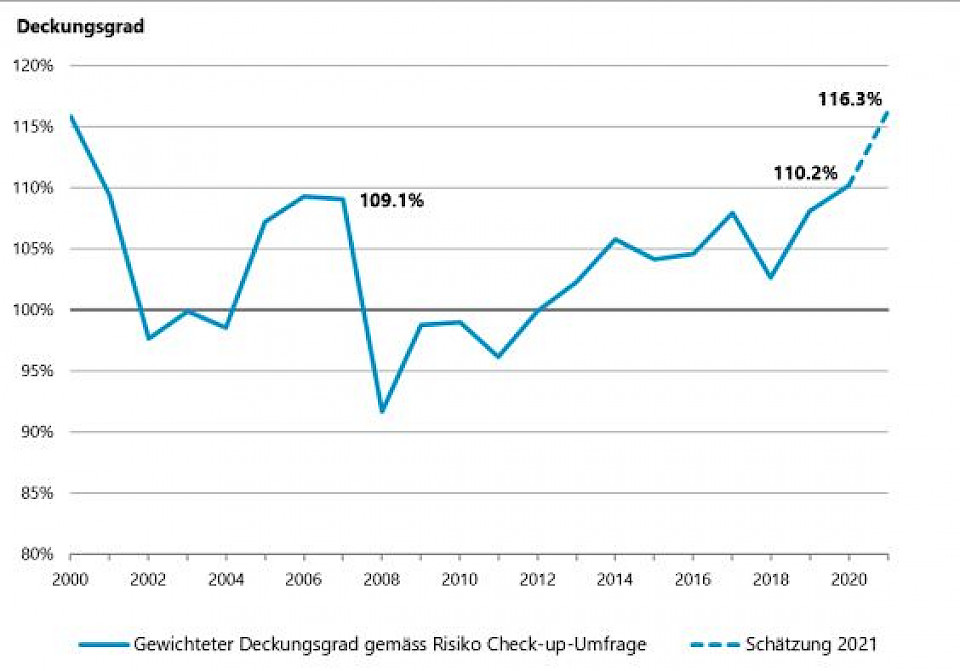

Haussierende Märkte schenken der 2. Säule ein. Bis Ende August erzielten die Pensionskassen im Durchschnitt eine Rendite von 7,1%, wodurch der Deckungsgrad im Schnitt von 110,2 auf 116,3% stieg – der höchste Wert seit 20 Jahren. In einer Umfrage im Rahmen des "Risiko Check-up 2021" von Complementa fordern PK-Vertreter u.a. die Anpassung des Rentenalters an die Lebenserwartung.

Letztmals hatte der Deckungsgrad der Schweizer Pensionskassen im Jahr 2000 mit 115,9% diese Höhen erreicht. Ein Jahr zuvor hatte er sogar 124,4% betragen (vgl. Grafik).

Den nach längerer Zeit wiederum stattlichen Finanzpolstern halten die Kassen allerdings entgegen, dass die Lebenserwartung der Schweizer Bevölkerung stetig wächst. So nehmen auch die Vorsorgeverpflichtungen zu. Auch die Minuszinsen sind eine grosse Herausforderung.

Nach der Aufhebung des Euro-Mindestkurses 2015 rentierten zehnjährige Schweizer Staatsanleihen per Fälligkeit -1,0%, zurzeit sind es -0,56%. Pensionskassen müssen auch deshalb ihre Verpflichtungen höher bewerten. Der nächste Zinsschritt kann nach der langen Tiefzinsphase im Grunde nur nach oben gehen, verbunden mit Buchverlusten auf laufenden Zinsanlagen. Auch darauf müssen die Kassen vorbereitet sein.

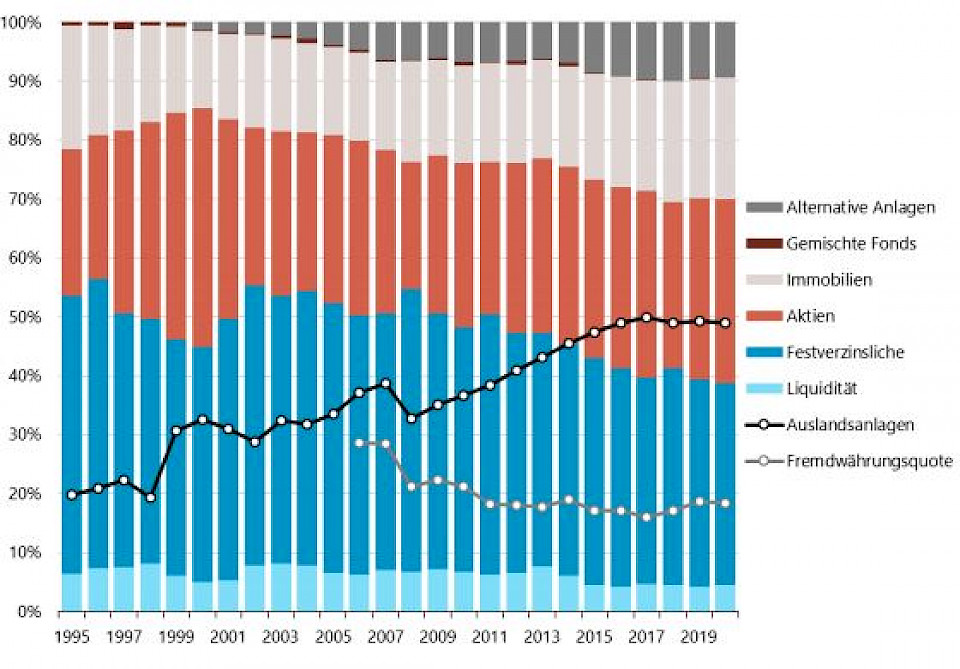

Den Instituten und ihren Versicherten kommt derweil entgegen, dass der Anlagemix heute deutlich diversifizierter, sprich: globaler und breiter ist, wie der jährliche "Risiko Check-up" des Vorsorgeberaters Complementa bestätigt (vgl. Grafik). Wurden 2010 noch rund 48% in festverzinslichen Anlagen oder als Liquidität gehalten, waren es Ende 2020 mit 38,7% weniger.

Die freigewordenen Anteile verteilen sich auf Aktien, ausländische Immobilien und Alternative Anlagen wie Private Equity, Infrastrukturanlagen und Private Debt.

Infrastrukturinvestments werden in Zukunft im Investmentmix noch an Attraktivität gewinnen, verheisst die Studie. Seit dem Jahr 2020 werden sie nach gesetzlicher Auflage (BVV2 Artikel 53 und 55) nicht mehr als Alternative Anlage eingestuft. Dadurch ist es Vorsorgeeinrichtungen erlaubt, bis zu 10% des Vermögens in Infrastruktur-Investments anzulegen. Aktuell liegt der Anteil bei 9,4%.

Die Immobilienquote verharrte bereits das dritte Jahr in Folge über 20% (aktuell 20,6%). Die Aktienquote ihrerseits bewegte sich Ende 2020 mit 31,2% nahe dem historischen Mittel.

Aktuell investiert die 2. Säule jeden zweiten Franken im Ausland, grösstenteils mit Währungsabsicherung. Das verbleibende Fremdwährungsrisiko beziffert der jährliche Check von Complementa auf 18,4%.

"Inflationsängste und erneut steigende Covid-Fallzahlen sowie die hohe Staatsverschuldung stellen nur einige von verschiedenen Herausforderungen für die Finanzmärkte dar", halten die Autoren der PK-Bilanz fest, geben aber zu: Die bis August erzielte Gesamtrendite von 7,1% ist erfreulich.

Complementa schätzt, dass Pensionskassen aktuell eine Rendite von mindestens 2,1% erwirtschaften müssen, um den Deckungsgrad konstant zu halten. Beim aktuellen Anlagemix könnten sie auch ungefähr mit dieser Rendite rechnen.

Pensionskassenvertreter fordern in der Umfrage erneut die Entpolitisierung der Vorsorge. Einzelne Exponenten kommentieren das Aufschieben von Anpassungen wie beispielsweise des Mindestumwandlungssatzes oder des Rentenalters als «Tatbestand extremer Nicht-Nachhaltigkeit» oder sogar als schändlich, weil politische Zankereien mitursächlich für den Reformstau seien.

Begrüssen würden die Pensionskassenvertreter eine Senkung – oder gar Aufhebung – des Koordinationsabzugs sowie ein früher einsetzender Sparprozess, etwa ab dem 20. Altersjahr.

Drei von vier der Befragten stimmen zu, dass die Umverteilung für jede Vorsorgeeinrichtung sowohl gemessen als auch ausgewiesen werden sollte und erhoffen sich dadurch Transparenz und eine Förderung des Bewusstseins in der Politik und bei den Wählern.

Gut zwei Drittel (68%) wünschen sich die Abschaffung von Eigenmietwert und Abzugsfähigkeit von Hypothekarzinsen, um Wohneigentümer verstärkt zur Tilgung von Hypotheken zu motivieren. Die dadurch ausgelösten potenziellen Mittelabflüsse aus der 2. Säule könnten theoretisch die Finanzierungsrisiken insgesamt senken.

Ein Vergleich des Schweizer Vorsorgesystems mit den Niederlanden, Schweden und Dänemark, die über eine hochangesehene Altersvorsorge verfügen, sowie der grössten europäischen Volkswirtschaft Deutschland zeigt, dass die Dreiteilung in staatliche, berufliche und private Vorsorge keine schweizerische Besonderheit ist. Sie zählt zum Standard eines tragfähigen Systems, aber die Bedeutung der einzelnen Säulen variiert.

Diese genannten europäischen Nationen haben ebenfalls komplexe Vorsorgesysteme und kämpfen wie das Schweizer System mit einer Steigerung der Lebenserwartung der Bevölkerung. Den Vergleichsländern gemein ist, dass das Rentenalter an die Lebenserwartung geknüpft worden ist.

71% der befragten BVG-Vertreter befürworten eine solche Massnahme auch für die Schweiz. Die Rente soll, wozu 68% Ja sagen, für eine durchschnittliche Bezugsdauer von 20 Jahren ausgelegt werden, was in etwa der aktuellen Lebenserwartung von Männern im Alter 65 (Frauen 23 Jahre) entspricht.

Erneut klar betont (von 94%) der Befragten wird eine Vereinheitlichung des Rentenalters von Frau und Mann. Die Schweiz kennt als eines von wenigen Ländern noch ein ungleiches Rentenalter.