11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

Frauen erhalten heute im Alter rund ein Drittel weniger Rente als Männer. Der sogenannte Gender Pension Gap nimmt zwar langsam ab, wird jedoch in absehbarer Zeit nicht verschwinden, wie eine umfassende Studie von Swiss Life zeigt.

Heutige Altersrentnerinnen in der Schweiz erhalten über alle drei Säulen hinweg im Durchschnitt etwa ein Drittel weniger Rente als Männer. Der Gender Pension Gap ist in der zweiten Säule besonders gross: Über 90% der Rentendifferenz stammen aus der beruflichen Vorsorge. Hauptursache sind die unterschiedlichen Erwerbsbiografien von Frauen und Männern sowie die Rollenteilung im Familienhaushalt. Auch ein Systemelement der beruflichen Vorsorge, der Koordinationsabzug, spielt eine Rolle.

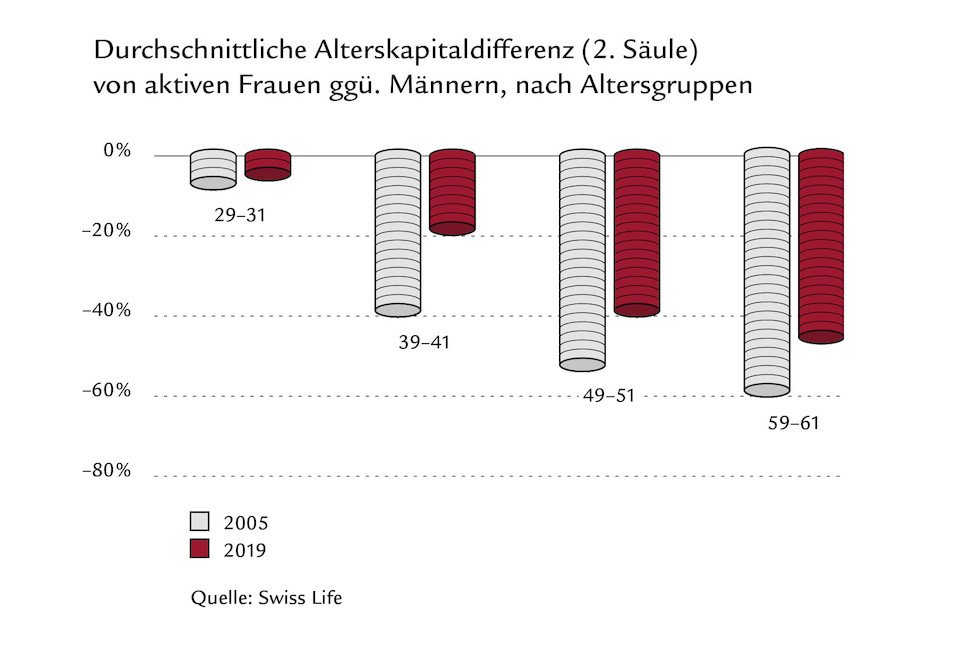

Der Gender Pension Gap ist bis zu einem gewissen Grad ein Echo aus der Vergangenheit. Jüngere Frauen sind heute deutlich stärker auf dem Arbeitsmarkt präsent, als es die Generation ihrer Mütter und Grossmütter war. Ausserdem wurde das Altersvorsorgesystem in den letzten Jahren verschiedentlich zu Gunsten von Frauen teilmodernisiert. "Die Rentendifferenz hat bereits abgenommen und wird sich weiter reduzieren, wie unsere Daten zur beruflichen Vorsorge zeigen", sagt Markus Leibundgut, CEO Swiss Life Schweiz. Die heutigen Geschlechterunterschiede beim angesparten Alterskapital von bei Swiss Life Versicherten zeigen aber auch, dass ein beträchtlicher Gender Pension Gap in den nächsten Dekaden weiterhin bestehen bleiben dürfte.

Die statistisch gemessenen Geschlechterunterschiede müssen – gerade im Hinblick auf ihre Auswirkungen auf die finanzielle Selbstbestimmung im Alter – differenziert betrachtet werden. Der Gender Pension Gap bedeutet nicht in jedem Fall, dass Altersrentnerinnen in ihrem finanziellen Spielraum tatsächlich stärker eingeschränkt sind als männliche Rentner. So ist die Rentendifferenz heute bei verheirateten Paaren mit knapp 50% am grössten. Weil sich mehr als 80% der verheirateten Paare aber als ökonomische Einheit verstehen und das gesamte Haushaltseinkommen zusammenlegen, dürfte der Gender Pension Gap für diese Frauen vielfach kaum spürbar sein.

Die Sicherheit der Ehe im Hinblick auf die Altersvorsorge kann jedoch trügerisch sein. "Betrachtet man die heutige Rentnerinnengeneration, hat der Gender Pension Gap besonders für geschiedene Frauen grosse, effektiv spürbare Auswirkungen. 30% aller geschiedenen Rentnerinnen beziehen Ergänzungsleistungen – so viele wie in keinem anderen Zivilstand und deutlich mehr als geschiedene Männer", sagt Andreas Christen, Studienautor bei Swiss Life. Unter anderem der im Jahr 2000 eingeführte Vorsorgeausgleich dürfte dazu beitragen, dass sich für künftige geschiedene Altersrentnerinnen die finanzielle Situation gegenüber der heutigen Rentnerinnengeneration verbessern wird. Eine Scheidung stellt jedoch für beide Geschlechter auch aus Vorsorgesicht weiterhin eine Herausforderung dar.

Künftig dürfte der Gender Pension Gap verstärkt im Konkubinat lebende Frauen (und Männer) treffen, die sich vorwiegend um die Kindererziehung kümmern. Die Anzahl der Konkubinatspaare mit Kindern ist in den letzten Jahren stark gestiegen. Bei dieser Form des Zusammenlebens ist die Vorsorge im Vergleich zur Ehe nicht gleich gut abgesichert.

Obwohl Frauen im Arbeitsmarkt viel aktiver sind als früher, liegt auch bei heutigen Familien gemäss einer Umfrage von Swiss Life sowohl das tatsächliche (41%) als auch das gewünschte Arbeitspensum der Mütter (48%) immer noch deutlich unter jenem der Väter (90% bzw. 74%). Eine grosse Mehrheit der Eltern lässt beim Pensumsentscheid die Auswirkungen auf ihre Altersvorsorge ausser Acht: Nur 26% der befragten Eltern haben sich schon ernsthaft Gedanken darüber gemacht. Mütter, die sich mit diesem Thema auseinandergesetzt haben, arbeiten im Schnitt zwölf Stellenprozentpunkte mehr als jene, die das bisher nicht getan haben.

Der Koordinationsabzug gemäss BVG führt dazu, dass Personen in Teilzeitarbeit in der beruflichen Vorsorge immer noch unterproportional für den Ruhestand sparen – und das sind zu 75% Frauen. Auswertungen der Vorsorgepläne der BVG-Sammelstiftung Swiss Life zeigen aber, dass eine Mehrheit der angeschlossenen KMU bereits heute auf den Koordinationsabzug verzichtet oder diesen an das Pensum koppelt. "70% aller bei der BVG-Sammelstiftung Swiss Life aktiv versicherten Frauen profitieren von einem teilzeitfreundlichen Koordinationsabzug. Viele Schweizer KMU – aus fast allen Branchen – tragen damit direkt zur Reduktion des Gender Pension Gap bei", sagt Ivy Klein, Leiterin Geschäftsentwicklung Unternehmenskunden bei Swiss Life.

Basierend auf den Resultaten der Studie lassen sich für Frauen, Paare und Arbeitgeber Massnahmen ableiten, welche die finanzielle Selbstbestimmung von Frauen im Alter fördern. Dazu zählen eine verstärkte Beteiligung von Frauen am Arbeitsmarkt, eine höhere Sparquote von Frauen und ein erhöhter (auch finanzieller) Ausgleich zwischen Partnern in einer Beziehung. Auch Arbeitgeber nehmen eine wichtige Rolle ein. Teilzeitpensen auf allen Hierarchiestufen, flexible Arbeitszeitmodelle oder ein teilzeitfreundlicher Umgang mit dem Koordinationsabzug können dazu beitragen, den Gender Pension Gap langfristig zu reduzieren. Grundsätzlich gilt: Frauen sollten sich schon früh im Leben – am besten vor einer allfälligen Familiengründung – mit ihrer Altersvorsorge auseinandersetzen.