03.02.2026, 15:14 Uhr

Eine neue Studie der Asset Management Association Switzerland (AMAS) weist erstmals die volkswirtschaftlichen Vorteile aktiven Asset Managements nach. Die von Florian Weigert, Professor an der Universität Neuenburg,...

Die berufliche Vorsorge aus der 2. Säule ist für viele Menschen der wichtigste Baustein ihres Einkommens im Alter. Doch ihre Bedeutung wird unterschätzt. Das hat Konsequenzen, wie eine aktuelle Studie von Zurich Schweiz und Vita zeigt.

In der beruflichen Vorsorge (BVG) steckt für die meisten von uns ein wichtiger Teil des persönlichen Vermögens und ein grosser Anteil des Einkommens im Alter. Denn dort spart jede Erwerbsperson, zwar auf kollektiver Basis, aber für ihre eigene Rente. Doch das weiss eine Mehrheit der Bevölkerung nicht, so ein wichtiges Ergebnis der aktuellen «Fairplay»-Studie: Zum zweiten Mal haben die Vita Sammelstiftungen und die Zürich Versicherungs-Gesellschaft gemeinsam mit dem Forschungsinstitut Sotomo eine repräsentative Befragung von 1’600 Personen veranlasst.

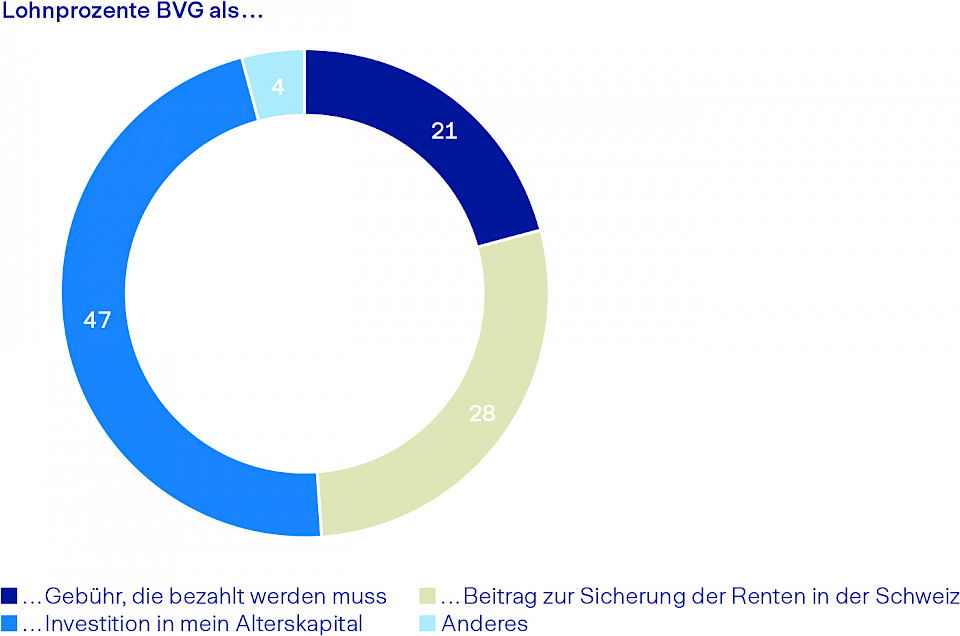

Ein Indiz aus der ersten Studie hat sich laut den Autoren klar bestätigt: Weil die BVG-Beiträge direkt vom Lohn abgezogen werden, sehen viele Menschen sie als eine Art Steuer oder Abgabe. Obwohl die BVG-Lohnabzüge ins persönliche Vorsorgekonto einbezahlt werden, nehmen nur 47% der Erwerbstätigen diese als Investition ins eigene Alterskapital wahr. 28% sehen darin eine Art Steuer ("Beitrag zur Sicherung der Renten in der Schweiz") und 21% halten die Beiträge für eine Gebühr, die bezahlt werden muss. Doch diese Unkenntnis schwäche die Grundidee der beruflichen Vorsorge als Sparen für das eigene Alter. Das sei auch für die Arbeitgeber bedauerlich. Schliesslich finanzieren sie mindestens die Hälfte der Beiträge. "Diese Leistung kann den Mitarbeitenden nur bewusst sein, wenn sie im BVG eine Anlage für das eigene Alter erkennen", folgern die Expertinnen und Experten.

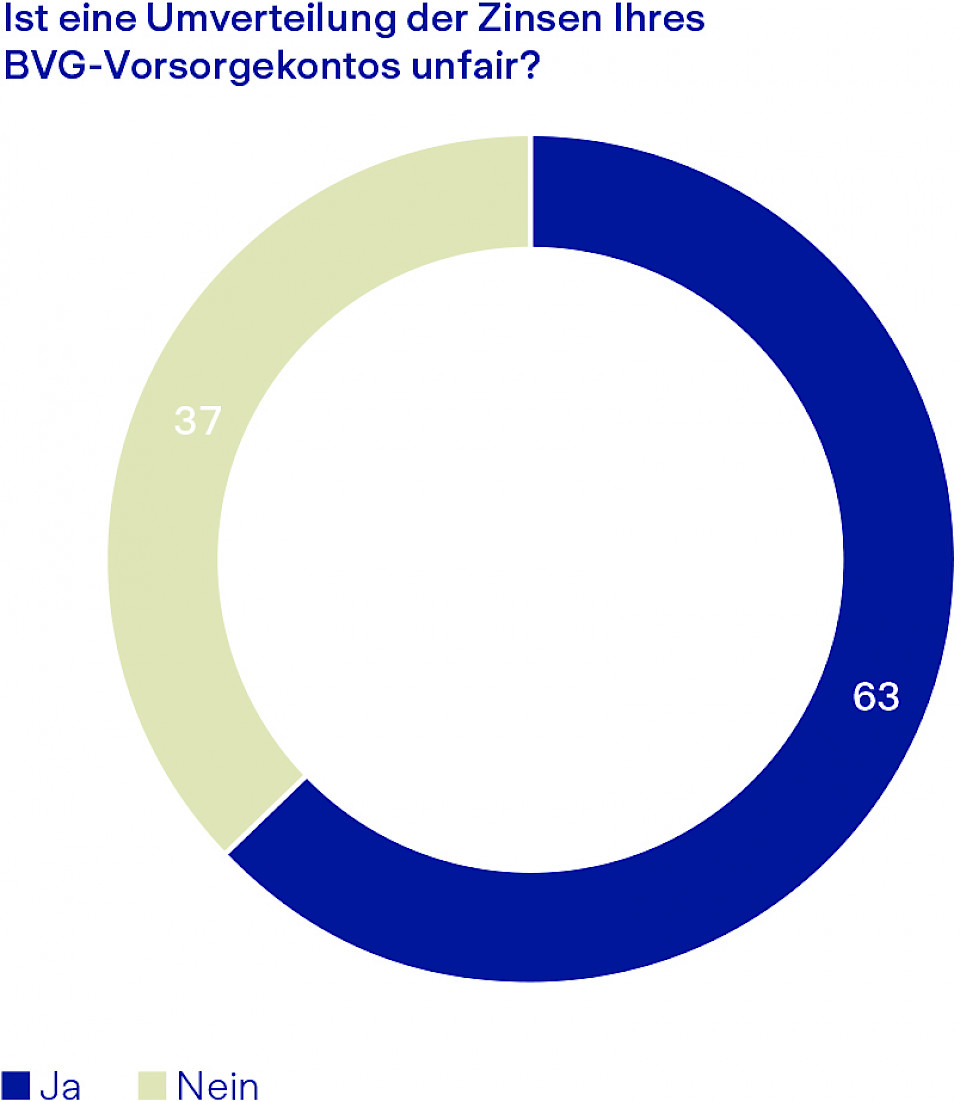

In der 2. Säule gibt es einen grossen Reformbedarf. Denn heute wird rund die Hälfte der Kapitalerträge der Erwerbstätigen für die Finanzierung der aktuellen Renten verwendet, was so im System nicht vorgesehen ist. Doch laut Studie ist sich nur ein Drittel der Befragten dieser Umverteilung bewusst. Deshalb wurden die beitragszahlenden Erwerbstätigen unter den Befragten über diese Umverteilung aufgeklärt. Anschliessend wurden sie gefragt: "Finden Sie es unfair, wenn ein Teil der Performance bzw. der Zinsen Ihres BVG-Vorsorgekontos für die Rentenleistung der aktuellen Rentnergeneration verwendet wird?" Nach dieser Information fanden es 63% dieser Befragten unfair.

"Es ist besorgniserregend, wenn die Mehrheit der Erwerbstätigen nicht versteht, warum sie Beiträge in die 2. Säule einzahlt – und was mit diesem Geld passiert. Denn wer eigenverantwortlich seine Zukunft gestalten will, benötigt dafür ein grundlegendes Verständnis der Zusammenhänge im Schweizer Vorsorgesystem. Deshalb ist es wichtig, auf vielen Ebenen das Finanzwissen zu fördern: In den Schulen, im Beruf und über die Medien. Insbesondere die Pensionskassenverantwortlichen in den Unternehmen stehen hier in der Pflicht. Ihre Verantwortung liegt darin, die Anlagen so zu optimieren, dass sie ihre Rolle als 'dritter Beitragszahler' wieder bestmöglich wahrnehmen kann", kommentieren die Studienautoren.

Eine weitere Erkenntnis: "Es besteht ein sehr starker Zusammenhang zwischen dem Wissen über Kapitalanlagen und den Kenntnissen über die eigene Vorsorgesituation. Wer sich mit Finanzprodukten und Anlagen gut auskennt, ist meist auch über die eigene Vorsorgesituation in der 2. Säule gut informiert. Das bedeutet: Wer das Bewusstsein der Bevölkerung für die Bedeutung der 2. Säule wecken will, der muss ins allgemeine Finanz- und Anlagewissen der Bevölkerung investieren."

Es lohne sich doppelt, das Finanzwissen in der Bevölkerung zu fördern: Einerseits helfen die Kenntnisse den Menschen, kompetente Entscheidungen im Zusammenhang mit ihrer beruflichen Vorsorge zu treffen. Andererseits sei dieses auch für die private Vorsorge und Anlage wichtig, so ein weiteres Ergebnis der «Fairplay»-Studie. 77% der Befragten sparen, wenn sie am Ende des Monats noch Geld übrighaben. Die meisten von ihnen deponieren es allerdings aus Unkenntnis auf einem Sparkonto und verschenken so massiv Renditepotenzial.

Wegen des fehlenden Wissens seien viele Menschen misstrauisch gegenüber den Finanzmärkten und deren Risiken, so die Studienautoren. Doch Angst sei ein schlechter Ratgeber. Wer mit kühlem Kopf investiere, wisse, dass sich dies mit grösster Wahrscheinlichkeit auf lange Frist lohnen wird: Bei einer Betrachtung der US-Aktienmärkte zeigte sich, dass bereits mit einem Anlagehorizont von zehn Jahren zu 95% eine positive Rendite erzielt wird. Bei einem Anlagehorizont von 15 Jahren liegt die Wahrscheinlichkeit sogar noch höher.

"Auch im Privaten gelten dieselben Spielregeln wie für die institutionellen Anleger der Pensionskassen: Ein langer Atem zahlt sich aus, denn auf lange Frist spielt der Zinseszins-Effekt besonders deutlich. Diversifikation ist matchentscheidend, damit Krisen in bestimmten Regionen oder Branchen nicht das gesamte Portfolio gefährden", betonen die Expertinnen und Experten. Und schliesslich brauche es Disziplin in der Umsetzung, um Mehrwerte optimal auszuschöpfen, getreu dem Werbeslogan der Vita-Lebensversicherung von 1932: "Spare richtig, es ist wichtig."