27.02.2026, 08:06 Uhr

Der Schweizer Wohnungsmarkt ist ausgetrocknet, die Preise steigen seit Jahren. Dennoch wird zu wenig gebaut – oft fehlen Know-how und Ressourcen. Die Swiss Finance & Property Group und EROP bieten Investoren nun...

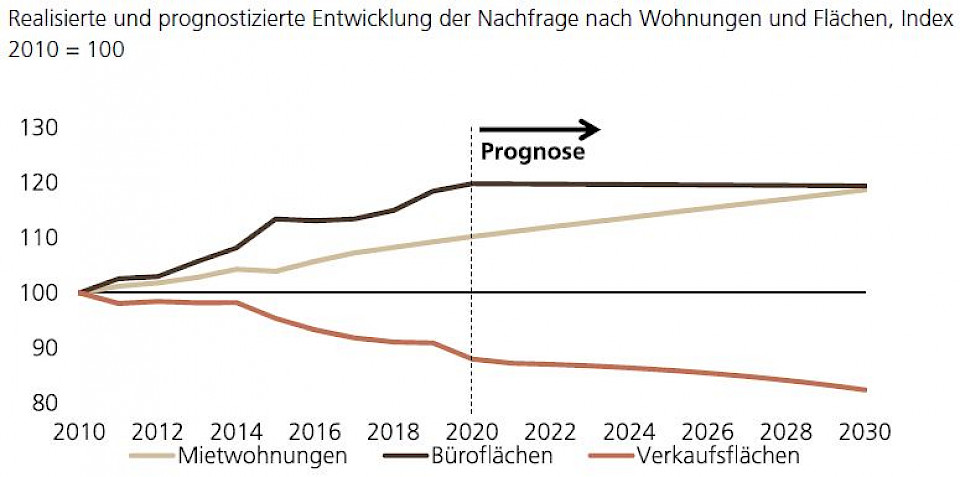

Die Nachfrage nach klassischen kommerziellen Flächen dürfte gemäss den Langfristperspektiven für Immobilieninvestitionen von UBS in den nächsten zehn Jahren kaum zunehmen. Zudem verlangsame sich das Nachfragewachstum nach Mietwohnungen.

Immobilien gelten als wertbeständige und inflationsresistente Investition. Die Corona-Krise hat aber gezeigt, wie schnell vermeintliche Sicherheit ins Wanken geraten kann. "So dürfte sich der Strukturwandel auf dem Verkaufsflächenmarkt sprunghaft beschleunigen und einzelne Gebäude und Standorte dürften obsolet werden", schreiben die Experten der UBS in den Langfristperspektiven für Immobilieninvestitionen. Möglicherweise drohe dem Büroflächenmarkt ein ähnliches Schicksal. Sinke der Bedarf an physischen Arbeitsplätzen aufgrund des Homeoffice-Booms strukturell, dann sei in diesem Segment ebenfalls mit einem scharfen Verdrängungswettbewerb zu rechnen. Auch bei Wohnliegenschaften werde sich der Kampf um Mieter nochmals zuspitzen.

Gemäss UBS können schweizweite Nachfragesteigerungen künftig nicht mehr als gegeben betrachtet werden. Zudem durchdringe der Modernisierungsschub immer mehr Nutzungsarten, was generell den älteren Objekten zusetzt. Wer am Immobilienmarkt weiterhin seine Chancen nutzen wolle, komme nicht um ein systematisches Risikomanagement herum.

Mehrfamilienhäuser bleiben insgesamt ein Wachstumsmarkt. Die Zahl der Haushalte wächst leicht stärker als die Bevölkerung, was die Nachfrage zusätzlich stützt. Der Trend zu kleineren Haushalten schwächt sich aber voraussichtlich gegenüber der vergangenen Dekade ab. Unter Annahme einer weiterhin schwach steigenden Wohneigentumsquote und einer graduellen Normalisierung des aktuellen Überangebots an Mietwohnungen dürften in 2030 laut UBS rund 6,5% mehr Mietwohnungen nachgefragt werden als heute. Das Nachfragewachstum wird sich damit im Vergleich zu den letzten zehn Jahren fast halbieren. Das Bevölkerungswachstum dürfte sich auch in den nächsten zehn Jahren in den Ballungsgebieten Zürich und Genfersee konzentrieren.

Bei der Büroflächennachfrage rechnet UBS bis 2030 mit einem nur halb so hohen Wachstum wie noch im letzten Jahrzehnt. Denn die Bevölkerung im Erwerbsalter wird selbst im optimistischen "hohen" Szenario des Bundesamts für Statistik nur noch halb so stark wachsen wie in der letzten Dekade. Schliesslich bleibt die offene Frage, wie stark der Trend zu vermehrtem Homeoffice künftig die Nachfrage nach Büroflächen senken wird. Wenn in 2030 auf zehn Angestellte nur ein Arbeitsplatz weniger gebraucht wird als heute, so würde die Gesamtnachfrage nach Büroarbeitsplätzen sogar leicht sinken. Büroflächen sind damit in den nächsten Jahren nicht mehr zwingend ein Wachstumsmarkt.

Verkaufsflächen waren bereits im letzten Jahrzehnt das Sorgenkind der Investoren, woran sich auch in der kommenden Dekade nichts ändern dürfte. Die Immobilienexperten der UBS schätzen, dass die stationären Detailhandelsumsätze in der Schweiz bis 2030 um rund 7% abnehmen werden. Es sei damit absehbar, dass die Verkaufsflächen in der Schweiz schrumpfen werden und Flächenproduktivität sowie Mieten unter Druck bleiben.

Eine exakte Prognose über den Zeitraum von zehn Jahren erachten die Experten als nicht möglich. Die Marschrichtung für die Entwicklung der Flächennachfrage stehe aber fest: Sie werde deutlich schwächer ausfallen als in den letzten zehn Jahren. Für Investoren ergeben sich dennoch Opportunitäten. Zum einen wird sich das Angebot an das tiefere Marktwachstum anpassen und so mittelfristig den Druck auf das Mietpreisniveau begrenzen. Zum anderen dürfte sich die Flächennachfrage gerade in den Star- und Potenzialregionen (Ballungsgebiete Zürich und Genfersee sowie Einzugsgebiete der Grosszentren) weiterhin überdurchschnittlich entwickeln.

Um in einem weniger dynamischen Umfeld Portfolioentscheidungen zu treffen, müsse die Analyse des Makrostandorts mit der Mikrolage und den objektspezifischen Eigenschaften verknüpft werden – die beiden Letzteren bestimmen die lokale Marktfähigkeit. Beispielsweise zahlen sich laut UBS Totalsanierungen oder Neupositionierungen eines Gebäudes im Normalfall nur in Star- und Potenzialmärkten aus. In Renditemärkten spreche hingegen wenig für aufwendige Unterhaltsarbeiten, da die Zahlungsbereitschaft nicht wachse und sich hohe Investitionen nur schwer rentabilisieren liessen. In Risikomärkten sei bei sich verschlechternder Marktfähigkeit eines Objekts möglicherweise sogar ein Ausstieg in Betracht zu ziehen. Insgesamt werde die regionale Differenzierung von Direktinvestitionen in Immobilien an Bedeutung gewinnen.