27.02.2026, 08:06 Uhr

Der Schweizer Wohnungsmarkt ist ausgetrocknet, die Preise steigen seit Jahren. Dennoch wird zu wenig gebaut – oft fehlen Know-how und Ressourcen. Die Swiss Finance & Property Group und EROP bieten Investoren nun...

Der globale Immobilienmarkt bietet aufgrund seiner Reichhaltigkeit und Heterogenität vielfältige Anlagechancen. Doch laut Zurich Invest liegen die Sweet Spots vor allem in Core-Immobilien, denn diese weisen die geringsten Risiken auf.

Wenngleich die Immobilienpreise seit der globalen Finanzkrise gestiegen sind, zeigen sich die Unterschiede laut Peter Bezak, Anlageexperte bei Zurich Invest, zwischen den Ländern weniger in den Preisen, sondern vor allem in der unterschiedlichen Zinsentwicklung. Während die US-amerikanische Notenbank Fed im Zeitraum von Dezember 2015 bis Mitte 2019 die Leitzinsen mehrmals anhob, bewegten sich die Zinsen im Euroraum und in der Schweiz weiterhin auf tiefem Niveau oder gar in der negativen Zone. Trotz höherer Zinsen in den USA stiegen auch dort die Häuserpreise weiter. Das zeigt: Auch der US-Immobilienmarkt bietet aufgrund guter konjunktureller Verfassung der USA Investitionschancen.

Bezak zeigt die Stärken der Regionen auf: "Wie in den USA zu beobachten war, muss eine Zinswende nicht zwingend einen Rückgang der Preise auf dem Immobilienmarkt nach sich ziehen. Bei einer stabilen Wirtschaftslage mit sinkender Arbeitslosigkeit und steigenden Konsumausgaben kann es trotz steigender Zinsen zu einer positiven Entwicklung kommen. In Europa gehören Deutschland und Frankreich, aber auch die Beneluxstaaten oder Skandinavien zu den wirtschaftlich bedeutendsten Ländern und bieten entsprechend interessante Anlagemöglichkeiten. Ein Blick Richtung Asien zeigt, dass Australien ebenfalls ein stabiles und starkes Wachstum aufweist, somit kann es ein globales Investitionsuniversum ideal abrunden."

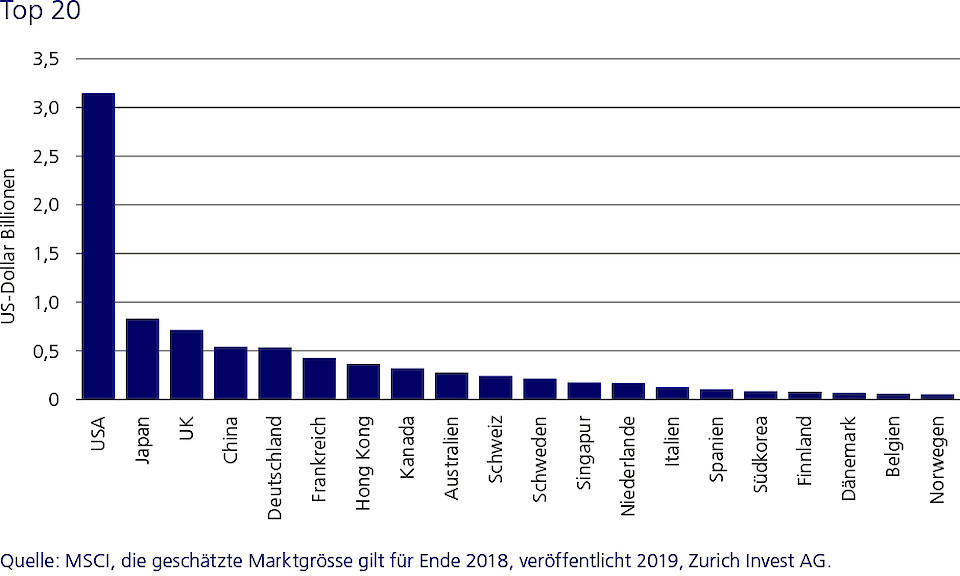

Will eine Schweizer Pensionskasse in den USA und Europa investieren, kann sie mit den institutionellen Immobilienmärkten USA, Grossbritannien und Deutschland bereits rund die Hälfte des globalen Marktes abdecken. Berücksichtigt die Kasse noch weitere interessante und investierbare Immobilienmärkte in Europa und Asien, sind es bereits 90% Abdeckung. Die einzelnen Länder weisen heterogene Wirtschaftszyklen aus. Während die Mieten in Europa aufgrund eines beschränkten Angebots steigen, nehmen sie in den USA dank dem Wachstum in den Wirtschaftszentren zu. Die Korrelation der Renditen zwischen den verschiedenen Märkten ist entsprechend relativ gering, so Bezak.

Für den Experten gibt es neben der länderspezifischen Diversifikation auch eine andere Option, Risiken breit zu streuen: durch das Investment in verschiedene Wirtschaftssektoren. Die vier wichtigsten Immobiliensektoren – Büros, Einzelhandel, Wohnungen und Logistik – haben ihre eigenen Wirtschaftszyklen und weisen Unterschiede in der Mieterstruktur sowie bei den Kapitalanforderungen auf. Diese Heterogenität wirkt sich positiv auf die Diversifikation eines Immobilien-Portfolios aus.

"Bei Immobilien-Investitionen sollte stets das Risiko einer Immobilie beachtet werden. Deshalb sind die Core-Immobilien besonders interessant: Sie zeichnen sich durch ihre hervorragende Lage in Städten sowie durch die hohe Qualität der Mieter aus. Solche Liegenschaften sind sehr gefragt, denn sie liegen in der Nähe von Verkehrsknotenpunkten und allgemein zugänglichen Einrichtungen. Aufgrund der grossen Nachfrage nach Core-Immobilien sind die Leerstände meist von kurzer Dauer und die Erträge über den gesamten Konjunkturzyklus sehr stabil", weiss Peter Bezak. Die Mieten werden oftmals über viele Jahre vertraglich festgelegt und die Fremdkapitalquote ist meist niedrig. Investoren verfolgen mit Core-Immobilien ausserhalb der Schweiz eine langfristige und robuste Anlagestrategie. Deshalb sind die Risiken eines Investments in Core-Immobilien geringer als bei anderen Immobilien.

Institutionelle Anleger haben dank ihrer hohen Anlagevolumina den besten Zugang zu Investitionsmöglichkeiten auf allen weltweiten Märkten. Die Herausforderung liegt für Bezak darin, die umfangreichen Immobilien-Investments richtig zu selektieren. Deshalb sei umfassendes Know-how, langjährige Erfahrung und vor allem ein ausgezeichnetes lokales Netzwerk von Bedeutung, um ausländische Liegenschaften effizient zu bewirtschaften, Transaktionen korrekt zu analysieren, zu strukturieren und erfolgreich abzuschliessen.