13.02.2026, 09:29 Uhr

Eine 100-jährige Anleihe von Alphabet, ein 25-Milliarden-Dollar-Deal von Oracle: Die Grossen der Tech-Branche nutzen ein historisch günstiges Marktumfeld für Unternehmensanleihen. Doch während Emittenten jubeln,...

Die Führungskräfte von Finanzinstituten sind überzeugt, dass ihr Unternehmen gut für ein moderates bis starkes Wachstum in den nächsten drei Jahren positioniert ist. Dazu dürfte auch die Einführung neuer Geschäftsmodelle beitragen.

Trotz den gegenwärtigen Sorgen vor einer weltweiten Rezession erkennen die führenden Köpfe von Finanzunternehmen mittelfristig gute Wachstumschancen. Dies ergab eine Umfrage der Betreiberin der Schweizer und der spanischen Börse SIX, die im Rahmen der global angelegten Studie Future of Finance unter Vertretern der obersten Führungsebene von 300 internationalen Finanzinstituten durchgeführt wurde.

Demnach rechnen mehr als zwei Drittel der Firmen in den kommenden zwölf Monaten mit einer Verbesserung der Konjunkturaussichten. Eine noch grössere Anzahl der Befragten (über 70%) glaubt, dass sich die Inflation bis Ende 2023 verlangsamen wird, und über 90% der Führungskräfte denken, dass ihr Unternehmen gut positioniert sei für ein moderates bis starkes Wachstum in den nächsten drei Jahren.

Die Befragten der Investmentbanken schätzen ihre Wachstumsaussichten am positivsten ein, gefolgt von den Vertretern der Privatkundenbanken und Vermögensverwalter. Wealth Manager und Finanzdienstleistungsunternehmen befanden sich am anderen Ende der Spanne. «Es ist jedoch anzumerken, dass in jedem der befragten Sektoren mindestens drei Viertel der Befragten mit einem starken oder moderaten Wachstum rechnen», meint SIX zur Umfrage.

Wichtige Treiber des erwarteten Wachstums seien die Einführung neuer Geschäftsmodelle sowie interne Effizienzgewinne dank der Digitalisierung. Fortschrittliche Datenerhebungs- und Analysemethoden werden auch als Voraussetzung für eine etwaige Geschäftsausweitung angesehen. Denn diese ermöglichen es, neue Einblicke zur Erzielung von Renditen zu nutzen. Als weitere Wachstumsfaktoren werden neue und alternative Anlageklassen genannt, darunter auch Krypto-Assets. Das Vertrauen in das Wachstumspotenzial nicht-traditioneller Vermögenswerte ist bei Vermögensverwaltern, Finanzdienstleistern sowie bei Privatkunden- und Investmentbanken am stärksten.

Ungeachtet der optimistischen Erwartungen sehen die meisten Befragten das Risiko, dass geopolitische Unsicherheiten zu einer Beeinträchtigung oder einer Verlangsamung des Wachstums führen könnten, als die stärkste Herausforderung. Ein Viertel der Umfrageteilnehmer (25%) betrachtet die Geopolitik als das grösste Hindernis für ihren Wachstumskurs.

«In dieser Phase eines sinkenden BIP und einer steigenden Inflation scheint die Rückkehr zum früheren Wohlstand in weiter Ferne zu liegen. Doch am Ende sind alle Phasen des Abschwungs vorübergehender Natur», bemerkt Jos Dijsselhof, CEO von SIX. «Der Unterschied liegt darin, dass der derzeitige Abschwung im Gegensatz zu früheren Krisen von transformativen Faktoren untermauert wird. Dies gibt den Führungskräften im Finanzsektor die Zuversicht, auch durch den Nebel der Rezession hindurch künftiges Wachstum zu erkennen. Kryptowährungen und digitale Vermögenswerte sind nicht mehr aus der Finanzwelt wegzudenken. Doch die Branche hat bislang nur einen Bruchteil der Renditechancen ausgeschöpft, die sich durch die Nutzung von Daten und Analysen ergeben. Diese Faktoren stimmen die Führungskräfte letztendlich optimistisch für die Zukunft des Finanzwesens.»

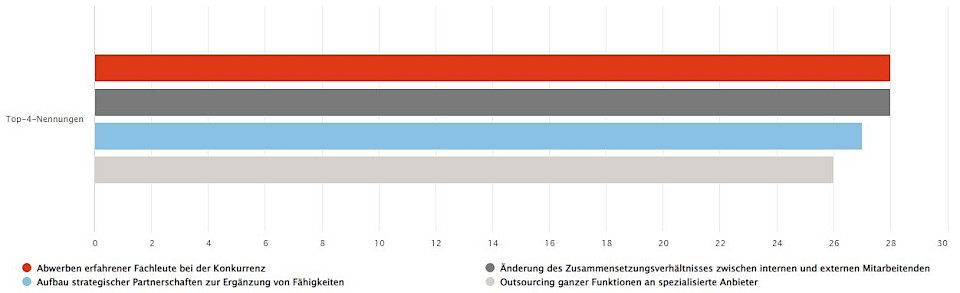

Zurzeit ist es nicht einfach, neue Fachkräfte zu finden, um die Wachstumschancen wahrzunehmen. Die befragten Finanzinstitute bevorzugen das Abwerben erfahrener Fachleute, wenn es darum geht, den Mangel an qualifiziertem Personal zu beheben. Eine andere gängige Strategie ist jedoch interessanter – und nachhaltiger: der Aufbau strategischer Partnerschaften, die helfen, die vorhandenen internen Kapazitäten zu ergänzen. Die Befragten erkennen gemäss SIX zunehmend, dass zukünftiges Wachstum davon abhängt, sich den Geist der Partnerschaft und Zusammenarbeit zu eigen zu machen, auf bestehenden Beziehungen aufzubauen und mehr von den Anbietern verschiedener Kern- und Nichtkerndienstleistungen zu verlangen.