05.02.2026, 13:43 Uhr

Der europäische Markt für börsengehandelte Indexfonds (ETFs) hat im Januar neue Höchststände erreicht. Mit Nettomittelzuflüssen von 56,3 Milliarden US-Dollar verzeichneten UCITS-ETFs den stärksten Monat seit...

«Seit Jahren rüstet sich Indien auf, um mit China als führendem Technologieführer der Region konkurrieren zu können. Jetzt ziehen die Kapitalanlagen nach», schreibt Dina Ting von Franklin Templeton ETFs.

Während sich China auf erneute Spannungen aufgrund der Zolldrohungen durch US-Präsident Donald Trump vorbereitet, könnten die Anlegerströme laut Ting ähnlichen Richtungen folgen wie bei den regionalen Lieferkettenverschiebungen, das heisst einer Diversifizierung von China hin zu Chancen in Märkten wie Indien und Japan.

Nachdem die People's Bank of China das aggressivste Konjunkturpaket seit der COVID-19-Pandemie vorgestellt hatte, erlebten die chinesischen Aktienmärkte Ende September eine kurzlebige Rallye. Das Fehlen detaillierter Massnahmen, die auf den Konsum abzielen, scheint die Anleger enttäuscht zu haben und die bullische Stimmung abschwächen zu lassen.

Zu den wirtschaftlichen Problemen des Landes kommen laut der Expertin gesellschaftliche Veränderungen wie sinkende Geburtenraten und eine schnell alternde Bevölkerung hinzu. Schätzungen der chinesischen Nationalen Gesundheitskommission gehen davon aus, dass die ältere Bevölkerung des Landes bis etwa 2035 auf über 400 Millionen Menschen wachsen wird. Um dies besser bewältigen zu können, wird das gesetzliche Rentenalter in China ab Januar 2025 zum ersten Mal seit den 1950er Jahren erhöht.

Indische Anleger seien unterdessen der Meinung, dass der Subkontinent – der China bereits als bevölkerungsreichste Nation der Welt überholt hat – aufgrund seiner binnenorientierten Wirtschaft und seiner relativen Immunität gegenüber globalen Risiken attraktiv ist. In den 12 Monaten vor der Ankündigung des chinesischen Konjunkturprogramms verzeichneten die in den USA börsennotierten indischen börsengehandelten Aktienfonds Zuflüsse in Höhe von 7,5 Milliarden US-Dollar – ein scharfer Kontrast zu den Abflüssen in Höhe von 6 Milliarden US-Dollar, die chinesische ETFs im selben Zeitraum verzeichneten.

Gemessen an Indiens Umfeld für Börsengänge sind die Unternehmen laut Ting dort optimistisch. Die 258 Börsengänge des Landes machten bis Ende des dritten Quartals 30 Prozent der weltweiten IPO’s und 12 Prozent der aufgebrachten Gelder aus. Zum Vergleich: Die indische Wirtschaft entspricht etwas mehr als 3 Prozent des globalen BIP.

Unterstützt durch die zunehmende Digitalisierung des Finanzwesens und den verbesserten Internetzugang ist die indische Mittelschicht auch eine wachsende Klasse von Kleinanlegern. Laut Experten hat sich die Zahl der landesweiten Aktienhandelskonten von 2019 bis 2023 auf rund 140 Millionen fast verdreifacht.

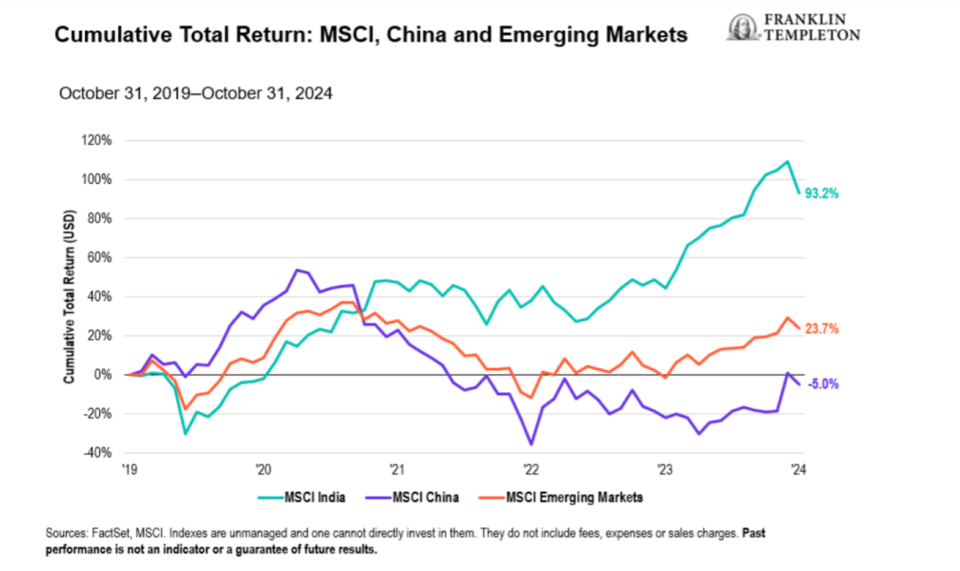

In Dollar ausgedrückt sind die Gesamtrenditen für indische Aktien in den letzten fünf Jahren um 93 Prozent gestiegen, verglichen mit einem Anstieg von insgesamt etwa 24 Prozent für Schwellenländer und einem Rückgang von 5 Prozent für chinesische Aktien im selben Zeitraum.

Die Schwellenländer in Asien sind laut Ting nicht die einzigen Nutzniesser eines möglichen Handelskriegs zwischen den USA und China. Bereits Anfang des Jahres trieben die Anleger die Zuflüsse in Japan-ETFs in die Höhe. Marktbeobachter betrachten japanische Aktien als indirekte Nutzniesser von Trumps reflationärer Wirtschaftspolitik, die die Zinssätze hoch halten und dadurch den Dollar stärken und den Yen zum Vorteil der japanischen Exporteure schwächen könnte.

Der MSCI Japan Index ist in dem Einjahreszeitraum bis zum 31. Oktober 2024 in US-Dollar um fast 21 Prozent gestiegen. Zyklische Konsumgüter, Finanz- und Industriewerte führten in dieser Zeit die Gewinne an.

Ein Element der Unsicherheit über die Politik einer zweiten Amtszeit Trumps sorge jedoch immer noch für Nervosität in Asien, insbesondere angesichts des transaktionalen Ansatzes des gewählten Präsidenten in den internationalen Beziehungen. Aktuell erlebe Japan eine Renaissance seiner Halbleiterindustrie, in die Tokio stark investiert (mehr als 25 Milliarden US-Dollar bis 2025). Japan habe seine Rolle bei der Reorganisation der globalen Lieferketten in den letzten Jahren bereits ausgebaut und versuche, seinen Einfluss in gemeinsamen Freihandelsinitiativen wie dem Indo-Pacific Economic Framework for Prosperity der USA zu nutzen, um seine regionale Führungsrolle in der Lieferkette zu stärken.

Das Politbüro der Kommunistischen Partei Chinas - das oberste Entscheidungsgremium des Landes - trat Anfang Dezember zusammen und signalisierte seine Bereitschaft, weitere «ausserordentliche antizyklische» Massnahmen zu ergreifen, einschliesslich «bahnbrechender Reformen». Chinesische Aktien haben sich relativ gut entwickelt: Der FTSE China RIC Capped Net Tax Index stieg im bisherigen Jahresverlauf um 23,4 Prozent in US-Dollar. Analysten haben dies als Zeichen dafür gewertet, dass China bereit sein könnte, die stärkste Konjunkturwelle seit Jahren zu entfesseln und seine politischen Hebel einzusetzen, um die Wirtschaft stärker anzukurbeln.