10.03.2026, 08:00 Uhr

Private Credit, der 3-Billionen-Dollar-Markt, erlebt in den vergangenen Jahren einen regelrechten Boom – auch dank der Öffnung für private Anleger. Nun erlebt der Markt seine erste ernsthafte Liquiditätskrise....

Wie CTAs oder Managed Futures eine sehr nützliche Rolle spielen, Portfolios zu diversifizieren, erklären Steeve Brument, Head of Quantitative Multi-Asset Strategies und Johann Mauchand, Senior Systematic Fund Manager bei Candriam.

Nach Jahren negativer Zinssätze, ausufernder Staatsschulden und kaum vorhandener Inflation kam 2022 die Wende: Deglobalisierung, Covid-Krise und der Angriffskrieg auf die Ukraine schufen Engpässe bei Rohstoffen, Gütern und Arbeitskräften. Die Folge: Die Verbraucherpreise explodierten. Erst nach vielen Monaten, in der sich die Währungshüter einredeten, die hohen Teuerungsraten seien nur «vorübergehend», kehrten die Zentralbanken zu ihrem primären Auftrag zurück, die Inflation auf einem akzeptablen Niveau zu halten. Sie hoben die Zinssätze steil an und lösten damit massive Korrekturen in allen Anlageklassen aus. Heute fragen sich Anleger: Geht diese restriktive Geldpolitik zu weit und zwingt letztendlich die Wirtschaft in die Knie?

Kurzfristig stehen Investoren vor Unsicherheiten aus mehreren Richtungen: Wann und auf welcher Höhe werden die Zinssätze den Höhepunkt erreichen? Zeigen die Zentralbanken ausreichend Fingerspitzengefühl für eine milde Rezession – oder gibt es eine harte Landung? Wie wirkt sich die Energiekrise auf Europa in diesem Winter aus? Was ist mit dem nächsten Winter? Und welche weiteren Folgen könnten mit dem Krieg in der Ukraine noch auf uns zukommen?

«Einige dieser Unsicherheiten haben die Finanzmärkte zwar definitiv bereits jetzt eingepreist. Dennoch dürfte das Jahr 2023 ungemütlich werden und viele Allokationen unter Druck bringen», schreiben Brument und Mauchand. «Diversifikation» sei das Motto der Stunde. CTAs, oder Managed Futures-Fonds, konnten in der Vergangenheit vielen Krisen und Umschwüngen auf den Märkten trotzen. Diesen Instrumenten liegen in der Regel Trendfolgestrategien zugrunde, die darauf abzielen, von der Richtung des Marktes zu profitieren, unabhängig davon, ob sich diese nach oben oder unten bewegen. Der BarclayHedge CTA Index etwa weist seit 40 Jahren – über viele Marktregimes hinweg – eine klare Dekorrelation gegenüber den massgeblichen Anlageklassen auf. In der Vergangenheit bot er eine wirksame Absicherung gegen Extremrisiko-Ereignisse. Das macht ihn für Investoren aktuell zu einem geeigneten Instrument, denn das kommende Jahr verspricht einige Unsicherheiten und Überraschungen.

Performance trotz Rezession

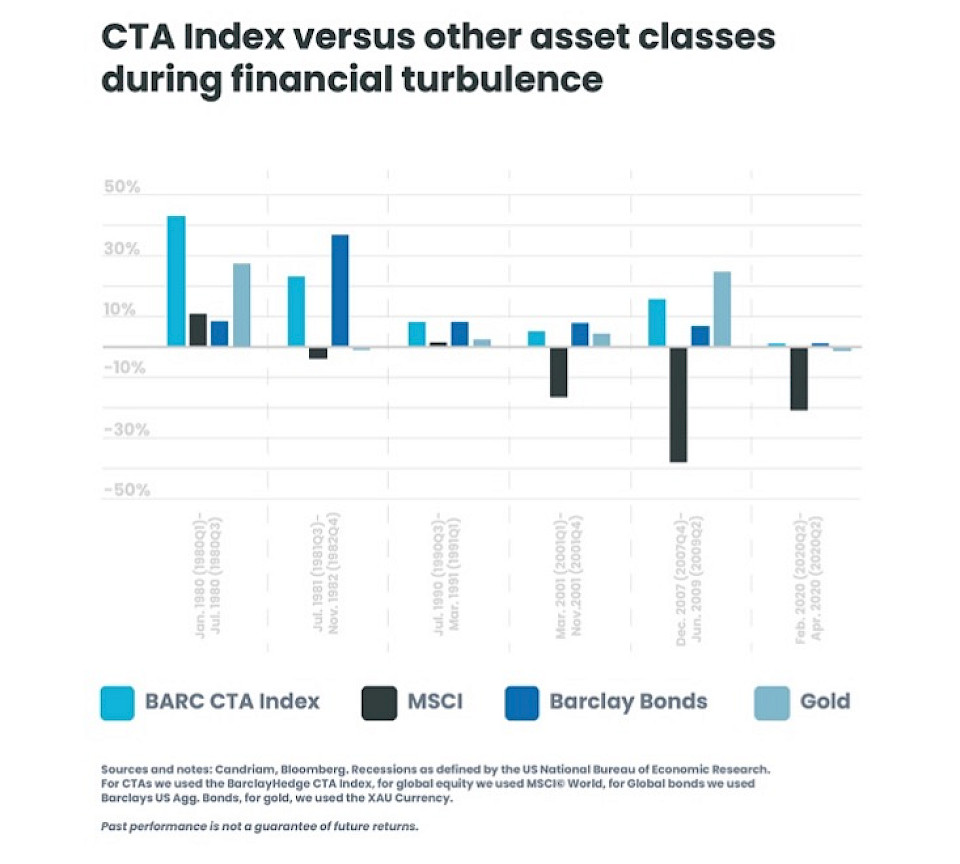

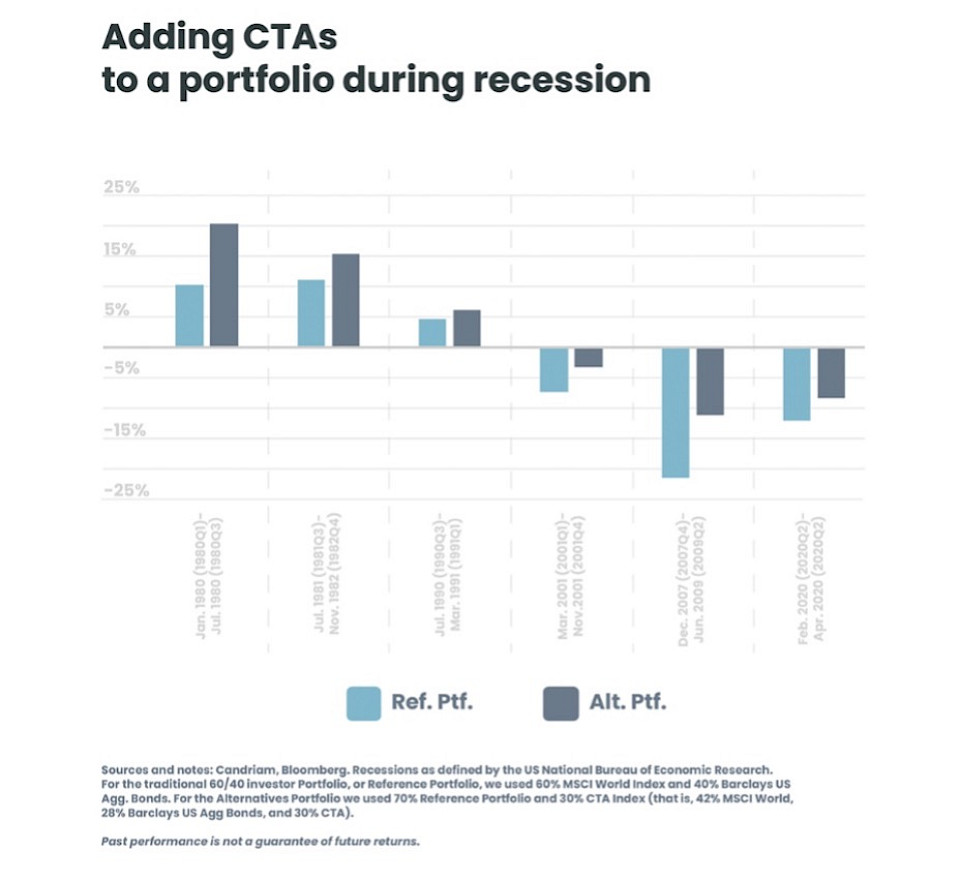

Candriam hat die Renditen mehrerer Anlageklassen während US-Rezessionen in vier Jahrzehnten analysiert. Die untersuchten Anlageklassen umfassen globale Aktien, globale Anleihen, ein traditionelles 60:40-Portfolio, ein Portfolio mit alternativen Anlagen sowie Gold.

«Eine stagnierende absolute Performance in Rezessionsphasen zeigt: In der Vergangenheit erzielten CTAs in Zeiten von Rezessionen positive Erträge und konnten mit einer Anleihenallokation mithalten. Dabei waren sie beständiger als Gold.» Das Edelmetall zeigte überraschenderweise in mehreren dieser Phasen Verluste. Insofern lässt sich sehr wohl infrage stellen, ob sein Ruf als «sicherer Hafen» noch gerechtfertigt ist. Doch dies ist nur ein Randergebnis dieser Analyse. Ziel war es, die historische Funktion einer CTA-Allokation in einem diversifizierten Portfolio zu untersuchen. Hier bietet sich ein interessantes Bild.

CTAs von Vorteil in meisten Krisen

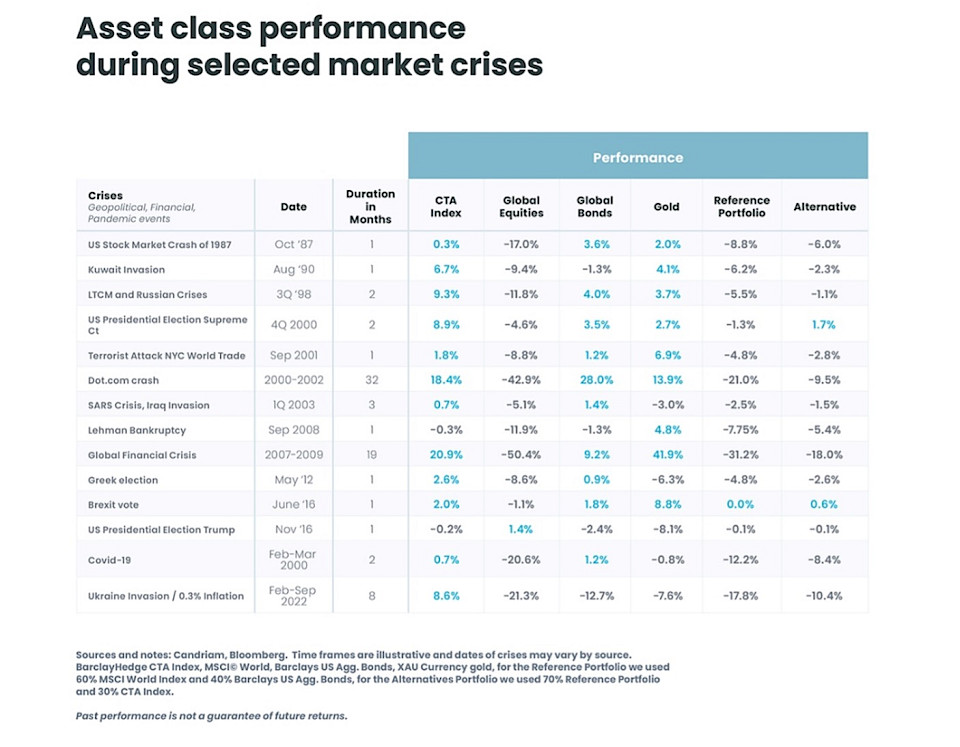

Um die Frage zu klären, wie sich CTAs während Marktturbulenzen in den vergangenen Jahren bewährt haben, hat Candriam die Entwicklung des BarclayHedge CTA Index während der Turbulenzen der vergangenen vierzig Jahre analysiert. Zudem wurden gezielt 14 extrem unberechenbare Ereignisse der vergangenen 35 Jahre betrachtet. Dazu zählten geopolitische, Gesundheits- und Finanzmarktkrisen, darunter der Anschlag auf das World Trade Center, die Lehman-Krise, der Brexit und der Ausbruch von Covid-19.

Das Ergebnis: Der CTA-Index generierte während 12 dieser 14 Phasen mit Marktturbulenzen positive Renditen, in einigen Fällen sogar ausserordentlich gute. Staatsanleihen und Gold stiegen in den meisten Fällen ebenfalls im Wert, genauer gesagt, während zehn bzw. neun Krisen. Im Gegensatz dazu stürzten die Kurse globaler Aktien mit einer Ausnahme (der Wahl von Präsident Trump in den USA 2016) bei all diesen «Risk-off»-Ereignissen massiv ab. Während einiger Marktstörungen verloren Aktien beinahe die Hälfte ihres Werts. Mit dem Einbezug einer CTA-Allokation hätten die Investoren in den allermeisten Fällen die Diversifikation und damit die Performance ihres Portfolios verbessert – das zeigt der Vergleich zweier Modellportfolios mit und ohne CTAs.

Seit dem Jahr 2000 haben Marktteilnehmer mehrere unerwartete Ereignisse mit unterschiedlich schweren Verwerfungen auf den Märkten erlebt. Den Zeitpunkt von Veränderungen im Konjunkturzyklus zu erraten oder Ereignisse mit geringer Wahrscheinlichkeit vorherzusehen, ist unglaublich schwierig. CTAs können eine sehr nützliche Rolle dabei spielen, Portfolios zu diversifizieren, um für unberechenbare Entwicklungen, wie sie im kommenden Jahr anstehen könnten, gerüstet zu sein.