10.03.2026, 08:00 Uhr

Private Credit, der 3-Billionen-Dollar-Markt, erlebt in den vergangenen Jahren einen regelrechten Boom – auch dank der Öffnung für private Anleger. Nun erlebt der Markt seine erste ernsthafte Liquiditätskrise....

Im anhaltenden Niedrigzinsumfeld müssen Anleger jenseits klassischer Anlagehäfen nach Ertragsquellen suchen, meint Tilmann Galler, globaler Kapitalmarktstratege bei J.P. Morgan Asset Management.

Die klassische Diversifizierung über Aktien und Anleihen kann im anhaltenden Niedrigzinsumfeld nur bedingt helfen. «Der Spielraum für Kursgewinne von Staatsanleihen zum Ausgleich eines Kursrückgangs bei Aktien ist begrenzter als in vorherigen Abschwüngen. Auch liquide Mittel als Sicherheitspuffer sind in Europa aufgrund der negativen Realverzinsung wenig attraktiv», führt Galler aus. So gilt es für Anleger, ihren Horizont über herkömmliche Anlagekategorien hinaus zu erweitern, um ihr Portfolio widerstandsfähiger zu machen und gleichzeitig eine positive Realverzinsung zu erreichen. Hier können alternative Anlageklassen eine Lösung bieten.

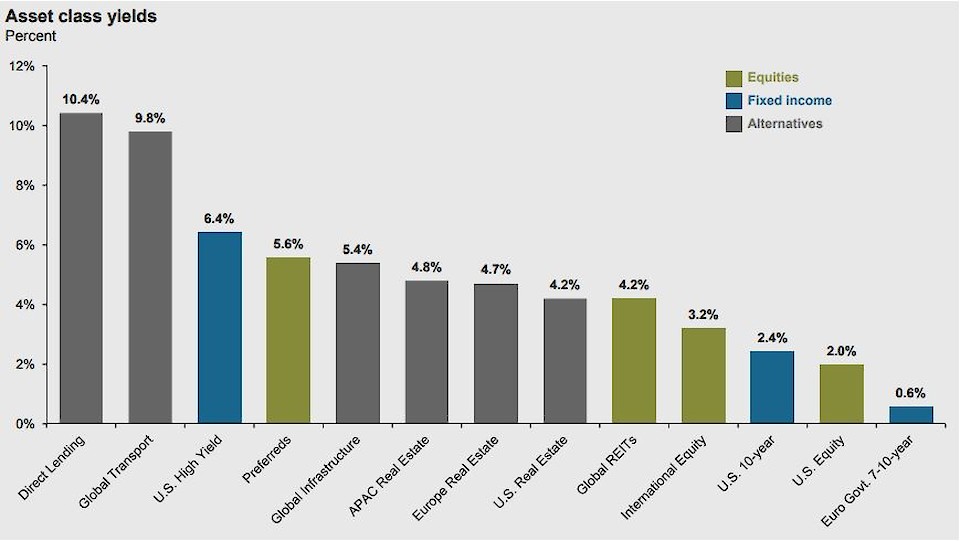

Typische «Renditesteigerer» sind Strategien wie Private Credit oder Private Equity, die höhere Ertragschancen als öffentliche Märkte bieten. Allerdings müssen Anleger die geringere Liquidität dieser Märkte in Kauf nehmen und diese Anlageklassen langfristig, also über den gesamten Zyklus hinweg, halten können.

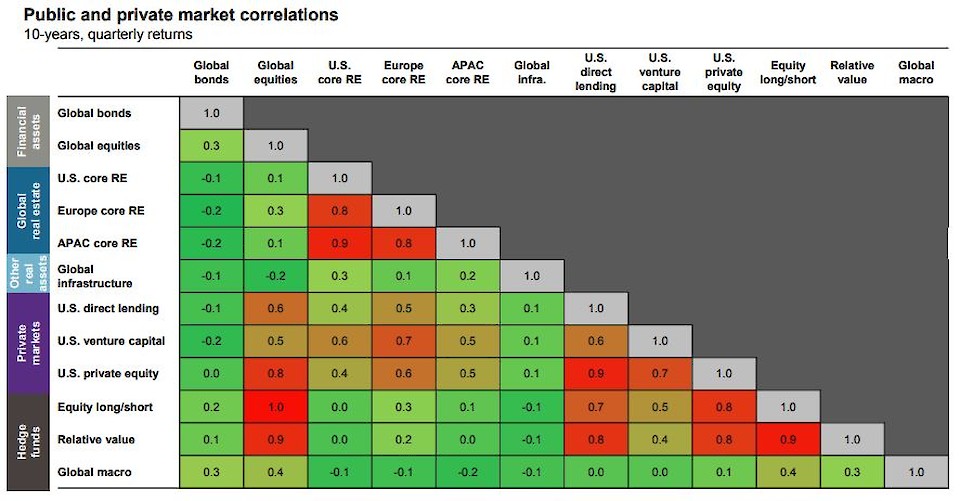

Auch bei Betrachtung der Korrelation verschiedener Anlageklassen können die alternativen Anlagen dazu beitragen, das Portfolio besser zu diversifizieren. Besonders geeignet als «Diversifizierer» sind Strategien, deren Erträge eine geringe Korrelation zu klassischen Anlagen aufweisen, beispielsweise bestimmte Hedgefondsstrategien oder Sachwerte wie materielle Vermögenswerte einschliesslich Immobilien, Infrastruktur und Transport. «Mit einer Beimischung alternativer Anlageklassen lässt sich ein Portfolio für Abschwünge rüsten und gleichzeitig auch der Gesamtertrag des Portfolios verbessern», betont Tilmann Galler.