22.09.2023, 11:23 Uhr

Das Potenzial von Künstlicher Intelligenz gibt Growth-Unternehmen derzeit Auftrieb. Doch auch für den Value-Bereich ergeben sich Möglichkeiten. «Growth und Value werden sich abwechslungsweise besser oder...

Das veränderte Umfeld an den globalen Aktienmärkten wird sich auf ganze Sektoren auswirken – positiv wie negativ. Einen Ausblick, was das für die Aktienauswahl bedeutet, gibt Benjardin Gärtner, Leiter Portfoliomanagement Aktien und Mitglied des Investmentkomittees des deutschen Fondsanbieters Union Investment.

Vor einem Jahr wurde mit dem Einmarsch Russlands in die Ukraine eine Zeitenwende eingeläutet. Der neue Krieg auf europäischem Boden markiert den Übergang in eine neue Weltordnung. Im Fokus steht nicht mehr die enge Verflechtung durch den globalen Handel, sondern der Wettbewerb zwischen den Grossmächten USA und China sowie deren jeweiligen Verbündeten. Ausser den menschlichen und geopolitischen Implikationen hat der Konflikt auch langfristige Auswirkungen auf die Wirtschaft.

Die neue Ära, die «Great Transformation», ist dem Aktienchef von Union Investment zufolge gekennzeichnet durch mehr Wachstum, insbesondere in den USA, höhere Inflation, höhere Realzinsen und eine höhere Volatilität. Die Folgen für die einzelnen Unternehmen zeigten sich etwa bei den Margen und Gewinnen.

Im Umfeld des Grossmachtwettbewerbs steht für Gärtner mit Blick auf die Lieferketten nicht mehr allein die Effizienz im Vordergrund. «Deren Absicherung im Sinne der nationalen und wirtschaftlichen Sicherheit ist nun mindestens genauso wichtig. Im Zuge dessen werden strategisch wichtige Lieferketten restrukturiert», hält er in seinem Ausblick fest.

Die USA will beispielsweise die Bezugsquellen von Zukunftstechnologien wie Computerchips, Batterien, Elektroautos und kritischen Mineralien im eigenen Land oder in befreundeten Regionen ansiedeln. Die Regierung unterstützt diesen Umbau mit Investitionsanreizen von knapp 1,3 Bio. US-Dollar, die auch die klassische Infrastruktur sowie die Energiewende voranbringen sollen.

Daraus dürfte ein Investitionsboom resultieren, der langfristig die Produktivität steigert und das Wachstum antreibt, ist der Aktienexperte überzeugt. Die europäische Kommission ist währenddem dabei, eine passende Antwort auf diese milliardenschweren Anreize zur Förderung des grünen und digitalen Wandels in den USA zu finden.

Von diesen Investitionsprogrammen dürfte auch die lange vernachlässigte Old Economy profitieren, die in Europa stärker vertreten ist als in den USA, wie Gärtner erklärt. Dazu gehören etwa Infrastrukturunternehmen aus den Bereichen Mobilität, Transport und Strom beziehungsweise Energie, Stahlproduzenten oder Maschinenbauer sowie Anbieter aus dem Automatisierungsbereich. Auch den Rohstoffsektor zählt er dazu und da vor allem Firmen im Bereich der erneuerbaren Energien.

«Vielfach sind die Unternehmen aus diesen Branchen dem Value-Segment zuzuordnen.» Ein grosser Teil der Gewinne und Zahlungsströme werde in der nahen Zukunft generiert, sodass sich höhere Zinsen weniger negativ in den aktuellen Bewertungen niederschlagen würden.

Growth-Titel andererseits sind Unternehmen, die meist erst weit in der Zukunft hohe Gewinne erwirtschaften und bei höheren Zinsen weniger gefragt sind. «Wachstumsaktien verlieren an Dominanz, weil die höheren Zinsen den Wert künftiger Gewinne schmälern und in einem Umfeld von strukturell stärkerem Wachstum auch andere Unternehmen wieder auskömmlich Umsatz generieren. Entsprechend sind die Bewertungen hier bereits unter Druck geraten», sagt Gärtner. Er empfiehlt deshalb, bei der Aktienauswahl noch genauer auf das Geschäftsmodell zu achten.

Grundsätzliche strukturelle Wachstumstrends wie der demographische Wandel und die Dekarbonisierung der Wirtschaft bleiben seiner Ansicht nach auch im neuen Kapitalmarktregime intakt. Hier gelte es, die wichtigsten Entwicklungen im Blick zu behalten: «Unternehmen, die Lösungen für neue Anforderungen an Infrastruktur, Klimaverträglichkeit und Produktivität bieten, werden langfristig zu den Profiteuren gehören.»

Viele Value-Titel finden sich aktuell im Mittelpunkt zahlreicher struktureller Trends. Sie haben im Gegensatz zu Wachstumskonzernen den Vorteil günstigerer Bewertungen. Anbieter von Industriemetallen wie Kupfer oder von Industriegasen – Stichwort grüner Wasserstoff – bieten Union-Investment zufolge ebenfalls Chancen. Doch auch Growth-Titel spielten eine Rolle. «Hier bildet sich eine neue Gruppe von Unternehmen heraus, die sich bereits mit einer guten Entwicklung von den Gewinnern von gestern abgrenzen», so Gärtner.

Gerade beim Umbau zu einer klimafreundlicheren Wirtschaft gäbe es Sektoren, denen langfristig eine Schlüsselrolle zukommen werde, beispielsweise Halbleiterhersteller und -zulieferer. «Anbieter von Elektro- und Elektronikprodukten, oder auch von erneuerbaren Energien, die den Wandel hin zu einer CO2-freien Ökonomie beschleunigen, haben erhebliche Wachstumschancen. Zumal alle Unternehmen, die einen Beitrag zur nachhaltigen und digitalen Transformation der Wirtschaft leisten, vom staatlich geförderten Investitionsboom profitieren werden.»

Das neue Kapitalmarktregime sowie die übergreifenden Trends führten aber auch dazu, dass die Gewinnmargen der Unternehmen unabhängig von der Branche in einem neuen Licht betrachtet werden müssten. Die Restrukturierung strategisch wichtiger Lieferketten und die demographische Entwicklung machten den Faktor Arbeit teurer. Zudem steigen die Herstellungskosten und auch die Investitionsgüterpreise aufgrund der Ausgaben für physische Investitionen, etwa in Fabriken und Maschinen.

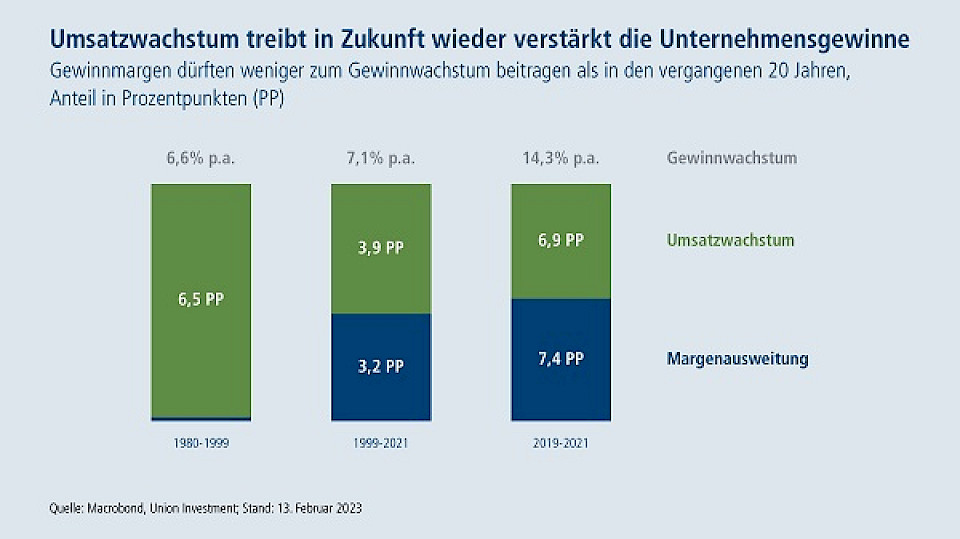

Aufgrund des strukturell höheren Zinsniveaus klettern auch die Kapitalkosten. Die Folge: Die Gewinnmargen der Unternehmen dürften grundsätzlich niedriger ausfallen als zuletzt. Anders als in den vergangenen 20 Jahren werde das Umsatzwachstum wieder zum dominanten Treiber für Gewinne – wie es auch in den drei Dekaden vor 2000 der Fall war.

Das bedeute aber nicht, erklärt der Aktienstratege, dass die Unternehmen ihre Gewinne nicht mehr ausbauen könnten. Das erwartete höhere Wirtschaftswachstum wird die Umsatzentwicklung und damit die Gewinnentwicklung stützen. Das gelte vor allem für Firmen, die dank einer starken Marktstellung über eine ausgeprägte Preissetzungsmacht verfügen. Sie können die gestiegen Kosten an die Kunden weiterreichen.

Mit Blick auf die strukturell höhere Inflation, die das neue Umfeld etwa wegen gestiegener Rohstoffpreise und des Investitionsbedarfs mit sich bringt, «bieten Investitionen in Aktien auch einen gewissen Inflationsschutz», fügt Benjardin Gärtner an. Die Anleger investierten in Unternehmen und damit in Substanzwerte.

Anleihen würden zwar auch wieder interessante Renditen bieten, doch schützten sie als rein monetäre Investments nicht vor der Teuerung. «Deshalb bleiben Aktien langfristig unverzichtbar», betont der Stratege. Value-Titel spielten im Gegensatz zu den vergangenen Jahren wieder eine grosse Rolle, bei Growth-Werten hält er dagegen eine noch sorgfältigere Auswahl für ansagt.

«Das führt auch dazu, dass europäische Unternehmen, die oft eher der Old Economy» angehören, gegenüber ihren wachstumslastigen US-Pendants aufholen können. Europa ist also wieder einen Blick wert.»

Vorübergehende Rücksetzer am Aktienmarkt aufgrund der noch andauernden Unsicherheit sollten dazu genutzt werden, aussichtsreiche Titel aufstocken, schliesst der Union-Investment-Experte seine Analyse.